燃烧油(油运行业专题研究:全球油运大周期之三大逻辑、两大机遇)

Posted

篇首语:老骥伏枥,志在千里;烈士暮年,壮心不已。本文由小常识网(cha138.com)小编为大家整理,主要介绍了燃烧油(油运行业专题研究:全球油运大周期之三大逻辑、两大机遇)相关的知识,希望对你有一定的参考价值。

燃烧油(油运行业专题研究:全球油运大周期之三大逻辑、两大机遇)

(报告出品方/作者:兴业证券,宋婧茹、陈雅雯)

1、确定性逻辑一:油轮供给端的长期趋紧

1.1、2022-2025 年新船供给确定性逐年趋紧

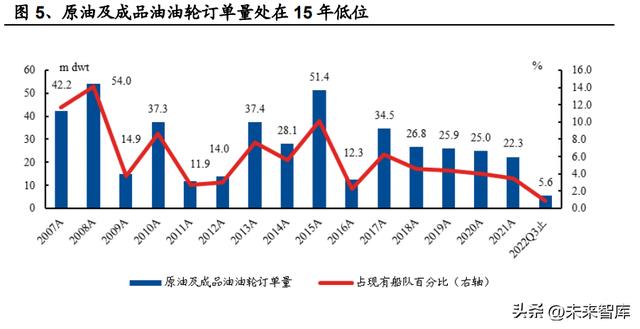

截止 2022Q3 原油及成品油新船订单占比创新低,仅 5.6%:受到新造船价格高 涨、船厂排期时间较长、LNG/燃油双燃料油轮诞市带来的不确定性,原油及成 品油轮的订单量降到近 15 年的历史地位,2022Q3 止的订单量仅为 5.6m dwt(过 去 10 年的均值为 27.8m dwt),占现有船队的 0.9%,其中成品油油轮订单量为 1.6 m dwt。

成品油新船排产已到 2025 年,原油 VLCC 新船排产已到 2026 年:2023-2024 年 船舶交付计划基本定型,成品油油轮船厂最早的交船日期为 2024 年底或 2025 年 中,2024 年起交付油船快速下降,2022 年已经看到原油油轮新船排期已到 2026- 2027 年。

未来四年新增供给确定性逐年趋紧,2024 年将看到成品油船达峰:预计 2023 年 VLCC/情景 1 的成品油运力增长 1.72%/1.3%,2024 年增长 0.0%/下滑-1%。

1.2、EEXI、CII、安装脱硫塔将额外增加阶段性压力

EEXI 将于 2023 年落地,目前仍有 40%-60%的船未满足 EEXI 规定要求:EEXI 和 CII 认证要求于 2023 年 1 月 1 日生效,EEXI 要求现有船舶在 2023 年的年度 检验中一次性满足所要求 EEXI 值(EEDI 2/3 阶段标准)。目前仍有 40%-60%的 船未满足 EEXI 规定要求,将主要通过 1)降低航速;2)使用节能装置;3)切 换至替代燃料等措施来达到 EEXI 要求,降速为最经济的方式。 新增船只供给乏力,且船龄老化,拆船比例提升:受到 2023-2025 年环保指标影 响,当前已经占比 8.7%的 VLCC、9.5%的苏伊士、7.8%的阿芙拉、10.7%的巴拿 马、以及成品油船占比 4.9%的 LR2、3.1%的 LR1、6.4%的 MR 将在最迟 25 年前 会迎来一次拆船潮,进一步压缩船运供给。 2024 年起 CII 实质生效,碳税负担和改造成本将推动一批老船在 2026 年失去合 规证明:CII 认证要求于 2023 年 1 月 1 日生效,CII 将船舶碳强度评级为 A、 B、C、D 或 E,若连续三年评级为 D 或一年评级为 E 的船舶,将必须提交纠正 措施计划,否则船舶的合规证明将无效。基于 CII 的碳税系统,对于 CII 表现低 于基准的船舶根据每吨 CO2 进行付费,对于 CII 表现高于基准的船舶获得奖 励。

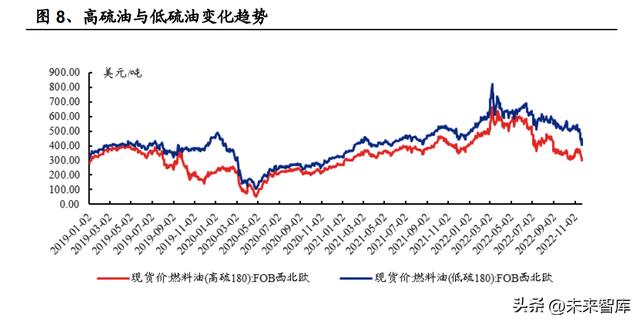

若高低硫油价差走阔,安装脱硫塔可能性增加:老船大多未安装脱硫塔,在运价 高位运行时,若高低硫油价差扩大,燃烧低硫油的老船盈利能力将减弱,可能将促进船只进船坞安装脱硫塔,船只进坞安装时间大约为 45 天-2 个月。

2027 年后,成品油船队整体老龄化趋势更严重:届时 IMO 的限制碳排放执行步 入常态化,到 2027 年将有额外的 61.3%的巴拿马船型、33.2%的阿芙拉、33.5% 的 LR1、22.2%的 MR、16.6%的 VLCC、18.4%的苏伊士船型面临退出正常市 场。

1.3、当下船东投资造船意愿低,若明年新船订单仍少则 2027 年缺口 继续扩大

反观部分船运公司选择提高分红比例,而非再投资(造船):2022Q3 TORM/ International Seaways/ Scorpio Tankers 派息比率分别为 54.1%/49.1%/2.1%, International Seaways 在 2022Q3 除了固定的 0.12 美元/股的季度派息外,还分 派了 1 美元/股的特殊派息,DHT 于 2022Q3 决定以 100%的派息率派发现金股利。若提到 100%的派息率,Scorpio Tankers/ TORM/ International Seaways 股息率分别为 42.8%/10.0%/5.3%。

油轮新船造船意愿低主要考虑到三个原因:

1) 对 2008 年油轮运力集中入市让全行业经历十年供给出清的谨慎

油运公司谨慎增加运力供给:一条 VLCC 船从下单到下水需要 4 年,以及较难 预测到 2026 年运价情况,油运公司不希望 2008 年大幅供给入市,造成运价与资 产价格跳水的情况重演。

2008 年后,全球造船产能走入下行周期:船舶成为产能严重过剩行业,受政策 严格限制。经历 2020-2021 年集运、散干、LNG 船供给不足,大船厂产能被箱 船、散干占据产能利用率紧张。零星重启的小船厂无造大船、油船能力。

2)对新一代清洁能源动力技术路线的不确定

清洁能源动力技术路线尚未成熟,观望情绪浓厚:目前几种造船方案,1) LNG:集运巨头达飞最早下注,与壳牌共同选择了 LNG 船燃,2)甲醇:马士基 押注甲醇,地中海跟随,而近期达飞也后补增加了在甲醇动力赛道的加注。3) 氨燃料:尚处研发阶段,中国、日本和韩国航运企业及船厂普遍与欧洲发动机厂 商合作。4)氢燃料:挪威 TECO 2030 与瑞典航运公司 Ektank、壳牌海事以及挪 威船级社(DNV)一起推出了氢动力油轮概念“Hy-Ekotank”。

3)对 2026 年后下水新船投资回报率的不确定

资产价格高位,造船不经济:截至 2022 年 11 月 23 日,VLCC/苏伊士/阿芙拉/成 品油船新船价格 YTD 分别增长 11.0%/6.6%/4.9%/4.8%,均超过去 10 年新船均 价;截至 2022Q3,阿芙拉/VLCC/苏伊士二手船价格 2022 年价格涨幅 YTD 分别 为 26.8%/20.6%/29.0%。

现在时间点造船经济性差,驱动供给减少:在 2017 年造船价格约为 8000 万美 元,若 TCE 可达到 3.8 万美元/天,则造一条新船的 ROI 为 11.9%。2022 年 TCE 出现大幅度增长,但尽管 TCE 增长到 5 万美元/天,造船的 ROI 仍低于 2017 年,主要因为造船价格亦出现大幅增长,因此船运公司缺乏动力造船,供给侧受 限。

2、确定性逻辑二:原油库存处于历史低位,中期补库需求 刚性

2.1、全球原油库存处于历史低位

1)OECD 欧洲国家

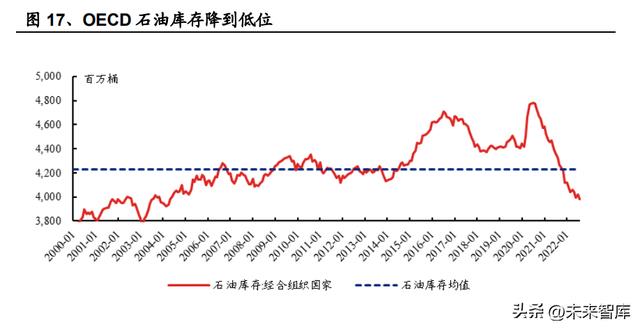

原油战略储备及商业库存处于 2004 年以来低点,补库缺口仍在扩大:原油短缺 带来的炼厂产能下降,对于成品油需求提升。欧洲柴油已开始补库,但仍较往年 库存具备一定差距,2018 年-2021 年第 47 周的库存平均水平约为 221.0 万吨, 2022 年第 47 周库存水平为 169.3 万吨,欧洲柴油仍有 51.8 万吨的补库需求。由 于供应趋紧油价高企,目前 OECD 欧洲国家还整体处于消耗库存状态。

欧洲依赖外部进口原油,俄罗斯占欧洲进口比重:欧盟石油进口来源中,有 24.8%的石油来自俄罗斯供应,来自美国/利比亚/伊拉克/沙特阿拉伯的进口占比 分别为 8.8%/8.2%/6.6%/5.1%,预计禁令生效后,美国及中东地区国家占比将会 提升。

2)美国

美国战略储备原油处在 1984 年以来的历史低位,存在 2.7 亿桶缺口:截至 2022 年 11 月 18 日,美国原油战略储备为 3.9 亿桶,较 21 世纪以来的均值 6.6 亿桶有 2.7 亿桶缺口。

美国国内页岩油产能不足,需要进口补库,主要因为 2 个原因:1)美国页岩油 开采产量扩张慢;2)东西海岸船队紧张及美国船队法案限制。 美国 75%原油是页岩油,开采产量受资本开支限制扩张慢:页岩油产量与页岩 油井数量高度相关,单个页岩油的油井产量衰竭速度极快,一般在开始生产 1-3 个月后达到其产量巅峰,随后产量下滑。

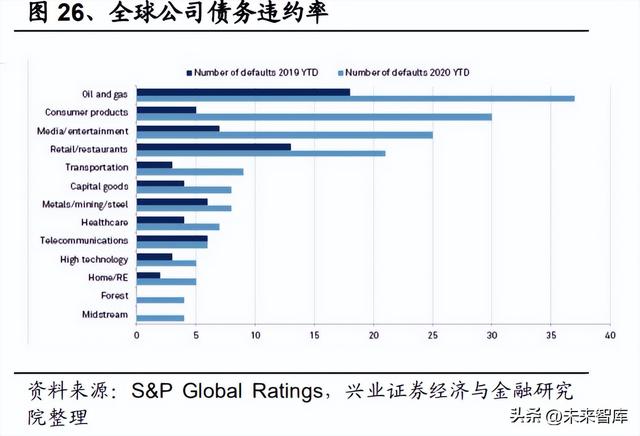

油价下行时,公司倾向于减少资本开支,开采油井会变得谨慎:当行业因供应 过剩等原因造成油价下滑时,会导致美国石油和天然气公司的违约率提升。例如 2020 年美国石油及天然气公司成为违约率最高的行业,在此背景下,石油公司 会减少资本支出,谨慎开采油井。

2023 年预计美国将同比增产原油 48 万桶/天:EIA 称,美国 2023 年原油产量预 计将较 2022 年同比增加 48 万桶/日,至 1231 万桶/日,低于此前 61 万桶/日的增 长预测。亦有原油生产商报告产量不达预期,主要因为油井老化等原因。

油价降低时,美国将考虑石油回购:美国总统协调员 Hochstein 在 2022 年 11 月 22 日表示,当油价达到 70 美元/每桶时,美国将考虑回购石油到 SPR 中以增加 库存,同时可以考虑 72-73 美元/桶的价格。11 月美国的战略石油库存降至 4 亿 桶以下,为 1984 年以来的最低水平,出于国家安全和经济原因,美国原油进口 需求确定性较高。

3)OECD 除欧洲外

经济尚待恢复,库存缺口数量:OECD 除欧洲外的陆上商业石油库存尽管已呈现 回升态势,但较均值仍存在缺口,随着经济恢复,将需要更多的石油储备。 OECD 除欧洲外的战略储备较均值存在 2.8 亿桶的缺口。

2.2、全球成品油库存低位

1)OECD 欧洲国家

成品油消费量拉升的同时储备降低,欧洲成品油存在补库需求:截至 2022 年 9 月,欧盟 15 国+挪威的中间馏分油(成品油的一种)储备与均值存在 0.53 亿桶 的缺口,叠加 2021 年经济逐步恢复后欧洲馏分油消费量回暖,欧洲成品油存在 补库需求。

2)美国

预计 2023 成品油库存同比增加:2022 年 12 月起美国成品油预计会进行快速补 库,2023 年库存水平将高于 2022 年,且预计冬季汽油库存增加最为明显,在过 去五年,每年从 10 月底到 1 月底平均汽油库存增加 3300 万桶。

3、确定性逻辑三:炼厂产能东移,运距拉升新格局

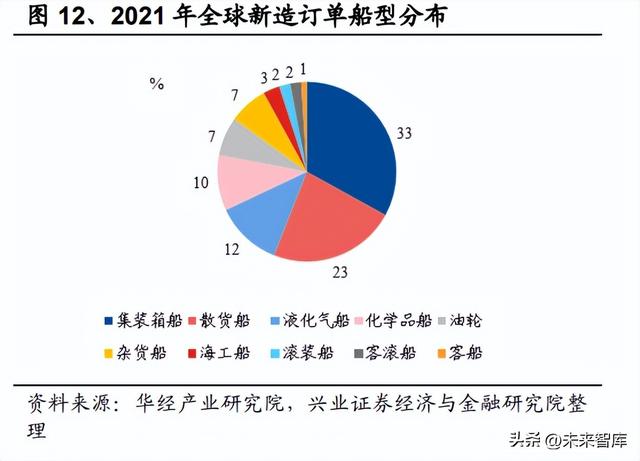

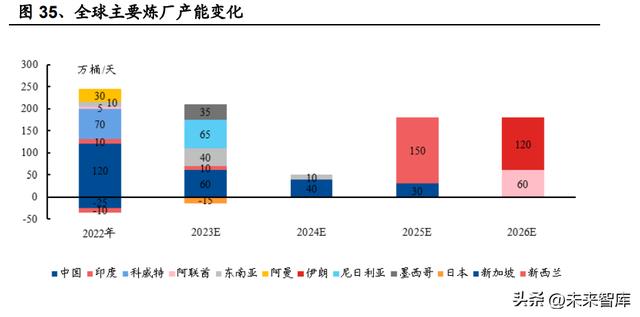

全球主要炼厂国产能在发生变化,未来 5 年内,90%的新增产能将来自苏伊士运 河以东地区,中国、印度、OPEC 国家、西非尼日利亚为主要产能扩张地区。 而日本、新加坡、新西兰将关停部分产能。

成品油供需两旺,带动运输量长期向上 :2022-2026 年全球炼厂炼化产能持续提 升,带动成品油贸易量提升。自 2022 年 3 月,CPP 运输量已经超过 2020 年疫情 时期水平,炼厂的高利用率、新炼厂的投产将会持续支撑全球成品油消费,而新 增炼厂的成品油将为海上运输带来新的增量。全球成品油需求在疫情限制出行政 策放开后会迎来回升,各国成品油的低位库存助推了成品油的海上运输。

中国、印度炼厂扩产能带动原油、成品油运距双双提升

中国:预计中国 2022-2025 年逐步增加 120 万桶/天,60 万桶/天,40 万桶/天,30 万桶/天炼厂产能,炼厂产能逐渐爬坡将推动中国原油进口及成品油出口双向流 量提升。 中国原油补库存,成品油出口月度数据改观显著,今年 10 月柴油出口同比增长 50%以上:2022 年 10 月中国原油加工量同比增长 0.4%,环比提升 3.2%。2022 年 10 月成品油出口同比大幅改善,柴油/煤油出口量同比增长 89.3%/39.4%。

印度:预计 2025 年增加 150 万桶/天炼厂产能。该部分产能支撑俄原油出口,带 动成品油运量运距提升。

产油国炼厂产能提升,成品油运输将对原油运输形成替代

中东炼厂新产能:2022 年科威特 70 万桶/天,阿联酋 5 万桶/天,阿曼 30 万桶/ 天,产油国增加炼厂产能,出口欧洲美国,部分替换原先出口原油运量。 墨西哥炼厂新产能:2023 年 35 万桶/天,承接美湾原油炼化需求,去向欧洲,部 分替换原先从美湾进口的原油。 随着中东炼厂产能扩张,欧盟、美国炼厂产能下滑,2024 年后运往欧盟、美国 的原油运输量 70 万桶/天预计将被成品油替代:阿拉伯贸易消息称,领先的数据 和分析公司 GlobalData 表示,到 2024 年,中东地区的炼油产能将增长约 17%, 从 2020 年的 1160 万桶/日增至每日 1360 万桶/日。科威特炼厂近期投产的祖尔 (Al-Zour)炼厂将在未来四年引领中东的炼油产能增长,而其首度招标销售于 2022 年 11 月 28 日至 29 日装船的 10 万吨超低硫燃料油销售标书已经成交,预计 到 2024 年增加 61.5 万桶产能。

4、两条投资主线及短期催化

4.1、投资主线一:12 月 5 日后 VLCC 需求的二次起跳

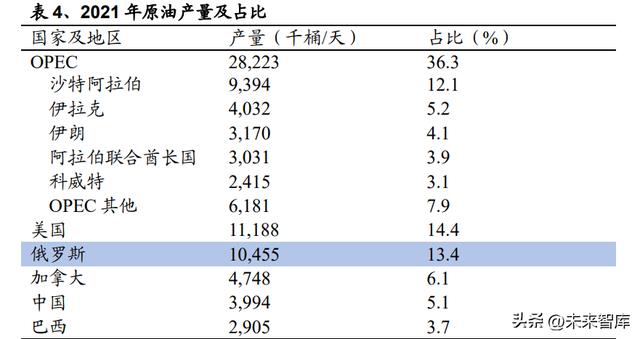

俄罗斯原油产量仅次于美国:2021 年全球原油主要产区中产量由高到底分别为 OPEC/ 美 国 / 俄罗斯 / 加 拿 大 / 中 国 / 巴 西 , 原 油 产 量 分 别 占 比 为 36.3%/14.4%/13.4%/6.1%/5.1%/3.7%。2021 年石油消耗国排名靠前的分别为美国/ 中国/印度/沙特阿拉伯/俄罗斯,占比分别为 19.9%/16.4%/5.2%/3.8%/3.6%。

欧盟、美国、英国、加拿大、澳大利亚停止进口俄罗斯石油:1)欧盟将从 12 月 5 日禁止进口俄罗斯原油;2)从明年 2 月 5 日起禁止进口俄罗斯成品油(包括 柴油、汽油等)。 G7(美国、英国、法国、德国、日本、意大利、加拿大)对俄生效石油出口限 价令,各成员国的保险公司将拒绝为任何载运俄罗斯石油的船只提供保险,除非 货物以低于约定的价格上限出售。

禁令生效前一个月,俄罗斯仍出口欧盟原油:宣布制裁前,俄罗斯每天出口的 500 万桶原油中,向欧洲出口占比达到 46.8%,接近 250 万桶。宣布制裁后,截 止 2022 年 10 月,俄罗斯对欧盟原油出口量仍有 150 万桶/天,截至 2022 年 11 月 18 日,俄罗斯仍有 57 万桶/天原油出口欧盟。

截至 10 月底,运力需求已大幅增长:欧盟制裁俄罗斯带来的航线改道,相当于 原欧盟-俄罗斯航线新增了 56%的运量,而欧盟-俄罗斯航线原油运输过往基本以 阿芙拉/苏伊士船型为主,按照船只需求来看相当于新增了 93 条 VLCC,438 条 (较 2 月份增加 183%)阿芙拉/苏伊士需求。

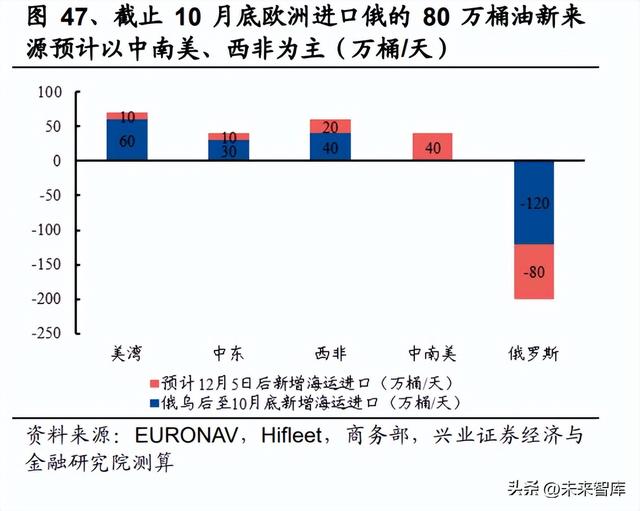

12 月 5 号禁令虽尚未落地,目前已经在贸易市场上消化了一半:俄罗斯出口航 线已经开始拉长,截至 9 月,已经有 60-80 万桶/天的俄罗斯出口原油从原先从欧 洲改道亚太,平均增加了 30 天的来回运输时长。而欧洲也增加了超过 100 万桶/ 天的原油进口量,分别从美湾、西非和中东三地,平均增加了 20 天的来回运输 时长。

预计 12 月 5 号原油海运进口制裁落地后,欧盟和俄罗斯均有近 80 万桶/天的进 口、出口需求需要寻找新的航线:截至 10 月欧盟进口俄 150 万桶的原油中,有 德鲁日巴管道 80 万桶/天运输量尚受到豁免:北线输往德国,40 万桶/天,南线 输往匈牙利、捷克共和国和斯洛伐克,共 40 万桶/天。波兰导弹实践对德鲁日巴 管道南线在 11 月短暂造成影响降至 70 万桶/天,目前已基本恢复。

12 月 5 日禁令正式生效后运力需求预计增长 64%:因市场已经开始提前反应, 2022 年 10 月底较俄乌冲突前,运量/运距分别增长 57%/164%,12 月 5 日禁令正 式生效后,运量及运距仍将持续提升,预计将分别持续增长 19%/36%,最终为 运力需求带来 64%增速。

根据我们的预测,VLCC/阿芙拉/苏伊士需求确定性强且将大幅增长:预计 12 月 5 日禁令生效后,对 VLCC 的需求将增长至 324 条,较 10 月底需求增长 250%, 2023 年 EEXI 生效后对 VLCC 的需求将较 12 月 5 日同比增长 13%。 12 月 5 日后的 VLCC 长期需求来自哪里?1)印度、西非新炼厂投产所需原油储 备;2)柴油裂解价差高位带动全球炼厂开工率提升;3)俄罗斯西线管道运油量 下降,改通过海运出口。具体来看:1)中国 50 万桶俄油进口潜在需求:经济复 苏,成品油出口配额增加;2)印度 40 万桶俄油进口潜在需求:经济复苏,印度 新炼厂开工; 3)西非:新炼厂需求。

4.2、投资主线二:2023 年中国成品油配额复苏后的航线新格局

中国第五批成品油出口配额大幅增加,预期 2023 年继续回升:中国成品油出口 配额在 2021 年由 5903 万吨下滑至 3761 万吨,减少约 36.3%,主要与国际市场 低迷以及优化国内成品油市场发展有关。2022 年与 2021 年相比,第一批出口配 额同比减少约 56%,但于 9 月 30 日,商务部新增 1325 万吨成品油出口配额,因 此全年出口配额总和仅减少约 1%。分批次看,2020 年至 2022 年我国成品油出 口配额呈现出先降后增的整体趋势,预期随着欧洲能源紧张局势加剧,以及为缓 解国内产能过剩,成品油出口配额 2023 年会继续回升。

制裁影响,航线运距提升:对俄制裁将导致成品油运输路线发生变化,包括新增 美湾-欧洲航线,中东-欧洲航线,远东-欧洲航线也将在原有基础上需求增长。

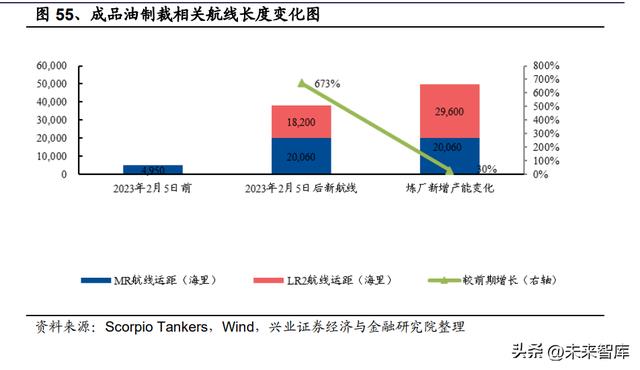

根据我们的预测,欧盟成品油制裁落地拉动该航线船型需求大幅增加 673%: 2023 年 2 月 5 日对俄成品油禁令生效后,LR2+MR 船型航线需求将增长 673%, 叠加炼厂产能变化对 LR2 船型航线拉升作用,运距大幅拉升,成品油船需求确 定性高,且 LR2 长期走势预计更强劲。 2023-2026 年的炼厂新增产能变化将额外带来 30%的运距增量。

4.3、OPEC 减产可能性分析

OPEC 过往在什么时候选择了减产?复盘过去 OPEC 选择减产的原因,主要包括 1973 年第四次中东战争抗议美国、1982 年为抑制下滑的油价选择减产、1986 年 降价抢占市场份额导致油价大跌,决定减产、2008 年金融危机油价暴跌,决定 减产、2015 年再次降价抢份额导致油价大跌,2016 年决定减产、2020 年因无法 和俄罗斯达成一致再次导致油价暴跌后决定减产。 回顾过往减产记录,OPEC 或许会审慎考虑减产的必要性:回顾近年 OPEC 的减 产决定,自经历 2015-2016 年的油价波动,在面临市场上其他地区有更多的潜在 原油供给,或需求步入下行通道时,会倾向于选择更加保守的减产保油价策略。 然而,本轮油运周期能长期持续的背后是全球原油库存处于低位,中期会开启补 库的大背景,这一原因就决定了补库周期结束前油价不会像过往 2015 年、2020 年一样大幅下滑至低于成本线,因此对于 OPEC 来说减产保油价的策略实行的必 要性不大。本轮减产真正落地时点或许会与 2003-2008 年油运行情结束时减产的 情景相似。

5、重点公司分析

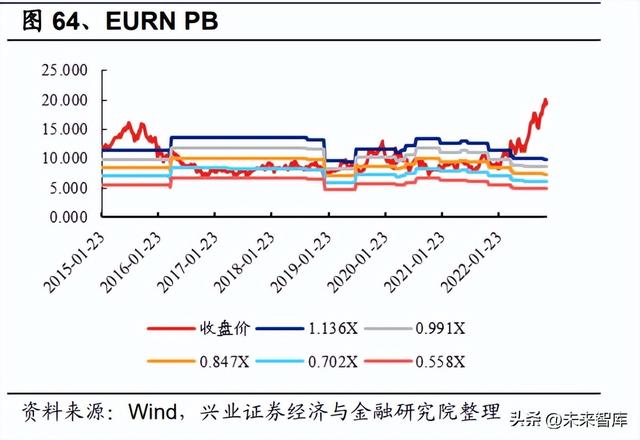

当前油运板块 PB 估值较 2007 年末峰值还有较大空间:PB 水平仍处在较低位置 的油运公司包括 TEEKAY/中远海能,11 月 29 日的 PB 历史分位数分别为 50%/62%,其中中远海能在 2007 年股价见顶时对应 6 倍 PB-forward,当前 PBforward 仅为 1.6 倍。其余油运公司尽管 PB 水平已处在 90%以上,但油运板块公 司大多为 21 世纪才上市,过去仅经历过 1 轮油运周期,股价长期处在沉寂期, 且我们预计 2022 年以来的油运价格将较上一轮弹性更强。

5.1、中远海能:估值低天花板高,VLCC 核心受益标的

我们的观点:截至 2022Q3,中远海能运营全球第二大的 VLCC 船队(54 艘), 同时运营 44 艘轻型油轮。在本轮周期中需求增长的航线俄罗斯-亚太、俄罗斯非洲将主要使用阿芙拉及 VLCC 船型,欧盟-中东、欧盟-美湾、欧盟-中南美等 航线亦主要使用阿芙拉及 VLCC 船型,在需求坚挺的情况下,阿芙拉及 VLCC 的运价将得到有力保障,中远海能业绩确定性强且弹性大。 船型齐全的油运龙头,油轮与 LNG 业务双布局:中远海运能源聚焦油轮运输 (包括原油及成品油运输)和 LNG 运输两大核心主业。截至 2022Q3,中远海能 自有外贸黑油/外贸白油/内贸黑油/内贸白油/租入外贸黑油/租入内贸黑油油轮分 别为 65/30/37/22/5/1 艘;运营 LNG 船队 38 艘。截至 2022 年 9 月底,集团待交 付的 LNG 运输船舶从年初的 9 艘增加至 18 艘,LNG 业务版图不断扩大。 2022Q3 公司以人民币 1.12 亿元的售价卖出一艘 17.8 岁苏伊士型油轮,净收益人 民币 1,200 万元。2022Q3 实现收入 48.85 亿元,EBITDA 人民币 16.29 亿元,环 比上涨 42.15%;归母净利润人民币 4.81 亿元,环比上涨 259.48%。2022 前三季 度共计实现收入 123.97 亿元,同比增长 33.5%;EBITDA 人民币 37.83 亿元,同 比上涨 6.46%,归母净利润人民币 6.40 亿元,同比上涨 44.19%。分板块看,外 贸油运/内贸油运前三季度毛利润分别为-0.97 亿元/9.96 亿元,同比变动+84.3%/- 17.2%,外贸油运业务 2022 年第三季度毛利人民币 3.33 亿元,环比增加 671.0%,LNG 归母净利润 5.75 亿元。

Q3 原油油轮运价全面提升,成品油内外贸合理搭配:2022Q3 原油油轮 Suezmax 和 Aframax 船型最先拉升,此后 VLCC 运价强劲复苏,2022 第三季度,VLCC TD3C(中东-中国)理论评估 TCE 为 25,576 美元/天,相较于上半年的-7,348 美元/ 天边际改善显著。成品油邮轮自 2022 年 3 月起,成品油轮运价的整体表现相较 于原油轮更为坚挺。

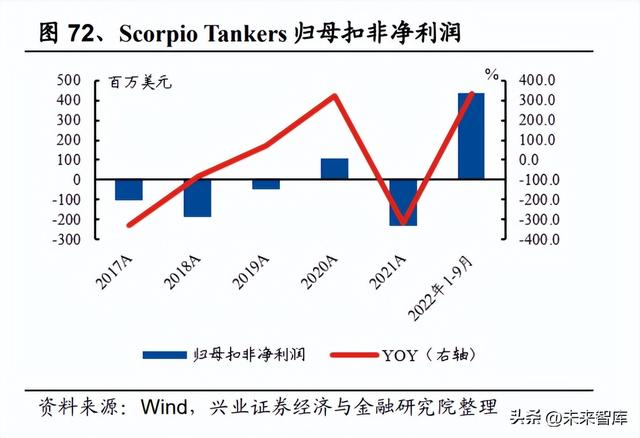

5.2、Scorpio Tankers:成品油油运绝对龙头,负债压力持续减轻

我们的观点:截至 2022Q3,天蝎座油轮船队的平均年龄为 6.7 年,处于行业领 先水平,Hafnia 平均年龄为 7.6 年,因成品油在运输途中需要避免遭受污染,因此年轻的船队更受青睐。因炼厂产能分布原因,对远距离成品油运输需求增加, 而天蝎座油轮拥有行业规模第一的 LR2 船队(用于长距离成品油运输),天蝎座 油轮/TORM/DHT/Hafnia 的 LR2 在运营油轮分别为 39/13/10/6 艘。MR 船型为成 品油运输中应用最广泛的船型,具备灵活性高,可覆盖航线多等优点,天蝎座油 轮为行业中拥有 MR 数量第 1 的油运公司,且 MR 船型 TCE 表现优于同业。看 好公司凭借最大规模及较为年轻的成品油油轮船队,出色的船队运营能力,合理 的船型配比,最大化从行业景气周期中受益,以及现金流改善后的负债压力减 轻。 全球成品油油轮运输龙头,从行业景气中高度受益:Scorpio Tankers 是世界上最 大的成品油轮船东,提供精炼石油产品(汽油、柴油、喷气燃料和石脑油)的海 上运输服务。Scorpio 总部位于摩纳哥,在马绍尔群岛注册成立,无需缴纳美国 所得税。公司 2021 年收入 5.4 亿美元,归母净利润-2.3 亿美元,截至 2022 年 9 月 30 日前 9 个月,公司实现收入 10.7 亿美元,归母净利润 4.4 亿美元。公司 2022Q3 TCE 为 43221 美元/天,同比提升 326.3%,环比提升 20.0%。截至 2022Q3,公司已偿还超过 7.2 亿美元债务。自 6 月以来对 22 艘租赁船舶行使购 买权,预计在第四季度回购 14 艘船舶,将降低利息费用。预计公司 2022 年将减 少近 10 亿美元债务。

船队年轻且具备规模优势,油轮现代化程度高:公司现有油轮船队整体较为年 轻,船队包括 113 艘自有及租赁的油轮,船队平均年龄 6.7 年,Handy/MR/LR2 型油轮的平均年龄分别为 7.9/6.6/6.5 年,而世界现役船队平均年龄分别为 15.2/11.1/9.8 年。公司的 113 艘油轮中 86 艘油轮已配备脱硫塔,配备比率达到 76.1%,可以使用高硫油实现燃料成本节约。 公司总裁近日购入看涨期权:2022 年 11 月 17 日,公司总裁 Robert Bugbee 购买 了公司 150,000 股普通股(或 1,500 份看涨期权合约)的看涨期权,行使价为 60.00 美元,并购买了公司 310,000 股普通股(或 3,100 份期权合约)的行使价价 格为 55.00 美元,总对价为 1,053,000 美元。所有看涨期权合约均于 2023 年 1 月 到期。

5.3、TORM:高派息率的成品油油运龙头,TCE 表现亮眼

我们的观点:截至 2022Q3,TORM 运营 78 艘成品油轮,包括 13 艘 LR2、8 艘LR1、57 艘 MR,运营着成品油油运行业第二大的 MR 船队(仅比天蝎座油轮少 3 艘)及第二大的 LR2 船队,预计欧盟成品油新路线将会增加 MR 船队需求。且 公司在 LR1/LR2 成品油船运营具备优势,公司 LR1/LR2/MR 船型在 2022Q3 的 TCE 分别为 51102 美元每天/55532 美元每天/40968 美元每天,天蝎座油轮 LR2/MR 船型在 2022Q3 的 TCE 分别为 48152 美元每天/41143 美元每天。公司派 息率行业领先,2022Q3 TORM/International Seaways/天蝎座油轮派息率分别为 54.1%/49.1%/2.1%。 历史悠久的成品油运输龙头:TORM 于 1889 年在丹麦成立,是世界领先的能源 和清洁石油产品专业承运商。TORM 的成品油轮船队主要运输汽油、石脑油、柴 油和喷气燃料。成品油轮船队规模介于 45,000 至 114,000 DWT 之间,截至 2022Q3,公司拥有 78 艘自有船只,运营着 55 艘成品油油轮(为 LR2、LR1 和 MR 型),平均船龄约 11 年,截至 2022 年 11 月 10 日,公司已经为 55 艘船只安 装脱硫塔。2022Q3 公司录得 2.62 亿美元的 EBITDA 和 2.17 亿美元税前利润, 2022Q3 公司 TCE 为 44376 美元/天,同比增长 245.2%,环比增长 49.8%, TCE+/-1,000 美元/天对公司净利润的影响约为 2900 万美元。TORM 预计 2022 年 全年税前利润约为 5.39-5.46 亿美元。公司 2026 年之前没有债务到期,且无重大 资本开支计划,安全性得到保障。

发掘具备潜力的地域拉动 TCE 持续增长,有效管理带动 LTAF 持续下降:截至 2022 年 11 月 6 日,公司 2022Q4 约 49%的 LR2 油轮 TCE 固定为每天 55,105 美 元,44%的 LR1 固定为每天 47,661 美元。2022Q3,TORM 的净贷款率降至最低 水平,LCV 从 2022 年第二季度末的 43%下降到第三季度末的 31%,主要由于船 舶价值增加 20%(目前超过 25 亿美元)以及强劲的现金流带动。公司通过安全 技术管理,LTAF(误工事故频率)从 2019 年的 0.96 降至 2021 年的 0.37,预计 将在 2030 年进一步降至 0.3。

5.4、International Seaways:原油及成品油多元业务线,成本管控出色

我们的观点:公司同时运营原油油轮、成品油油轮及化学品运输,油运上升周期 中,公司的业绩弹性较纯成品油或纯原油油运公司弹性更大。且公司运营出色, EBITDA 率表现处于行业行业领先,International Seaways/Euronav 在 2022Q3 的 经调整 EBITDA 率分别为 66.8%/45.9%。我们看好公司凭借全球第三的油运规模 以及多元化的船队,凭借出色的运营能力,以及较大的周期弹性,录得优于行业 的业绩表现。

2021 年并购后实现运力协同,从事原油、成品油、化学品运输:公司成立于 1999 年,目前拥有并经营着一支由 78 艘船只组成的船队,主要从事原油、成品 油和化学品油轮的运营,2021 年 7 月 16 日,International Seaways 完成了与 Diamond S Shipping 的合并,创建了由 102 艘船舶组成的联合船队,使公司成为 按船舶数量计算第二大美国上市公共油轮公司,按载重量计算第三大公共油轮公 司。拥有的船型包括 VLCC、苏伊士型、巴拿马型/LR1 和 MR。2022Q3 公司实 现净利润 1.1 亿美元,EBITDA1.6 亿美元,2022Q3 原油油轮/成品油邮轮 TCE 收 入分别为 0.75 亿美元/1.59 亿美元。TCE+/-5,000 美元/天对公司 EBITDA 的影响 约为 140 百万美元。 载重量计算第三大油轮公司,多元业务运营:按照载重量计算,全球规模排名靠 前的公司依次为 Euronav、Frontline、International Seaways,载重量分别为 19.8DWTm/11.4DWTm/10.3DWTm , 原 油 油 轮 占比 分 别 为 100%/82%/71% 。 International Seaways 除了 71%的原油油轮外,仍运营 29%的成品油油轮。 2022Q3 末公司的总流动资金超过 4.75 亿美元,其中包括 2.55 亿美元现金,净贷 款价值为 29%。2022Q4 公司的 VLCC 预订了 63%,TCE 为 59,400 美元/天;预 订了 51%的苏伊士型油轮,TCE 为 47,000 美元/天;预订了 50%的 Aframax, TCE 为 58,000 美元/天;预订了 47%的 LR1,TCE 为 57,000 美元/天;预订了 51%的 MR,TCE 为 41,000 美元/天。

5.5、Frontline:规模最大且船队最年轻的全球原油油运龙头

我们的观点:若 2023 年公司与 Euronav 合并正式完成,将成为全球规模最大的 原油油运公司,拥有行业第一的 VLCC 及苏伊士油轮船队,若合并公司将共计 运营 87 艘 VLCC,55 艘苏伊士,20 艘阿芙拉/LR2,合并后 Frontline/中远海能/ 招商轮船共计拥有 VLCC87/55/51 艘,运营阿芙拉 20(加上了 LR2)/20/5 艘。 Frontline 具备全球最年轻化的原油运输船队,平均年龄为 5 年,行业中招商轮船 VLCC 平均年龄 7.5 年,阿芙拉平均年龄 5 年,中远海能自有 VLCC 平均年龄 9.6 年,苏伊士平均年龄 6.1 年。公司的 VLCC 船型的中东-北欧航线,苏伊士船型的大 西洋航线等航线将大幅度受益于本轮景气周期。 航线覆盖为全球,原油及成品油油运龙头:公司拥有并经营业内最大、最现代化 的船队之一,包括 VLCC、苏伊士型油轮和 LR2/Aframax 油轮。公司的起源可追 溯到 Frontline AB,该公司成立于 1985 年,并于 1989 年至 1997 年在斯德哥尔摩 证券交易所上市。公司的 VLCC 专为原油运输而设计,由于其尺寸,主要用于将原油从中东海湾运输到远东、北欧、加勒比海和路易斯安那海上石油港口 (LOOP)。公司的苏伊士型油轮同样为全球贸易而设计,但这些船舶的贸易主要 在大西洋盆地、中东和东南亚。公司的 LR2/Aframax 油轮设计灵活,能够主要运 输精炼产品,但也能从受吃水限制较小的港口运输燃料和原油,这些船只通常会 在世界各地较大的炼油中心之间进行贸易,如墨西哥湾、中东、鹿特丹和新加 坡。

Euronav 和 Frontline 间的合并推迟至 2023 年:公司 2022Q2 VLCC 的 TCE 为 16,400 美元/天,Suezmax 的 TCE 为 6,500 美元/天,LR2/Aframax 的 TCE 为 38,600 美元/天。2022Q2 Frontline 实现总收入 1.59 亿美元,调整后 EBITDA 为 9800 万美元,净利润为 4710 万美元。2022Q2 的资产负债表总额增加 3.04 亿美 元,主要与接收 2 艘新 VLCC:Front Alta 和 Front Tweed 以及收购 Euronav 股份 以换取 Frontline 股份以及普通债务偿还和折旧有关。Euronav 和 Frontline 的合并 已推迟到 2023 年,若合并后,公司将成为全球第一原油油轮公司,有助于提升 整体船队利用率及议价能力。

5.6、招商轮船(A 股交运团队覆盖)

历史悠久,具备国央企背景,运营原油油运、散货运输、LNG 运输等业务:轮 船招商局创立于 1872 年,属于招商局集团交通、金融、房地产三大核心板块中 的交通板块业务。截至 2022Q3,公司拥有油轮 56 艘(51 艘阿芙拉,5 艘 VLCC),散货船 166 艘(104 艘自有,59 艘租入,3 艘代管),LNG 船 21 艘,滚 装船 22 艘,集装箱船 26 艘(16 艘自有,10 艘租入),活畜船 2 艘。2022Q3 公 司收入 78.52 亿元,同比增长 25.6%;归母扣非净利润 9.41 亿元,同比增长 81.0%;截至 2022Q3 期末,公司总资产 662 亿元,同比增长 10.0%。2022Q1- Q3,公司收入同比增长 29.8%,主要因为干散货及集装箱运输市场保持了较高景 气度,同时油轮运输市场有所回暖所致;归母扣非净利润同比增长 156.8%,主 要因为干散货及集装箱船队表现出色以及油轮船 Q3 单季实现盈利。 多元业务,平滑周期:2022Q3 干散货船队布局合理,在一定的市场逆风中实现 日 TCE 收入 USD25,922,同比增长约 25%,2022Q1-Q3 净利润达到 20.50 亿元, 同比增长 32.17%。2022Q3 VLCC 油轮市场复苏明显,公司 Q3 油轮业务扭亏为 盈,实现单季度盈利,长航次现货租约提升业绩确定性。LNG 新增的长期协议 亦实现业绩确定性提升。2022Q3 公司实现收入 18.38 亿元,同比增长 98.2%;归母扣非净利润实现 5.20 亿元,同比增长 1148.6%;2022Q1-Q3 录得经营活动现金 流 11.00 亿元,同比增长 93.5%;截至 2022Q3 期末,公司总资产 99.23 亿元,同 比增长 13.4%。

5.7、招商南油(A 股交运团队覆盖)

远东成品油运输龙头:招商南油成立于 1993 年,是招商局集团旗下从事油轮运 输的专业化公司,聚焦于原油、成品油、化学品、气体运输等。外贸成品油运输 业务规模位居远东第一,内贸原油运输业务规模位居国内第二,化学品运力规模 位居国内前列,乙烯运输业务为国内独家经营。拥有及控制的船舶 66 艘,运力 规模 246 万载重吨。 成品油运输业务注重远东航线,原油业务重心在内贸:成品油运输业务运营 28 艘 MR 船舶,是远东地区最大的 MR 成品油船队,公司内外贸兼营,主要从事东 南亚、东北亚、印度、非洲、美西、新西兰、澳大利亚、太平洋群岛区域航线以 及国内成品油运输航线。原油运输业务运营 21 艘船舶,包括 2 艘巴拿马和 19 艘 2-5 万吨级原油船,以内贸运输为主,主要从事国内沿海、海进江等内贸航线及 东亚地区外贸航线运输,内贸原油运输业务规模位居国内第二。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」

相关参考

【文/观察者网邓睿侃】周五(11日),一艘伊朗油轮“萨比提”(SABITI)在沙特吉大港附近发生爆炸。目前,相关消息众说纷纭。事发地点附近区域图点击可放大此前有媒体援引伊朗消息源称,油轮“很可能遭到两枚导弹袭击”...

【文/观察者网邓睿侃】周五(11日),一艘伊朗油轮“萨比提”(SABITI)在沙特吉大港附近发生爆炸。目前,相关消息众说纷纭。事发地点附近区域图点击可放大此前有媒体援引伊朗消息源称,油轮“很可能遭到两枚导弹袭击”...

异形珍珠棉是什么材料(光伏辅材行业专题研究:光伏辅材的逻辑)

(报告出品方/作者:中信证券,华鹏伟,林劼,周家禾)投资分析:光伏辅材的机遇光伏需求持续增长和产业链技术不断进步给光伏辅材带来投资机会。全球新增光伏装机保持持续较快增长,我们预计2022年和2023年全球新增光伏...

徐工泵车油滤(徐工机械专题研究:混改大幅释放业绩弹性,全球巨头整装待发)

...东吴证券,周尔双、朱贝贝)1.徐工机械:中国工程机械行业排头兵,混改助力问鼎全球1.1.背靠全球前三徐工集团,大吨位技术“大”有可为公司潜心布局整合集团优质资源,起重机械龙头铸成“大国重器”。徐工机械是中国工...

怎么提高加工中心效率(机床行业研究:顺周期预期强烈,于变革中求发展)

...顺周期有望带来业绩和估值双升,我们认为这是本次机床行业最主要的逻辑。2)制造业升级,产业政策持续推动机床行业发展,解决卡脖子问题;3)更新替代周期到来,下游机床需求有望增加。我国金属切削机床上一轮产量高...

数控机床前景好吗(机床行业研究:顺周期预期强烈,于变革中求发展)

...顺周期有望带来业绩和估值双升,我们认为这是本次机床行业最主要的逻辑。2)制造业升级,产业政策持续推动机床行业发展,解决卡脖子问题;3)更新替代周期到来,下游机床需求有望增加。我国金属切削机床上一轮产量高...

德国UTPA34铜焊丝(油气设备行业专题研究:为什么深海油气是本轮复苏的新蓝海?)

(报告出品方/作者:广发证券,代川、范方舟)一、深海油气:高潜力,大发展,广空间的蓝海市场(一)全球深海开采仍处于发展初期,未来空间广阔海洋油气是全球油气供应的重要组成部分,以浅海油气为主。根据IEA的报...

日本三星传动带(机械设备行业专题研究:欧洲天然气紧缺如何影响机械制造业)

...供给的不确定性。我们认为,欧洲天然气需求短缺对机械行业的影响体现在三个层面:1)对天然气装备行业的影响:改变天然气产业全球供需结构,增加

燃烧油市场(中国燃料油行业发展趋势分析与投资前景研究报告(2022-2029年))

燃料油主要由石油的裂化残渣油和直馏残渣油制成的,其特点是粘度大,含非烃化合物、胶质、沥青质多,广泛用于电厂发电、船舶锅炉燃料、加热炉燃料、冶金炉和其它工业炉燃料。燃料油的性质主要取决于原油本性以及加工...

燃烧油市场(中国燃料油行业发展趋势分析与投资前景研究报告(2022-2029年))

燃料油主要由石油的裂化残渣油和直馏残渣油制成的,其特点是粘度大,含非烃化合物、胶质、沥青质多,广泛用于电厂发电、船舶锅炉燃料、加热炉燃料、冶金炉和其它工业炉燃料。燃料油的性质主要取决于原油本性以及加工...