热分切机(造纸设备龙头,欧克科技:锂电隔膜打造第二成长曲线)

Posted

篇首语:得意犹堪夸世俗,诏黄新湿字如鸦。本文由小常识网(cha138.com)小编为大家整理,主要介绍了热分切机(造纸设备龙头,欧克科技:锂电隔膜打造第二成长曲线)相关的知识,希望对你有一定的参考价值。

热分切机(造纸设备龙头,欧克科技:锂电隔膜打造第二成长曲线)

(报告出品方/分析师:中泰证券 王可 王子杰)

1、国内造纸设备领先者,进军锂电隔膜设备领域

1.1、智能造纸设备先行者,进军新能源赛道

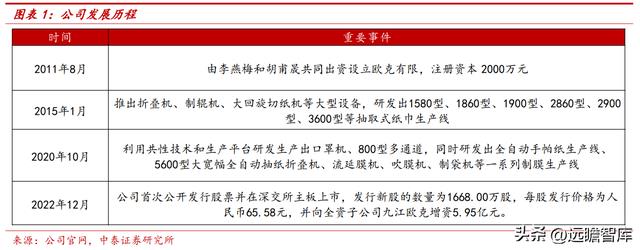

造纸技术领先,积极进军锂电隔膜设备。公司成立于2011年8月,主营业务为生活用纸智能装备。

2015年,公司开始推出折叠机、制辊机、大回旋切纸机等大型设备,成为生活用纸知名龙头金红叶、恒安等供应商;2020年,公司研发出口罩机并实现销售,同年公司自主研发相关全自动手帕纸生产线、抽纸折叠机,技术国内领先。

2022年,公司于深交所挂牌上市,同年拟向子公司九江欧克增资5.95亿元,完善生活用纸装备项目,并且取得湿法隔膜订单8800万元,进军锂电隔膜设备领域。

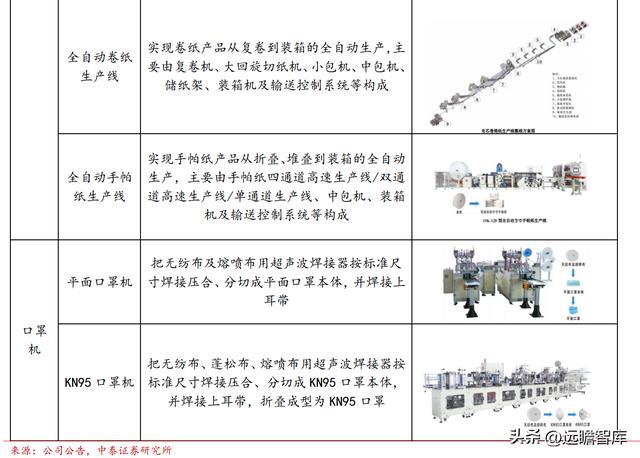

公司产品主要为生活用纸智能装备、口罩机等。生活用纸智能装备主要包括全自动抽取式纸巾生产线、全自动卷纸生产线、全自动手帕纸生产线等。2020年,面对新冠疫情,公司利用共性技术和生产平台,快速研发生产出了口罩机并实现销售。口罩机主要包括平面口罩机和KN95口罩机。

1.2、业绩呈现增长态势,盈利水平较高

近年来公司业绩整体呈现增长趋势。公司2022年前三季度营收为4.32亿元,同比增加2.39%,归母净利润为1.69亿元,同比减少9.32%,扣非后归母净利润为1.52亿元,同比增加1.59%,归母净利润下降主要系政府补助减少所致。

2021年公司实现营收5.58亿元,相比2019年增长146.90%,实现归母净利润2.29亿元,相比2019年增长288.14%。2020年公司实现营收5.29亿元,同比增长133.77%,实现归母净利润2.47亿元,同比增长318.13%,业绩同比高增的原因主要为2020年为抗击新冠疫情,公司口罩机销售大幅增加所致。2021年收入规模相比2019年亦大幅增长是由于生活用纸智能装备销售大幅增加所致。

生活用纸产品为公司的主要收入来源。2021年公司营业收入主要来自生活用纸产品与全自动口罩生产线的销售收入。2021年公司在生活用纸产品实现营收5.24亿元,占比最大,约为93.84%,全自动口罩生产线实现营收0.19亿元,其他业务收入0.15亿元,总体而言生活用纸产品占据主要地位。随着国内疫情得到控制、国内口罩市场趋于饱和,口罩机需求减少,公司2022年1-6月基本无口罩机销售。

盈利能力处于较高水平。近四年以来,除2020年疫情特殊情况外,其余时期公司毛利率基本维持在较高水平。2021年度公司毛利率为47.52%,净利率为40.94%。2022年前三季度,公司毛利率为49.79%,同比增加1.60pct,净利率为39.11%,同比减少5.05pct。近年来公司毛利率整体维持在较高水平,体现了公司产品具有较高的市场竞争力与产品附加值。

近年来费用管控整体有效,高利润率有望持续。2022年前三季度,公司期间费用率为10.04%,其中销售费用率、管理费用率、财务费用率、研发费用率分别为3.18%/4.48%/-0.82%/4.19%,分别同比 +0.84pct/ +1.52pct/-1.04pct/ +0.36pct。2018年至今,公司期间费用率整体呈下降趋势,而历年研发费用率超3%,符合高新技术企业的要求,未来公司有望凭借较强的技术创新能力与成本费用管控能力,保持较高的毛利率与净利率水平。

存货管理与回款能力提升,现金流量为正。2019年至2022年前三季度公司存货周转天数从443.68天下降至321.77天,应收账款周转天数从129.51天下降至87.56天,整体有所下降,说明公司的存货管理与回款能有一定提升。2018年-2021年公司经营活动现金流量净额呈现逐年上升态势,2022年前三季度为0.69亿元,近几年公司经营活动现金流为正。

1.3、股权结构较为集中,募资完善业务布局

公司股权结构较为集中。公司实际控制人为胡坚晟先生、胡甫晟先生和李燕梅女士,胡坚晟为公司董事长,胡甫晟为公司董事兼总经理,两者是兄弟关系,胡坚晟与李燕梅是夫妻关系。胡坚晟持有限售条件流通股数量2284万股,占公司股份总数的34.25%。公司三位实控人持股总数占比为69.58%,股权结构较为集中。

募投增资子公司,完善产品布局。目前公司拥有3家全资子公司,分别为欧克机械、江西耐思和欧克材料,各全资子公司与公司形成良好互补关系,具有较明晰的发展定位。

2022年12月,公司IPO总募资净额为10.11亿元,计划将其中5.95亿元投资于子公司欧克材料,欧克材料主要实施的项目包括“生活用纸智能装备生产建设项目”和“生活用纸可降解包装材料生产建设项目”等,以完善公司产品布局。该项目所用设备主要为自主研发,且与公司共享客户、渠道、营销网络等资源。

2、造纸设备需求有望稳定增长,公司产品优势突出

2.1、下游市场持续发展,造纸设备需求有望稳定增长

生活用纸具有必选快消品属性。生活用纸包括卫生纸、面巾纸、手帕纸、餐巾纸、擦手纸、厨房用纸等多种品类,覆盖居民日常生活的各种方面。同其他纸种相比,生活用纸有着极强的生活必需快消品属性,可替代性极低,市场需求稳健。

生活用纸智能装备介绍:生活用纸智能装备通过融合机械加工、电气控制、信息系统控制等专业领域内的多项技术,以满足下游生活用纸制造、加工、包装的各项工艺需求,实现生活用纸从原材料到产成品的转变。生活用纸智能装备行业涉及的相关产业较多,其上游行业包括电气元件、标准零件、机械加工件、钢材生产行业等多个配套产业;下游行业主要为生活用纸行业。

生活用纸智能装备更新周期较快。生活用纸智能设备使用寿命较长,一般为5-8年,但是由于生活用纸消费市场需求变化快,下游客户不断加大投资进行产能扩充及设备更新换代,对于生产设备的需求变化快,因此设备更新周期更快。

生活用纸智能装备生产商主要分为集成商与单机商。一类是具备较强的整体集成能力和成套化设备生产能力的综合性设备生产商,具有一定规模优势和技术优势,能为客户提供自动化生产线整体解决方案和交钥匙工程,比如德国柯尔柏集团、欧克科技等;一类是以单机生产为主的设备生产商,主要向客户提供生活用纸单台设备。目前公司的主要竞争企业为德国柯尔柏、美国PCMC、佛山宝索、南海德昌誉,均为非上市公司。

生活用纸智能装备国产化率有待提升。我国生活用纸智能装备行业进入规模化发展的时间较短,早期国产设备竞争力较弱,市场几乎被进口设备所占据,国际知名的生活用纸智能装备制造商主要集中在德国、美国、意大利等制造业发达地区。近几年,国产生活用纸设备技术水平不断提高,市场份额也在逐渐提高,但行业整体竞争力与国外企业仍有一定差距。

近年来我国生活用纸消费量稳定增长。2021年我国生活用纸消费量达到1161.80万吨,国内市场规模约为1404.60亿元,是全球最大的生活用纸消费国。2012-2021年,我国生活用纸消费量从577.50万吨增长至1161.80万吨,总体保持稳定增长,复合年均增长率为8.08%。

我国生活用纸人均消费量远低于发达国家,经济内生动力将驱动行业规模增长。2012-2021年,我国生活用纸人均消费量从4.3kg增长至8.2kg,复合年均增长率为7.44%。相较于美国29kg、西欧和日本16-17kg的人均生活用纸消费量水平,我国人均消费量远低于上述发达国家和地区。

我国生活用纸发展阶段尚处于成长期,距离成熟期还有较大距离。由于我国经济内生增长动力远强于发达国家,后续差距有望持续缩小。因此,预计我国生活用纸市场规模将持续增长。

国产龙头企业品牌优势明显,较高市占率有望持续。据中国造纸协会生活用纸专业委员会统计,2021年,清风品牌母公司金红叶、心相印品牌母公司恒安集团、洁柔母公司中顺洁柔、维达母公司维达集团的产能合计占行业总产能的30.71%,是国内生活用纸行业四大龙头企业,且四家巨头在生活用纸领域的品牌影响力强于国际快消巨头宝洁、联合利华。而且在当前国民生活质量提升、消费升级的情况下,四大巨头未来仍将在生活用纸市场占据较大的份额。

市场集中度逐步提高,龙头加快布局区域生产基地。原纸生产企业由2010年的约500家,迅速减少到2021年的241家。2021年综合排名前17位的生产企业合计产能占总产能的53.50%,合计销售额约占总销售额的56.80%。

生活用纸单位价值较低,运输费用占比较大,行业竞争以区域性市场竞争为主。因此为了缩短运输距离,降低运输成本,以及更及时地捕捉区域市场需求变化,生活用纸龙头企业加快布局生产基地并逐渐向内陆地区延伸,以进一步提高市场占有率。

随着人们消费升级推进,生活用纸消费结构向高端化发展。根据中国造纸协会生活用纸专业委员会的统计,2021年国内生活用纸消费中卫生纸仍占主导地位,市占率约51%,其他品类依次是面巾纸32.60%、擦手纸5.20%、手帕纸4.60%、餐巾纸3.90%、厨房用纸1.30%等。

而在2010年,卫生纸的消费占比为66.50%,面巾纸和擦手纸的消费占比分别为18.20%、1.80%,2021年卫生纸的消费占比相较于2010年下滑了15.50pct,面巾纸和擦手纸的消费占比分别提高了14.40pct和3.40pct,体现生活用纸消费结构向高端化发展。

总体而言,未来下游生活用纸行业规模有望持续增长,将推动生活用纸智能装备稳定发展。

2.2、主营生活用纸装备,产品实现进口替代

公司主业为生活用纸设备。欧克科技成立于2011年,一直从事生活用纸智能装备业务。公司超过95%的主营业务收入来自于生活用纸智能装备,其中主要为抽取式纸巾生产线收入。

公司以研发中心为核心,产品实现国产替代。公司以研发中心为核心的技术平台实现了基础技术标准化、模块化设计,进而推动研发效率提升、缩短产品开发周期、加速产品市场化进程,可研发跨领域、多用途的智能装备。

公司成功开发出高性能的生活用纸智能装备生产线,拥有相关专利权达61项,满足了国内高端客户市场快速升级的需求,公司自主研发的多通道全自动手帕纸生产线、大宽幅全自动抽纸折叠机填补了国内同类产品的空白,技术处于国内领先水平。

公司所有成套设备的自动化控制程序为自主开发。公司拥有专业的数控软件编程和测试团队,所有成套设备的自动化控制程序由公司自主开发,保证了设备与控制的有效结合。公司目前已取得30项软件著作权,包括多个步骤复杂的设备的控制软件,产品均实现了机械结构的最优化以及程序步骤的最简化,极大的提高了工作效率。

2.3 、造纸设备优势突出,客户资源优质

对标国内竞争对手,公司产品性能更优。

公司生活用纸设备的代表性产品为OK-3600型全自动折叠机,其最宽纸幅宽度与最宽折纸宽度分别为3600mm与210mm,设计与工作车速分别为200米/分钟与170米/分钟,相比国内竞争对手的设备生产效率更高、更有优势。

对标国外竞争对手,公司产品性价比更高。与国外欧美厂商相比,公司造纸设备产品具有很高的性价比优势。依托多年的技术积累,公司在产品的技术水平、产品品质及综合性能方面,基本达到了欧美同类产品的技术水平,产品质量已得到了市场的认可;其次,国内相对较低的成本,使得公司产品的价格远低于进口国外同类产品,具备高性价比优势。

公司与四家纸品巨头长期保持稳定友好的合作关系。2019年至2022年6月,公司分别实现营收2.26亿元、5.29亿元、5.58亿元和2.39亿元,其中对金红叶、恒安集团、中顺洁柔、维达集团这四大龙头企业销售合计占比分别为91.69%、38.53%、81.52%和92.85%,优质的客户资源为公司业绩的持续稳定增长提供了有力的保障。

公司在手订单充沛,保障业绩增长。截至2022年6月30日,公司在手订单余额为5.31亿元,主要为抽纸生产线,前三大客户为金红叶、恒安集团和中顺洁柔。公司下游客户投资扩产计划不同,第一大客户可能会出现变动,并且随着公司产能逐步释放、新产品不断推出,公司将不断开拓新市场、发展新客户,因此公司不存在对单一客户的依赖。总体而言,公司造纸设备在手订单充沛,为业绩增长提供保障。

3、锂电隔膜设备空间广阔,打造公司第二成长曲线

3.1 、锂电隔膜需求快速增长,设备厂商有望充分受益

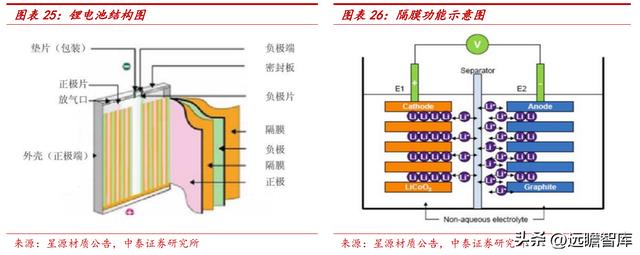

隔膜是组成锂离子电池的主要材料之一,在保障电池充放电性能和安全性等方面发挥重要作用。锂离子电池隔膜、正极材料、负极材料和电解液是组成锂离子电池最重要的材料。

锂电池内部采用螺旋绕制结构,需用精细且渗透性强的薄膜隔离材料在正、负极之间做间隔。

锂电池中隔膜的作用包括隔离正负极、防止短路、吸收电解液、导通锂离子,并阻隔电子,成本占动力电池组总成本的7%,其性能直接影响电池的寿命、容量和安全性。

目前隔膜材料主要分为:

(1)以PE(聚乙烯)、PP(聚丙烯)为主的聚烯烃类材料,这种材料具有较好的化学稳定性与力学性能,广泛用于产量商业隔膜;

(2)其他工程类塑料,比如PPS类材料,机械强度好、隔膜几乎无收缩、氧指数含量高、有阻燃性能,安全性极高;PVDF类材料,其化学性能稳定、机械性能好,以其为基底的隔膜热收缩可以忽略,且存在的β晶相有利于电解液的亲和性;

(3)复合材料,通过多种材料的复合,可以提高隔膜材料的整体性能。

锂电池快速放量,促进隔膜需求高增。

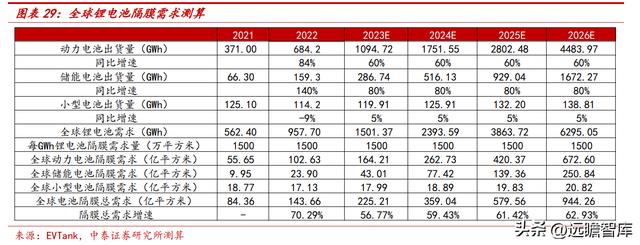

近年来,锂电池出货量快速增加,2021年全球锂电池出货量达562.4GWh,同比增长90.97%,2022年全球锂电池出货量达957.7GWh,同比增长70.29%,其中,全球汽车动力电池出货量为684.2GWh,同比增长84.42%;储能电池出货量159.3GWh,同比增长140.27%;小型电池出货量114.2Wh,同比减少8.8%。随着锂离子电池市场的蓬勃发展,作为锂电池关键原材料之一的锂电隔膜需求将不断扩大。

近几年我国锂电隔膜出货量大幅增长。2019-2022年,我国锂电隔膜出货量复合增速为45.4%。

根据EVTank,2022年中国锂电隔膜出货量同比增长65.3%,达到133.2亿平米,其中湿法隔膜出货量突破100亿平米,达到104.8亿平米,干法隔膜出货量达到28.4亿平米。

2022年全球锂电隔膜出货量已经突破160亿平米,中国隔膜企业出货量的全球占比突破80%。

到2026年,全球锂电隔膜需求有望超900亿平方米。假设全球汽车动力电池出货量保持60%的增速,小型电池每年增速5%,储能领域随着商业模式成熟及成本下降而显著发展,每年增速80%。

按照1GWh锂电池对应隔膜需求1500万平方米估算,预计2023-2026年全球锂电池需求预计分别为1501.37、2393.59、3863.72、6295.05GWh,对应隔膜需求分别为225.21、359.04、579.56、944.26亿平米,隔膜需求增速分别为56.77%、59.43%、61.42%、62.93%。

据此我们测算未来全球隔膜市场仍将保持可观增速,2026年全球隔膜需求将达到900亿平,是2022年体量的超6倍,对应2023-2026年的复合增长率为61.25%。锂电隔膜需求有望保持较高增速,设备厂商将充分受益。

3.2 、锂电隔膜设备空间广阔,国产化浪潮势不可挡

我国隔膜龙头主要为上海恩捷与星源材质。从中国主要隔膜企业来看,上海恩捷以近40%的市场份额排名第一,其次为星源材质,两家企业合计市场份额超过50%,江苏厚生为2022年新进入企业。

在湿法隔膜企业中,2022年出货量排名靠前的企业分别为上海恩捷、中材科技、河北金力、星源材质、江苏厚生、北星新材、蓝科途和沧州明珠。

在干法隔膜企业中,2022年出货量排名靠前的企业分别为中兴新材、星源材质、惠强新材、博盛新材、沧州明珠等。

微孔制备技术为锂电隔膜生产工艺的核心。锂电隔膜生产工艺包括原材料配方和快速配方调整、微孔制备技术、成套设备自主设计等工艺。其中,微孔制备技术是锂电隔膜制备工艺的核心,其分为干法单向拉伸、干法双向拉伸和湿法工艺。

国外干法单向拉伸技术工艺主要由美国Celgard与日本宇部掌握;国内干法单向拉伸技术由星源材质自主研发;干法双向拉伸技术是中国科学院化学所自主开发的工艺;湿法工艺技术最早是由日本旭化成提出。

隔膜生产工艺流程核心为挤出成膜、拉伸与萃取。

隔膜生产工艺流程包括①挤出与流延;②热处理(仅干法);③拉伸:膜片在纵拉机与横拉机内拉伸,得到规定厚度薄膜;④萃取与干燥(仅湿法);⑤热定型(仅湿法);⑥收卷、分切、包装。其中关键步骤为挤出、拉伸、萃取:挤出工艺需保证喂料精度、控温精度及隔膜厚度精度;拉伸工艺需精细控制以保证隔膜的拉伸强度;萃取工艺技术难度大。当前挤出与拉伸工艺仍基本采用进口设备,国产设备主要覆盖其他辅助工艺。

隔膜设备资金壁垒高,湿法设备依赖进口。锂电干法隔膜设备相对比较简单,成本投入较低,国外设备厂家有奥地利SML兰精机械等;国内设备厂家有北京自动化研究所、桂林电科所和济南机械装备总厂等。

锂电池湿法隔膜生产设备复杂,主要依赖进口,国外主要设备厂家有德国布鲁克纳、日本制钢所、日本东芝、韩国韩承、韩国MASTER等;国内供应商主要为青岛中科华联。隔膜生产设备昂贵,一条干法隔膜生产线设备投入约4000万元,一条产能合计1亿平米/年的湿法隔膜生产线设备投入约1.5~3.3亿元。

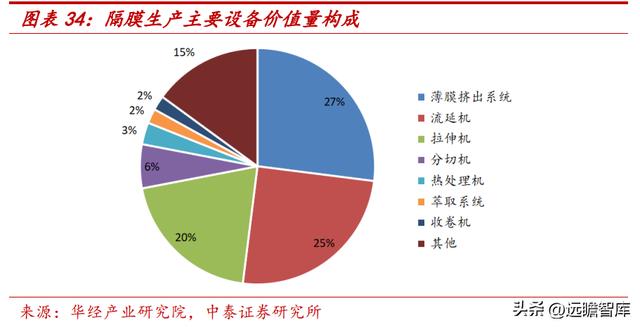

挤出设备、流延机与拉伸机的价值量占比较大。根据中科华联官网,湿法锂电隔膜关键设备依据工艺流程,依次包括:配料挤出系统、铸片成型系统(流延机)、双向同步拉伸系统、萃取干燥系统、横向拉伸系统、自由热定型系统、在线收卷系统、分切机系统。其中挤出设备价值量占比最大,约27%,挤出设备、流延机与拉伸机在价值量上远超其他设备,三者价值量之和占比约72%。

存量隔膜厂与设备厂深度绑定,设备国产化势不可挡。当前隔膜龙头企业设备大多数从日本制钢所、德国布鲁克纳、日本东芝、法国ESOPP这四大设备商进口,价格高昂且供应量受限。

在隔膜需求快速增长的背景下,以恩捷股份为首的各企业积极推进设备国产化以推动降本,并补充国外设备厂的供给不足,隔膜生产设备国产化大势难以逆转。以中科华联为代表的国内设备厂也纷纷投入到隔膜设备自研之中。

中科华联已突破湿法隔膜整线设备生产技术,已获得宁德时代量产订单与恒力石化隔膜设备订单;国内其他企业如无锡启成已在拉伸机、萃取机等核心设备领域实现突破。

隔膜投资以设备投资为主,制膜设备占比较高。以星源材质“高性能锂离子电池湿法隔膜及涂覆隔膜(一期、二期)项目”为例,进行隔膜设备投资拆解:该项目设计产能20亿平方米湿法隔膜,总投资额达75亿元;其中生产设备投资金额超过46.5亿元,占62%,是项目投资的核心部分。扣除用于涂覆隔膜的涂布线的投资额,用于湿法隔膜生产的设备投资额约25亿元,单亿平方米生产设备投资金额为1.25亿元。其中,制膜主线投资约16.20亿元,占湿法隔膜生产设备比例较高,约为64.80%。

2022年至2025年,隔膜设备市场空间合计超500亿元。2022年目前主要锂电隔膜厂商产能合计超260亿平米,其中湿法隔膜产能超210亿平米,干法产能超50亿平米。湿法工艺成本相较于干法工艺成本更大,对设备要求高,干法工艺产线投资额较低。

根据前文测算,假设单亿平方米湿法隔膜的生产设备投资额为1.25亿元,单亿平方米干法隔膜的生产设备投资额为0.60亿元,由此可计算出2022~2025年隔膜设备市场空间分别为101、151、156、146亿元,合计约554亿元,其中湿法隔膜设备市场空间占比约90%。总体而言,未来隔膜设备市场空间较为广阔。

3.3、跨界生产锂电隔膜设备,打造第二成长曲线

公司凭借现有共性技术平台,积极布局锂电池隔膜设备。业内各家企业的包装材料工艺流程较为相似,不存在复杂的化学反应和工艺处理,主要是利用流延机、吹膜机、分切机等设备,通过搅拌、熔化、流延冷却等物理手段进行。

公司现有的生活用纸设备与包装材料生产设备与目前主流锂电池隔膜生产线在原理、结构等方面具有很大相似性,主要区别在于拉伸设备与萃取设备。公司进一步利用现有共性技术平台自主开发锂电池隔膜生产线,目标车速为200米/分钟。

锂电隔膜设备研发进展顺利,已获客户订单。公司于2022年6月10日与九江冠力新材料签订湿法隔膜生产线合同,含税金额为8800万元。2022年上半年,公司的锂电隔膜生产设备项目还尚处于研发之中。目前锂电隔膜设备已形成了销售订单,预计于2023年上半年实现整机交付。总体而言,公司的锂电隔膜设备研发与销售进展顺利,新业务有望打开公司的第二成长曲线。

4、报告总结

公司是国内充造纸设备行业领先者,目前造纸设备在手订单充沛,正在积极布局锂电隔膜设备市场,有望充分受益于生活用纸行业规模持续增长、锂电隔膜市场规模快速扩张及设备国产化趋势。

对公司业务的关键假设如下:

1)生活用纸设备业务:2012-2021年,我国生活用纸消费量稳定增长,预计未来生活用纸行业规模有望持续增长,将推动生活用纸智能装备快速发展,促进公司新增订单增长。根据历史数据,公司在手订单当年完工率约50%~60%,预计未来完工率有望提升至60%~70%。

根据历史新增订单增速,我们预计2022~2024年新增订单增速为30%~60%;根据业绩预告可以推算出净利率约35%,2022年收入增速约5%。据此我们预计2023~2024年该业务收入增速为10%,毛利率预计为前三年的均值。

2)锂电隔膜设备业务:2019-2022年,我国锂电隔膜出货量复合增速为45.4%;根据EVTank,2022年中国锂电隔膜出货量同比增长65.3%;我们预计2022~2024年锂电隔膜设备行业的增速与隔膜出货量的增速相近,分别为40%、45%、50%,公司锂电隔膜设备目前已有订单,预计2023年收入约5亿元,2024年收入增速约100%。

由于隔膜设备与生活用纸设备存在一定的技术共性,公司基于现有设备及工艺基础上开发锂电隔膜设备,预计成本及费用能够得以有效控制,盈利水平有保障,我们预计公司2023~2024年毛利率约45%,与造纸设备毛利率相近。

我们预计2022-2024年公司净利润分别为2.09、3.60、4.85亿元,对应PE分别为33、19、14倍。

5、风险提示

行业政策及下游市场波动风险。若未来国家产业政策进行调整,可能对公司的生产经营造成一定影响。公司下游主要是生活用纸行业,若下游行业由于宏观经济波动或行业本身波动而表现出需求减少或增长放缓的态势,并在设备新增和更新方面减缓速度,将会减少对公司产品的需求,从而给公司的经营业绩造成不利影响。

市场竞争加剧的风险。伴随着造纸设备与锂电隔膜设备行业的市场竞争,如果公司不能及时在产能规模、技术研发、产品质量、效率成本等方面进一步增强实力,可能会对公司业绩产生不利影响。

原材料价格波动的风险。公司主要原材料为标准件、电气件、机加件、基础材料等,尽管公司有着较强的统筹协调能力和加强成本控制的手段,但若未来主要原材料价格出现大幅波动,仍将对公司经营业绩造成不利影响。

研报使用的信息存在更新不及时风险等。

行业规模测算偏差风险。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】报告中心-远瞻智库|为三亿人打造的有用知识平台

相关参考

成套造纸机械(造纸设备龙头,欧克科技:锂电隔膜打造第二成长曲线)

(报告出品方/分析师:中泰证券王可王子杰)1、国内造纸设备领先者,进军锂电隔膜设备领域1.1、智能造纸设备先行者,进军新能源赛道造纸技术领先,积极进军锂电隔膜设备。公司成立于2011年8月,主营业务为生活用纸智能...

影响生产效率的重要因素(生活用纸设备龙头,欧克科技:进军湿法隔膜整线,国产替代正当时)

(报告出品方/分析师:山西证券王志杰徐风杨晶晶)1.深耕生活用纸智能装备领域,产品不断推陈出新1.1从单台设备升级到整条生产线,由半自动化转变到全自动化公司聚焦生活用纸智能装备的研发、生产、销售与服务,为客户...

湘潭模切机(锂电裁切模具龙头,德新科技:开拓模具行业大空间)

...产量线性增长。德新科技子公司致宏精密是锂电裁切模具龙头,在技术人员、生产工艺、售后服务等多方面具备强有力的竞争力。此外,公司并不止步于锂电裁切模具,进一步拓展涂布头、涂布设备等新产品新业务。一、德新科...

湘潭模切机(锂电裁切模具龙头,德新科技:开拓模具行业大空间)

...产量线性增长。德新科技子公司致宏精密是锂电裁切模具龙头,在技术人员、生产工艺、售后服务等多方面具备强有力的竞争力。此外,公司并不止步于锂电裁切模具,进一步拓展涂布头、涂布设备等新产品新业务。一、德新科...

...块的核心MCU芯片,今天和大家分享锂电池中最核心的十大龙头公司,希望大家收藏好这份名单1恩捷股份:公司亮点:高性能湿法隔膜以及高端功能涂布隔膜领域的行业领导者,1、6月15日晚间公告,公司拟通过发行股份及支付现...

昆山丝印器材(依托电镀设备实现横纵向延伸,东威科技:受益锂电复合铜箔产业化)

...现横纵向延伸,拓展锂电、光伏领域迎新增长极1.1.电镀龙头设备商,拓展光伏、锂电新领域东威科技依托电镀设备实现横纵向延伸,拓展锂电、光伏领域迎第二增长曲线。东威为垂直连续电镀设备龙头,横向拓宽下游应用领域...

深圳印刷公司转让(收购亏损公司加速“跨界”锂电隔膜,印刷龙头东风股份这笔买卖是否划算?)

记者|胡振明编辑|10月21日,东风股份(601515.SH)每股收于4.52元,跌4.84%;继上一个交易日高开低走的“长阴线”之后,再收一根阴线;10月19日所收的“一字涨停板”已被大幅回吐。10月18日晚间,东风股份披露了《发行股份及支...

深圳印刷公司转让(收购亏损公司加速“跨界”锂电隔膜,印刷龙头东风股份这笔买卖是否划算?)

记者|胡振明编辑|10月21日,东风股份(601515.SH)每股收于4.52元,跌4.84%;继上一个交易日高开低走的“长阴线”之后,再收一根阴线;10月19日所收的“一字涨停板”已被大幅回吐。10月18日晚间,东风股份披露了《发行股份及支...

成孔剂(星源材质专题报告:海外客户放量在即,公司业绩拐点将至)

...:浙商证券,邓伟)1.星源材质:行业景气度上升,隔膜龙头蓄势待发1.1.历史沿革:湿法逐步提升,客户全球覆盖星源材质在国内锂电隔膜行业处于领先地位,是干法隔膜的龙头公司。公司成立于2003年9月,致力于锂电池隔膜的...

无锡覆铜板分切刀(PCB电镀设备龙头,东威科技:复合铜箔产业化,开启新成长曲线)

...广发证券代川朱宇航范方舟)一、东威科技:PCB电镀设备龙头,围绕工艺拓场景(一)立足PCB电镀设备,围绕电镀工艺拓展锂电镀膜、光伏镀铜设备东威科技是PCB电镀设备龙头,围绕电镀铜工艺,拓展锂电和光伏镀铜设备。公司...