淄博氟树脂板衬(氟化工行业深度研究:制冷剂景气向上,氟材料精彩纷呈)

Posted

篇首语:须知少年凌云志,曾许人间第一流。本文由小常识网(cha138.com)小编为大家整理,主要介绍了淄博氟树脂板衬(氟化工行业深度研究:制冷剂景气向上,氟材料精彩纷呈)相关的知识,希望对你有一定的参考价值。

淄博氟树脂板衬(氟化工行业深度研究:制冷剂景气向上,氟材料精彩纷呈)

(报告出品方/作者:长江证券,马太)

氟化工行业:前景广阔,附加值高

氟化工附加值高,产品应用广泛,被誉为黄金产业。氟化工是指以含氟材料为主要产品 的化工产业。氟化工产品可分为有机氟化物、无机氟化物,包含有机含氟聚合物、含氟 制冷剂、含氟中间体、氟化盐等,产品普遍性能优异、附加值较高,被广泛应用于制冷、 建材、电子电器、军工、新能源等领域,被称为黄金产业。

氟化工产业链以萤石为原料,四大类产品体系分别为无机氟化物、氟碳化学品、含氟聚 合物和含氟精细化学品,氟化工下游应用主要集中在需要耐高温、耐腐蚀等特种环境中, 对材料性能要求比较高,因此产业链末端(含氟聚合物,含氟精细化学品)附加价值较 高:

氟碳化学品:氟碳化学品主要用作制冷剂(用于房间空调、冰箱冷柜、工商制 冷和汽车空调等领域)、发泡剂、灭火剂和气雾剂等。目前,国内市场消费的氟 碳化学品主要是第二代 HCFCs(氢氯氟烃)和第三代 HFCs(氢氟烃)含氟制 冷剂/发泡剂。

含氟聚合物:含氟聚合物包括氟橡胶和氟树脂,基于含氟聚合物的优异性能, 其在汽车工业、化学工业、电力工业、食品工业、航空航天和建筑等传统产业 的改造提升方面发挥着重要作用。

含氟精细化学品:含氟精细化学品主要包括含氟有机中间体、含氟电子化学品、 含氟表面活性剂、含氟特种单体、锂电用含氟精细化学品、环保型含氟灭火剂 等,广泛应用于医药、农药、染料、半导体、改性材料和新能源等行业。

无机氟化物:无机氟化物包含氢氟酸、氟盐、氧化氟化物等。我国无机氟化物 近年来取得较大进展,在部分含氟电子化学品(如高性能六氟磷酸锂、电子级 氢氟酸、电池级氟化锂)方面,中国已打破垄断。

氟化工在我国发展迅猛,前景广阔。根据中国氟化工行业“十四五”发展规划,我国各 类氟化工产品总产能超过 640 万吨,总产量超过 450 万吨,总产值超过 1000 亿元,已 成为全球最大的氟化工生产和消费国。未来我国将在高性能、高附加值的领域不断深入, 国内氟化工产业快速发展的势头有望得到延续,氟化工品的应用将持续拓宽。以下我们 主要对氟化工产业链中的萤石、制冷剂、含氟聚合物、含氟精细化学品进行阐述。

原料:萤石受政策保护,景气有望逐步上行

萤石是氟化工产业链最重要的原料。萤石又称氟石,主要成分是氟化钙(CaF2),是自 然界中较常见的一种非金属矿物。作为重要的非金属战略矿产资源,萤石除应用于冶金、 水泥、玻璃等传统行业外,也广泛应用于新能源、国防、半导体、医疗等领域中,战略 价值日益突出。在氟化工产业链中,萤石地位至关重要,为必不可少的原料,萤石下游 应用于氟化工的比例高达 52%,且对萤石品位要求较高,需要质量分数>97%。

作为萤石与下游氟化工产品的纽带,氢氟酸是萤石与后端氟化工产品的关键中间体,消 费趋势会对萤石的需求产生显著的影响。无水氢氟酸下游主要用于制冷剂、氟化盐等氟 化工领域。其中,制冷剂应用占比最高,为 50%。2021 年,我国氢氟酸表观消费量为 140 万吨,同比增长 24.4%。下游新能源(六氟磷酸锂、PVDF 等)、含氟聚合物等需求 潜力巨大。氟化工企业大多外购萤石生产氢氟酸,行业产量稳定增加。

氟化工材料驱动萤石消费快速增长。在萤石的下游氟化工应用中,制冷剂消费长期小幅 波动,新能源领域,用于制备锂电电解液的六氟磷酸锂以及锂电粘结剂的 PVDF 有望高 速增长,含氟聚合物材料(PTFE、FEP、ETFE)也具有显著成长性。未来氟化工新材 料领域有望高速发展,为上游原料(萤石、氢氟酸)带来需求提振。

供给端:全球萤石资源集中,我国萤石储量高,储采比低。2021 年底世界萤石总储量为 3.2 亿吨,主要分布在墨西哥、中国、南非、蒙古等,而美国、欧盟、日本、韩国和印 度几乎少有萤石资源储量,形成结构性稀缺。根据美国地质勘探局数据显示,中国的萤 石储量世界排行第二,为 4200 万吨,占世界总储量的 13%。但我国储采比为 7.8,意 味着可开采年限约仅 8 年,远低于世界平均。并且,受选矿技术、生产成本、产品质量 的影响,我国很难长期有效供给酸级萤石精粉等产品领域。

我国萤石资源集中,具有贫矿多、富矿少的特点。我国萤石资源分布集中,大中型矿床 主要集中在中国东部沿海地区、华中地区和内蒙古白云鄂博-二连浩特一带,83%的萤石 资源分布在湖南、浙江、江西、内蒙古、福建和云南六省。中国萤石矿具有贫矿多、富 矿少,难选矿多,易选矿少的特点,可直接作为冶金级富矿(CaF2 品位大于 65%)的 保有资源储量仅占全部保有资源储量的 11.6%。

萤石的相关政策日趋严格。萤石是不可再生的自然资源,已被列入我国的“战略性矿产 目录”。为保障萤石行业的健康稳定发展,萤石的相关政策日趋严格,不断提高萤石的开 采门槛,以加大对萤石资源的保护。《萤石行业准入标准》的发布以及环保安全督查的持 续趋严为氟化工行业设置了较高的准入门槛。

随着政策对萤石资源管控趋严,我国逐步由萤石净出口国转向净进口国。虽近年来萤石 产量相对增长,但是供不应求的局面较为明显。2018 年以来,我国逐步由萤石出口国 转为萤石进口国。2021 年,我国萤石进口 66.8 万吨,出口 20.9 万吨,进口量远远大于 出口量。2022 年,海外矿山出现停产,导致我国萤石进口量短期下滑。

景气判断:从供需层面看,我们预计未来上游资源供不应求的局面将愈发明显,萤石景 气有望持续上行。

需求端:下游传统制冷剂保持稳定增长,新能源(六氟磷酸锂、PVDF 等)、含 氟聚合物材料等高新产品市场需求迫切,预计 2021-2025 年六氟磷酸锂以及 主要含氟聚合物对应萤石需求增量约为 124 万吨。

供给端,我国萤石资源受到保护,增产受限,未来增量主要来源于金石包钢(总 规划总处理原矿规模 610 万吨/年,生产萤石粉约 80 万吨/年),以及一部分磷 化工副产氢氟酸作为补充(贵州磷化集团规划 3 年内氢氟酸产能达到 18 万吨 /年,云南氟磷电子在建 3 万吨/年氢氟酸产能,川恒股份福泉、瓮安矿化一体 项目)。同时,环保督察下部分萤石小产能逐步出清。

制冷剂:三代制冷剂有望迎来景气拐点

制冷剂主要用于空调等领域,主流品种危害环境。制冷剂又称冷媒、雪种,是各种热机 中借以完成能量转化的媒介物质。这些物质通常以可逆的相变(如气-液相变)来增大功 率,主要消费行业包括:房间空调、冰箱冷柜、工商制冷、汽车空调、消防器材生产、 发泡剂生产、气雾剂生产等七大类。最初时期的制冷剂(CFCs)又被称为氟利昂,其会 对环境造成危害:臭氧空洞和温室效应。国际上通常用臭氧消耗潜值(ODP)和全球变 暖系数(GWP)去判断制冷剂对环境的危害程度。

制冷剂行业受到政策制约,对环境有害品种不断被削减。联合国为了避免工业产品中的 氟氯碳化物对地球臭氧层继续造成恶化及损害,承续 1985 年保护臭氧层维也纳公约的 大原则,于 1987 年 9 月 16 日邀请所属 26 个会员国签署《蒙特利尔协议书》。该公约 自 1989 年 1 月 1 日起生效,对主流氟氯碳化物生产做了严格的管制规定。2016 年 10 月 15 日,《基加利修正案》在卢旺达基加利通过,将氢氟碳化物纳入《蒙特利尔议定书》 管控范围。2021 年 4 月 16 日,中国正式对外宣布接受《〈蒙特利尔议定书〉基加利修 正案》。

制冷剂逐步从第一代发展为第四代。1)第一代对臭氧层的破坏最大,全球已经淘汰使 用;2)第二代对臭氧层破坏相对较小,在欧美发达国家已基本淘汰,在我国应用广泛, 目前也处在淘汰期;3)第三代对臭氧层无破坏,在发展中国家逐步替代 HCFCs 产品, 但是其 GWP 值较高,温室效应较为显著,少部分发达国家已开始削减用量;3)第四代 制冷剂指的是不破坏臭氧层、GWP 值较低的制冷剂,但目前该等制冷剂的发展趋势和 主流产品尚未最终确定,部分已推出的产品如 HFO-1234ze 和 HFO-1234yf 产品价格较 高,目前仅主要在部分发达国家推广使用,而部分无氟制冷剂尽管较为环保,但存在能 效低、安全隐患等问题,目前亦无法大规模推广。目前我国制冷剂发展正处于二代加速 淘汰,三代即将初步冻结的阶段。

二代制冷剂:盈利保持稳定,或将上行

我国二代制冷剂目前已经累计削减 35%,并将于 2025 年累计削减 67.5%。根据《蒙特 利尔议定书》规定,目前发达国家二代制冷剂基本削减完毕,我国二代制冷剂制冷用途 的产量和消费量已于 2013 年被冻结,2020 年配额削减 35%,2025 年配额削减 67.5%, 2040 年以后将完全淘汰。

二代制冷剂 R22 配额不断削减。自 2014 年中国 HCFCs 配额冻结后,二代制冷剂不断 被削减,生态环境部每年公开二代制冷剂的生产配额。其中,总生产配额=内用生产配 额(用于境内销售的 ODS 用途产品的生产配额)+出口配额。而二代制冷剂目前 R22市场配额总量为 22.5 万吨。其中,巨化股份话语权逐步增强,2017 年巨化股份 R22 配 额在总配额中的占比为 21%,2022 年其占比为 26%。

二代制冷剂 R22 整体盈利较为稳定,未来或上行。R22 用于生产制冷剂的产能受配额 限制,行业集中度高,R22 制冷剂集中于空调维修市场,需求较为刚性,整体盈利稳定。 未来看,二代制冷剂配额将进一步削减,供给进一步减少,价格有望上行。其次,R22 可以用于生产氟材料(PTFE),目前也为其下游主要应用领域,此部分产能不受配额限 制,PTFE 产能产量逐年增长,对原料 R22 带来稳定增量。

三代制冷剂:配额争夺即将完结,景气反转在即

发达国家三代制冷剂已经开始初步削减。根据《蒙特利尔协议书》基加利修正案,部分 发达国家在 2019 年便开始了对三代制冷剂的削减,目前已经削减了 10%的三代制冷剂 生产配额,并将于 2024 年累计削减 40%。 目前我国正处于三代制冷剂配额争抢的最后阶段。根据《蒙特利尔协议书》基加利修正 案,发展中国家应在其 2020 年至 2022 年 HFCs(三代)使用量平均值+HCFCs(二代) 基线值的 65%的基础上,于 2024 年将生产和使用冻结在基线水平,2029 年起 HFCs 生产和使用不超过基线的 90%,2035 年起不超过基线的 70%,2040 年起不超过基线 的 50%,2045 年起不超过基线的 20%。未来,三代制冷剂配额将于 2024 年正式冻结, 并于 2029 年才迎来第一阶段削减。四代制冷剂成本、价格高企,存在专利期,预计三 代制冷剂在我国将拥有较长的主场时期。

2020-2022 年,下游需求弱势。三代制冷剂主流品种 R32 下游主要应用于空调等,R134a 下游主要用于汽车制冷等。长周期看,制冷剂下游家电等需求保持平稳增长。而 2020- 2022 年,由于疫情、地产等影响,制冷剂下游家电等领域表现较差。

2020-2022 年,三代制冷剂主流品种 R32、R134a 亏损严重。制冷剂企业为了争夺配 额,多于 2020 年前布局产能。同时,受疫情影响,2020-2022 年下游空调、汽车、冰 箱等制冷领域需求不佳,但企业基线年期间尽力增产。步入 2020 年,三代制冷剂(R32、 R134a、R125)价格快速下滑、利润受到严重挤压(R32 亏损尤其严重),致使 2020- 2022 年三代制冷剂行业处于景气底部。

三代制冷剂行业产能集中度高。根据百川盈孚数据显示,三代制冷剂主流品种 R32、 R134a、R125 总产能分别为 46.1 万吨/年、37.0 万吨/年、35.5 万吨/年。相关上市公司 (巨化股份、东岳集团、三美股份、永和股份、东阳光、联创股份)三代制冷剂品种齐 全,R32、R134a、R125 上市公司合计产能占比为 62%、57%、57%。

从供需层面看,我们预计未来制冷剂行业有望从景气底部反转,逐步上行。需求端,地 产、疫情恢复预期下,预计家电行业或将回暖,制冷剂在新增空调、冰箱等领域需求或有增长,并假设平均空调、汽车空调 6-10 年需要更换制冷剂,维修市场需求相对刚性。 供给端,三代配额争抢期过后,企业逐步恢复冷静,或以盈利为前提,控制产量。2024 年三代制冷剂配额正式冻结,供给关系明了。2025 年,二代制冷剂配额累计削减 67.5%, 预计将带来 14 万吨供应缺口。预计 2023 年/2024 年/2025 年制冷剂行业供给-需求分别 为 3 万吨/-1 万吨/-6 万吨。

含氟聚合物:高附加值,成长性巨大

含氟聚合物制备困难,性能优异,附加值高。含氟聚合物材料是含氟原子的单体通过均 聚或共聚反应而得,由于 C-F 键极短、键能极高,含氟聚合物材料相较于一般聚合物产 品具有优异的物理和化学性能,材料结构复杂、种类繁多、用途广泛。目前我国产业化 的含氟聚合物主要有:PTFE、PVDF、FEP 等,其中 PTFE 占含氟聚合物消费组成的 86%。

含氟聚合物应用在新兴高精尖领域。含氟聚合物如 PTFE、PVDF 等化学性质极其稳定, 耐腐蚀性、耐候性等卓越,因此广泛适用于众多新兴高精尖领域,如在新能源、新能源 汽车、新兴信息、新医药、节能环保领域其应用不断拓宽,对中国未来各个领域发展至 关重要。

含氟聚合物高端领域应用广泛,PTFE 构筑主要市场。从终端消费领域看,工业加工和 汽车航天、电子电气等高端制造领域市场占比较大,分别为 28%、23%和 21%。从产 品产能占比看,PTFE 构筑主要市场,产能占比达到 56%,PVDF 和 FEP(乙烯丙烯共 聚物)位居其次,分别占比 24%和 9%,氟橡胶(FKM)占比达到 7%,位居第四。未来看,受益于风电、新能源、5G 基站、智能手机等领域需求快速成长拉动,含氟聚合 物产品需求仍有望保持高速增长态势。

氟单体:作为含氟聚合物的核心原料

氟单体是合成氟聚合物的关键中间体。合成氟树脂的单体主要有四氟乙烯(TFE)、偏氟 乙烯(VDF)、六氟丙烯(HFP)、六氟环氧丙烷(HFPO)等。

TFE:TFE(四氟乙烯)是最广泛使用的氟单体。TFE 在常温下为气态,且有毒性,运 输非常困难。国内大多数相关生产企业均需从 R22 开始生产 TFE,进行连续化生产。 TFE 除了能均聚为 PTFE 外,可和乙烯、全氟丙烯、偏氟乙烯、三氟亚硝基甲烷、全氟 烷基乙烯基醚和全氟烷基乙烯基醚等共聚,生成各种氟塑料、橡胶和各种离子交换材料。 VDF:VDF(偏氟乙烯)以 R142b 高温裂解制成,下游主要用于合成 PVDF。其中, 142b 合成路线分为 R152a 和 VDC 路线。 HFP:HFP(六氟丙烯)是有机氟工业基础原料之一,是诸多含氟共聚物的共聚单体, 也是多种含氟化合物的中间体,可用于生产氟橡胶、HFPO-PFA、FEP 等材料。

PTFE:应用广泛,高端领域前景向好

性能优异,为使用最广泛的含氟聚合物材料。PTFE(聚四氟乙烯 PTFE),俗称“塑料 王”,是一种以四氟乙烯作为单体聚合制得的高分子聚合物。PTFE 具有抗酸抗碱、抗各 种有机溶剂的特点,几乎不溶于所有的溶剂。同时,聚四氟乙烯具有耐高温的特点,它 的摩擦系数极低,广泛应用于包装、电子电器、化工能源、耐腐蚀材料等领域。

PTFE 树脂根据聚合方法的不同可分为悬浮树脂、分散树脂和分散液。悬浮 PTFE 树脂 系白色粉末,颗粒较大,经适当的后处理,可得到不同颗粒度的粉末。这种粉状树脂用 于模压,压延加工成型。粉状分散树脂在加入一定量的助剂(如石油醚)及填料(如石 英粉)经混合后,专供推压成型,适用于电线电缆等薄壁制品的推压加工,在目前电线 生产中应用较多:也可将粉状分散树脂推压成型,然后滚压成薄膜(又称生料带)供细 线径电线绝缘或电线护套绕包用。

膨体 PTFE/e-PTFE 为 PTFE 加工后产品,性能更为优异。膨体 PTFE 是 PTFE 分散树 脂通过一定的生产加工工艺膨胀为一种多孔、低密度且高韧性的材料,如膨体微孔膜、 膨体管和膨体纤维等。20 世纪 60 年代末,美国戈尔首先采用机械拉伸方式开发出膨体 聚四氟乙烯薄膜。ePTFE 膜不仅具备 PTFE 优良的综合性能,而且使用温度范围更广, 机械强度更高,同时还具备多孔性、透气性、疏水性、柔韧性等一些 PTFE 不具备的新 特性。因此,ePTFE 膜目前被广泛应用汽车、消费电子、新能源、安防、航空航天、电 缆、包装、医疗、服装、化工等众多行业。

新兴领域带动 PTFE 需求增长。PTFE 含氟聚合物制品是一类重要的高分子产品,其应 用涉及军事工业和民用的诸多领域,具有良好的发展前景。目前,在含氟聚合物 PTFE 含氟聚合物板材、管材、垫片和密封带等较低端产品方面我国已经基本占领市场,但在 高端产品方面与西方发达国家仍然有较大的差距。高端 PTFE 可运用于高附加值领域, 如 5G 同轴线缆、PCB 板、航空密封材料。根据相关预测,5G 建设密度将至少达到 4G 的 1.5 倍,预计建设我国 5G 宏基站数量将达 600 万个,聚四氟乙烯材料市场规模约将 达到 30-40 亿元。

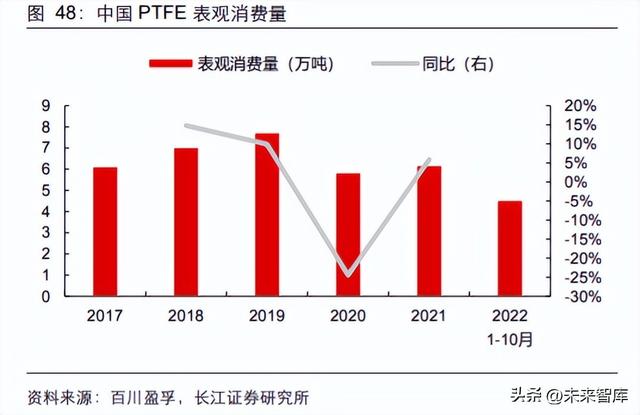

我国 PTFE 消费量保持稳定增长,高端品种缺乏。我国 PTFE 消费量保持稳定增长, 2021 年 PTFE 表观消费量为 6.2 万吨,同比增长 5.9%。每年我国出口的低端 PTFE 约 为 2 万吨,进口量约为 5000-6000 吨(其中,有 70%-80%的为高性能改性产品)。由 于品质上的差异,PTFE 进口价格远高于出口价格。

PTFE 行业集中度较高。根据百川盈孚统计,截至 2022 年 10 月,国内企业 PTFE 产能 为 15.9 万吨/年,行业开工率保持稳定,2021 年行业开工率为 55.9%。PTFE 国内产能 主要集中于东岳集团、中昊晨光、浙江巨化等少数企业当中,CR3 约为 54%,行业集 中度较高。

PTFE 盈利维持稳定。PTFE 原材料是 R22,原料用途使用的 R22 不受配额管理限制, 价格与 R22 成一定的协同性。由于 PTFE 应用于多样化的领域,下游需求与宏观经济 相关,高端应用领域如 5G 等高速发展,有望带动高端 PTFE 产品景气上行。

PVDF:锂电领域应用带来高成长

特种氟树脂材料,产品附加值较高。PVDF(聚偏氟乙烯),是指 VDF(偏氟乙烯)的均 聚物或者 VDF 与其他少量含氟乙烯基单体的共聚物,是市场规模仅次于 PTFE 的第二 大氟树脂。PVDF 广泛用于航空航天、高端涂料、新能源、环保、医疗、科研等高精尖 领域,产品附加价值较高。

PVDF 在锂电池中应用于正极粘结剂和隔膜涂敷,适配锂电池的工作环境主要得益于其 优质的耐老化性、低介电损耗,以及在电极溶剂中的耐溶胀性。在正极粘结剂中,锂电 粘结剂 PVDF 的市场渗透率高达 90%。受益于近年新能源汽车产量的快速增长,动力 电池需求保持快速增加,锂电池装机需求高速增长,锂电粘结剂 PVDF 的需求将有较快 增长。

企业纷纷布局锂电级 PVDF 产能。受锂电需求高速增长影响,PVDF 粘结剂需求暴增, 内外资企业纷纷布局扩产 PVDF 产能,投产进度普遍较慢,多集中在 2022 年底后投产, 预计 2023 年 PVDF 产能投放较多。

2023 年 PVDF 行业景气或下滑。受益于锂电行业的高速增长和铁锂正极渗透率提升的 结构性变化,我国锂电级 PVDF 需求增长十分可观,预计将由 2021 年的 2.1 万吨增长 至 2024 年的 8.3 万吨,2021 至 2024 年复合增长率高达 57.3%。而供给端放量更为快 速,根据企业产能规划,PVDF 产能集中在 2022 年底后投放,锂电级 PVDF 存在验证 时间,假设企业 2023 年产能规划集中在 2023-2024 年投放、放量,预计 2023-2024 年 PVDF 行业均存供大于求现象。

锂电粘结剂 PVDF 产品价格高位回落。2021 年,由于地产竣工维持高位和新能源电动 车需求放量,全线 PVDF 及 R142b 价格持续上涨,行业景气高行。2022 年,地产竣工 下滑,随着行业内相关企业投产,PVDF 价格出现回落,但锂电级 PVDF 盈利仍维持较 高水准。

FEP:PTFE 升级材料,主要用于电线电缆

FEP 为 PTFE 升级材料。FEP 由 TFE 和 HFP 共聚制备。相比 PTFE,FEP 的分子质 量更低,因此 FEP 有更低的熔体黏度,加工性更好(以常规的聚合物工艺如注塑、挤出 和薄膜成型方式加工)。

FEP 在电缆生产中广泛应用于高温高频下使用的电子设备传输电线、电子计算机内部的 连接线、航空航天用电线及其特种用途安装线、油泵电缆和潜油电机绕组线的绝缘层。 随着消费电子产品对数据传输速度要求不断提高,目前对传输速度的要求达到了 40Gbps 以上,大金(DAIKIN)专门为高速挤出电线及高频、高传输的数据线应用而开 发了 NP3180(大金 FEP 牌号),性能优异。

FEP 下游主要用于电线电缆。2021 年,中国 FEP 消费量为 2.2 万吨,电线电缆占 FEP 消费的最大部分,占比 65%,其次是防腐内衬,最后是管材器件。由于氟聚合物材料的 耐高温和无烟特性,FEP 电线电缆有望在高层建筑和历史建筑等领域取代传统的 PVC 和 PE 电线电缆。预计到 2025 年,电线电缆行业在 FEP 下游应用占比或增长到 69%, 总体消费量达到 2.9 万吨,年均复合增长率为 8%。

FEP 高端应用领域供给较少。2021 年,全球范围内,生产 FEP 第一梯队厂商主要有 3M、大金、东岳集团和三爱富。目前国内厂商产能主要集中于 FEP 模压料、通用挤塑 料以及浓缩液,主要应用领域为照明和家电用的电线、化工设备内衬、表面防腐,而在 高端 FEP 聚合物分子链段改性设计以及高纯度 FEP 高分子材料生产方面仍严重缺乏, 在高端应用领域如军工、信息产业所用的高端线缆的 FEP 产品供给较少。2016-2021 年,我国 FEP 产能从 1.9 万吨/年增加到 3.2 万吨/年;产量从 1.65 万吨增加到 2.3 万 吨,产量年复合增长率约为 7%。

PFA:PTFE 升级材料,可用于半导体领域

FA 相比 FEP 更耐高温。PFA(可溶性聚四氟乙烯/四氟乙烯—全氟烷氧基乙烯基醚共 聚物),为比较新型可熔融加工的氟塑料,性能与 PTFE 和 FEP 接近。与 PTFE 相比, PFA 最大的优点是可熔融加工,即可采用常规的热塑性树脂加工方法加工。与 FEP 相 比,PFA 具有更高的连续使用温度(260℃)和更强的刚性,特别适用于高温条件下的 防粘和耐化学性。PFA 广泛应用于需要更高纯度、优异耐化学性和高工作温度的应用中, 例如医用管道到热交换器、半导体篮、泵和配件以及阀衬等。根据 QYR(恒州博智)的 统计及预测,2021 年全球 PFA 市场销售额达到了 3.6 亿美元,预计 2028 年将达到 4.6亿美元,年复合增长率为 2.4%。PFA 全球核心厂商包括科慕、大金、索尔维,前三大 厂商占有接近 70%的市场份额。

ETFE:最强韧的氟塑料

ETFE(乙烯-四氟乙烯共聚物)是最强韧的氟塑料,在保持了 PTFE 良好的耐热、耐化 学性能和电绝缘性能的同时,ETFE 耐辐射和机械性能有很大程度的改善,拉伸强度可 达到 50MPa,接近 PTFE 的 2 倍。ETFE 加工性能大大提高,和金属表面的附着力表 现突出。 ETFE 可用于电子电气部件、化学容器、弯头、阀门、电线电缆护套、管材及板材、薄 膜、阀门、泵、容器等设备内衬防腐材料、厨房设备不粘涂层。ETFE 优异的耐老化性 能和高透光性使其能够用于制造屋顶材料、农业温室的覆盖材料、各种异型建筑物的篷 膜材料,广泛应用在运动场看台、建筑锥型顶、娱乐场、各类篷盖、停车场、展览馆和 博物馆等场所。

ETFE 生产被海外垄断。目前,全球共有 3 家大型 ETFE 生产企业,为旭硝子、大金和 科慕。其中旭硝子是全球最大的 ETFE 生产商。全球 ETFE 总产能为 1.5 万吨/年,ETFE 消费总量为 1.2 万吨,主要消费国家和地区为美国、日本和西欧。 国内企业力争国产化替代。东岳集团在 2016 年建设了 ETFE 树脂标准化中试生产装备, 通过了由中国石油和化学工业联合会组织的科技成果鉴定,东岳未来氢能拟建设 10000+20000 吨/年 ETFE 项目。巨化股份规划 1000 吨/年 ETFE 项目。

氟橡胶:优异的含氟聚合物弹性体

氟橡胶是重要的特种高分子合成材料。氟橡胶(FKM)是指分子主链或侧链的碳原子上 连接有氟原子的一类特种合成高分子弹性体,具有优异的耐油、耐热、耐候、阻燃及化 学介质性能,广泛应用于航天航空、国防军工、电子通信、车辆船舶、石油化工、机械 制造等领域,已成为现代工业尤其是高技术领域不可缺少的重要材料。汽车、石油化工 和航天航空是使用氟橡胶最多的领域,约占整个氟橡胶产量的 80%-85%,其中又以汽 车行业使用量为最多。

氟橡胶种类很多,根据化学组成不同,氟橡胶可大体上分为氟碳橡胶、氟硅橡胶、氟化 磷腈橡胶。比较常见的氟橡胶有: FEK23,国内俗称 1 号胶,为偏氟乙烯和三氟氯乙烯共聚物; FKM26,国内俗称 2 号胶,杜邦牌号 VITON A,为偏氯乙烯和六氟丙烯共聚 物,综合性能优于 FKM23;FKM246,国内俗称 3 号胶,杜邦牌号 VITON B,为偏氟乙烯、四氯乙烯、六 氟丙烯三元共聚物,氟含量高于 FKM26; FKM TP,国内俗称四丙氟橡胶 FEPM,旭硝子牌号 Aflas,为四氟乙烯和碳氢 丙烯共聚物; 偏氟醚橡胶,杜邦牌号 VITON GLT,为偏氟乙烯、四氟乙烯、全氟甲基乙烯基 醚、硫化点单体四元共聚物,低温性能优异; 全氟醚橡胶,简称 FFLM,杜邦牌号 Kalrez,低温性能优异,氟含量高,耐溶 剂性能优异; 氟硅橡胶,低温性能优异,具有一定的耐溶剂性能。

FKM 主要生产厂家有美国科慕,Dyneon(丹尼昂),比利时 Solvay Solexis(苏威苏莱 克斯),日本大金。国内生产 FKM 的产家包括山东东岳、内蒙古奥拓普、江苏梅兰、晨 光科慕、浙江氟诺林、中昊晨光等。

质子交换膜:氢能潜力巨大,市场空间广阔

质子交换膜(PEM)是电解水制氢和车用燃料电池的关键材料。质子交换膜置于阴极和 阳极之间,在电解水制氢和燃料电池中可以为质子迁移和传输提供通道,同时分离气体 反应物并阻隔电子和其他离子。为实现燃料电池和电解水制氢的高效、稳定工作,质子 交换膜通常具有高质子导电率,良好的热稳定性和化学稳定性、高机械强度以及耐久性。

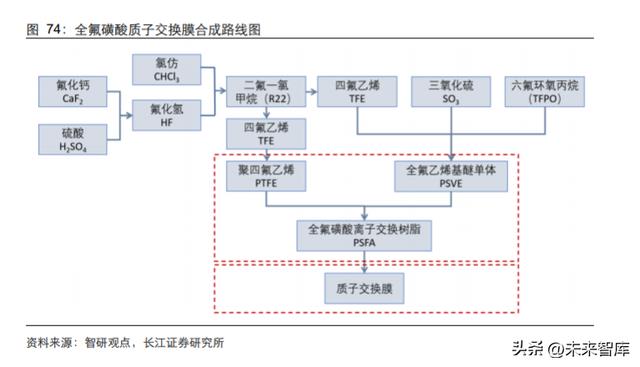

目前最广泛使用的质子交换膜体系主要为全氟磺酸(PFSA)质子交换膜。质子交换膜 根据聚合物的基体主要分为全氟磺酸质子膜、部分氟化聚合物质子膜和非氟化聚合物质 子膜等。全氟磺酸质子膜结构包括一条类聚四氟乙烯主链以及含有磺酸集团的短侧链, 因而带来高稳定性和质子导电率;部分氟化聚合物质子膜采用非全氟的聚合物作为基体 材料,经过一定方式改性后制备成膜;非氟化聚合物质子膜则大多采用含有苯环的芳香 族聚合物,并通过磺化改性提升质子导电率。虽然部分氟化聚合物质子膜和非氟化聚合 物质子膜可以更好地降低成本,但是性能还无法和全氟磺酸质子膜媲美,商业化依然存 在大量瓶颈。

质子交换膜生产复杂,“单体-树脂-膜”每个环节都存在较高壁垒。全氟磺酸质子交换膜 上游是萤石材料的开采,其主要成分是氟化钙,中间体为全氟乙烯基醚(CF2-CF-O-RF) 和四氟乙烯(CF2=CF2),其中 RF 表示不同的烷基基团,最终合成全氟磺酸离子交换树 脂。质子交换膜的合成步骤主要分为两大步骤,首先采用全氟乙烯基醚单体(PSVE) 和四氟乙烯共聚的方法来合成全氟离子交换树脂前驱体;然后前驱体经熔融挤出法来完 成成膜工序。复合膜则是把 PFSA 膜用聚四氟乙烯(PTFE)、膨体聚四氟乙烯(ePTFE)、 石墨烯等材料进行复合来增强膜的机械强度。

全球和国内燃料电池车飞速增长。全球氢能政策推动下,中国、韩国、日本、美国、德 国为主要的氢车导入国家。2021 年,全球主要国家共销售氢车 16313 台,同比增长 67.8%。受强势补贴政策驱动,韩国市场延续了去年的增长势头,全年共售出 8498 台 氢车,约占全球总销量的一半。2020 年中国燃料电池汽车由于政策转向及示范城市群 的开展导致销量延迟,而后销量快速增长,2021 年全国氢燃料电池汽车同比增长为 48.0%,2022 年 1-11 月同比增长达到 150.9%,销量主要体现在商用车的货车和客车 领域。

电解水制氢长期有望成为制氢的主流路线。从制氢路线的整体发展看,各制氢技术工艺 的成本是影响其应用程度的最主要因素。根据对各个制氢路线成本进行测算,短期内煤 制氢仍为国内氢气的主要来源,但随着双碳目标临近,结合 CCUS 后的煤制氢成本将大 幅上升,产品竞争力下降。成本较低的工业副产制氢中期有望成为供氢主要工艺,但存 在纯度较低、受主产物产能约束问题。当电价为 0.1-0.3 元/度时,水电解制氢的成本约 11.5-22.8 元/kg,与其他制氢成本相比已具备较强的竞争力,长期来看,随着可再生能 源电价下降,电解水制氢长期将有望成为制氢主流工艺。

全球电解水制氢市场呈上升趋势,预计国内电解水制氢比例将不断扩大。2020 年全球 电解水制氢规模为 286MW,较上年增长 28.3%。参考 IEA 预测,全球电解水制氢行业 近两年有望得到快速发展,预计 2022 年电解水制氢规模提升至 1GW。国内电解水制氢 的占比更有大量提升空间,中国氢能联盟预计 2030 年电解水制氢占比有望提升至 15%, 2050 年在制氢路线中占比有望提升至 70%。

质子交换膜仍被海外企业所垄断。海外较早进入了质子交换膜的市场,GGII 数据显示, 2020 年国内燃料电池用质子交换膜需求量为 4.4 万 m2,其中国产质子交换膜的市场占 有率为 7.5%,2021 年国产质子交换膜的市场占有率为 11.6%。在 PEM 电解水制氢质 子交换膜国产化率上,2021 年国产 PEM 质子交换膜的市场占有率为 21.5%。

质子交换膜的生产主要被美国和日本的企业所掌握。不同企业产品呈现出各自技术特点 和性能优势,以美国杜邦公司的 Nafion 系列、日本旭化成公司的 Aliciplex、日本旭硝子 公司的 Flemion、日本氯工程公司的C系列为代表的长支链全氟磺酸膜,其使用寿命远 远高于其他膜材料;以比利时苏威集团的 Hyfion、美国陶氏化学的 Xus-B204 为代表短 支链全氟磺酸膜,适宜高温的燃料电池,但制备过程复杂且价格较高,目前未能完全实 现产业化生产;以美国戈尔公司的 Gore-select、美国 3M 公司的 PAIF 为代表的复合膜, 通过杂化进一步增强全氟磺酸膜的性能。

国内企业快速进展,力争国产替代。相较于国外质子交换膜产业较为成熟的发展,国内 企业较晚进入市场,在核心技术端比较落后,目前处于产业加速发展阶段。其中,我国 山东东岳集团通过与上海交通大学合作,采用溶液流延法制备技术制备出了性能优秀的 质子交换膜;国家电投氢能产线可生产厚度从 8 微米到 20 微米的质子交换膜,生产出 来的质子交换膜可与国外竞品相比较;科润新材料也做到了质子交换膜的量产,可以生 产 12 微米的质子交换膜。此外还有多个上市公司布局质子交换膜的研发生产,例如泛 亚微透、东材科技等。

在上市公司中,含氟聚合物相关企业有:东岳集团、巨化股份、永和股份、昊华科 技、三美股份、联创股份、东阳光: 东岳集团:打造了行业独有的氟硅膜氢高新技术产业链和产业群,聚合物生 产处于第一梯队,可与海外优质企业对标。 巨化股份:作为氟化工龙头,公司含氟聚合物材料配额完善,处于全国领先 地位。 永和股份:公司聚焦含氟聚合物板块发展,未来两年邵武募投以及内蒙项目 含氟聚合物产能迎来集中投放期。 昊华科技:PTFE 领先企业,建设 2.6 万吨/年高性能有机氟材料项目。

含氟精细化学品:具有较大发展空间

含氟精细化学品附加值高,应用范围广泛。含氟精细化学品是氟化工四大产品体系中 的重要门类之一,主要包括含氟有机中间体、含氟电子化学品、含氟表面活性剂、含 氟特种单体、锂电用含氟精细化学品、环保型含氟灭火剂等。 我国含氟精细化学品有较大发展空间。我国初级含氟精细化学品的生产技术水平在部分 层面已经接近国外先进公司(如产品单耗、能耗、质量等)。在脂肪族和杂环含氟精细化 学品生产方面,我国已开发出了系列有竞争力的产品。近年来,随着氟精细化工产品新 品开发及应用领域不断扩大,2020 年全球含氟精细化学品总生产能力达到 30 万吨/年, 总产量达到 15 万吨以上,产量年均增长 15%以上。发达国家含氟精细化学品在氟化工 中的产值比例高达 45%;我国含氟精细化学品的产值占比为 27%,有较大的发展空间。

含氟医药、农药以及中间体:产业发展重点

1、含氟医药以及中间体

含氟药物的应用前景好。30%的新药研发都基于含氟化学品。2019 年,FDA 批准了 48 个新药的上市申请,其中 11 个药物分子含氟。全球含氟药物年销售额约为 400 亿美元。 在全球销售前 200 名的药物中,含氟药物高达 29 个,销售额总计 320 亿美元。含氟医 药中间体估计有 40 亿美元。 医药中间体主要用于医药原料药,医药中间体行业与医药行业直接相关。在医药行业中, 含氟医药具有高效、安全等特点,目前,国内外含氟药物已达数百种,有许多药物已经 成为治疗某些疾病的主要品种,如喹诺酮类抗感染药物氧氟沙星、左氧氟沙星、环丙沙 星等。喹诺酮类抗感染药物是我国含氟医药较为常见的抗感染药物,也是近年来发展较 为迅速的抗感染药物。

2、含氟农药以及中间体

近十年来全球上含氟农药得到迅猛发展。目前全球农药品种总共 1300 多个,含氟农药 大约占 12%,而在含氟农药中除草剂大约占 45%、杀虫剂占 33%、杀菌剂约占 15%、 其它占 7%。全球作物农药市场约 600 亿美元,总体估计应用于化学农药的含氟中间体 产值在 35 亿美元左右。目前,我国农药销售收入每年以较快速度增长,其中含氟农药 品种、数量都满足不了市场需求,主要依赖进口。 含氟农药中间体品种多样,按结构可分为脂肪族氟化物、氟苯类、三氟甲苯类和含氟杂 环化合物。其中,脂肪族氟化物品种较少,含三氟甲氧基的中间体因与含三氟甲基的中 间体结构和性能接近,一般都归为三氟甲苯类中间体。脂肪族氟化物三氯三氟乙烷用以 生产三氟氯氰菊酯、七氟菊酯、联苯菊酯、氟氯菊酯等;二氟氯甲烷用于生产氟氰戊菊 酯、溴氟菊酯、氟嘧黄隆等;三氟乙酰乙酸乙酯用于生产噻草啶。

含氟电子特气:半导体关键原料

电子特气是电子工业的关键原料,属于工业气体的重要分支。工业气体是现代工业的基 础原材料,而电子特气是工业气体中附加值较高的品种,与传统工业气体的区别在于纯 度更高(如高纯气体)或者具有特殊用途(如参与化学反应),是极大规模集成电路、平 面显示器件、化合物半导体器件、太阳能电池、光纤等电子工业生产中不可或缺的基础 和支撑性材料之一,相关下游领域的快速发展将带动未来特种气体的增量需求。

含氟特气面临需求放量。含氟电子特气是半导体制备的关键原料,充斥在刻蚀、掺杂和 离子注入等环节,对半导体制备具备重要的意义。受益于下游需求快速成长,相关含氟 半导体电子特气需求有望快速成长,其中用量较大的六氟乙烷、六氟化钨、四氟化碳和 三氟化氮有望实现明显增长。

特气企业错位竞争,各具优势。特种气体品类较多,国内各企业具有各自的核心产品品 类,比如南大光电的 MO 源,雅克科技的氟碳类气体、三氟化氮,华特气体的六氟乙烷、 光刻气,718 所的三氟化氮、六氟化钨,金宏气体的超纯氨等等。此外,下游的客户也 各有侧重,比如金宏气体更多面向 LED 企业,华特气体主要面向半导体晶圆厂,绿菱 电子主要对接国际气体巨头等等。未来看,国内特气公司的成长路径在于内生+外延+产 业资源整合拓展品类,同时开拓应用领域和客户群,打造成为国内领先的特种气体一体 化供应平台。昊华科技作为空分领域老将,稳步切入含氟特气领域,有望以此为切入点, 逐步拓展产品品类,打开特气业务空间。

氟化冷却液:数据中心液冷潮流

氟化冷却液具有良好的化学惰性、热传导性、材料相容性以及电气绝缘性能等,常作为 电子测试液体、清洗剂、冷却剂、干燥剂等应用在半导体、精密电子器件、航天航空以 及医疗等领域。

1、数据中心冷却液

数据中心快速发展。随着数字化社会的加速,数据中心已经成为支撑经济社会数字化转 型必不可少的“算力底座”,是助推数字经济蓬勃发展的重要引擎。根据《数据中心白皮 书 2022》显示,截至 2021 年底,中国在用数据中心机架总规模达到 520 万架,近 5 年 年均复合增速超过 30%。数据中心的散热占电力消耗的比重巨大,电力消耗的 43%是 用于数据中心的散热。随着数据中心单机柜功率越来越大,采用传统的风冷技术进行散 热已不能满足数据中心快速、高效的制冷要求,液冷技术成为解决数据中心散热难题的 有效方案。

浸没式液冷被认为是最理想和环保绿色的液冷技术。浸没式冷却液作为液冷技术的关键 材料,自面世以来,引起人们的广泛关注。特别是随着美国 3M 公司、比利时索尔维公 司陆续推出了低介电常数、导热性好的全氟胺、全氟聚醚系列物质作为含氟电子冷却液, 在市场上获得了初步应用,使得浸没式液冷的研究成为氟化学领域的焦点之一。2021 年, 我国数据中心浸没式冷却液总市场规模达到 3 万吨,2025 年有望达到 10 万吨。

目前,浸没式冷却液可根据分子结构特性分为:氢氟饱和化合物、氢氟不饱和化合物、 全氟饱和化合物和全氟不饱和化合物,进一步可细分为氢氟烃、氢氟醚、氢氟烯烃、不 饱和氢氟醚、全氟烷烃、全氟胺、全氟聚醚、全氟烯烃、全氟烯基胺、全氟烯基醚等种 类。

2、半导体冷却液

在半导体制造过程中,为了在更小的工艺尺寸下获得精确的加工能力,芯片生产的一些 环节需要使用冷却剂精确控制温度。与此同时,由于半导体生产线常是 24 小时不间断 运转,相关的半导体设备也需要通过电子级氟化液来进行恒温冷却,以保障稳定运行。 因此,冷却剂是半导体生产必不可少的材料。

含氟电子冷却液仍被海外垄断,国内厂商加速追赶。目前,仅有美国 3M 公司、英国 Mivolt 公司等少数公司能提供含氟电子冷却液在内整套的解决方案。其中,12 月 20 日, 美国 3M 宣布,将退出全氟烷基和多氟烷基物质(PFAS)的生产,并努力在 2025 年底 前停止在其产品组合中使用 PFAS,影响半导体冷却液市场。国内对于含氟电子冷却液 的研究大多仍处于小步跟踪和仿制的阶段。巨化股份已开发出系列电子氟化液产品包括 氢氟醚 D 系列产品和全氟聚醚 JHT 系列产品。根据公司 2022 年半年报,巨化股份 5000 吨/年巨芯冷却液(一期 1000t/a)项目基本建成。新宙邦含氟冷却液(氟化液)顺利通 过行业内知名客户认证,实现国内外市场的批量交付

行业重点公司

永和股份

公司不断拓展氟化工产业链。公司拥有四大生产基地,分别位于浙江衢州(混合制冷剂)、 浙江金华(含氟聚合物材料+部分制冷剂)、内蒙古四子王旗(除混合制冷剂外的业务) 以及福建邵武(募投项目建设基地)。截至目前,公司拥有萤石资源,无水氢氟酸年产能 13.5 万吨,氟碳化学品单质年产能 15 万吨以上,含氟聚合物材料年产能 2.48 万吨,本 部拥有混合制冷剂的生产能力。同时,公司拟以自筹资金收购石磊氟材料持有分立后的 石磊氟化工的 100%股权,进一步开展制冷剂原料布局。公司在建产能包括 8 万吨氢氟 酸、超过 10 万吨氟碳化学品和超过 4 万吨含氟聚合物材料,有望驱动业绩高速成长。 公司主要含氟聚合物品种明后年产能有望集中投产、放量。PTFE:现有 600 吨/年,在 建邵武一期 1 万吨/年,邵武二期 0.8 万吨/年;PVDF:在建 1.6 万吨/年;HFP:现有 2 万吨/年,在建邵武一期 1 万吨/年,邵武二期 0.5 万吨/年;FEP、PFA:现有 0.42 万吨 /年 FEP,在建邵武 1.35 万吨/年 FEP 树脂+FEP 乳液+PFA,随着高附加值产品产能投 放,公司盈利有望进一步上行,驱动业绩高成长。

三美股份

公司深耕氟化工领域 20 年,已形成无水氟化氢与氟制冷剂、氟发泡剂自主配套的氟化 工产业链,并成为行业内主要的供应商。截至 2022 年半年报,公司拥有 HFC-134a 产 能 6.5 万吨、HFC-125 产能 5.2 万吨、HFC-32 产能 4 万吨、HFC-143a 产能 1 万吨, 拥有 AHF 产能 13.1 万吨,HFCs 制冷剂和 AHF 产能位居行业前列;此外,公司现有 HCFC-22 产能 1.44 万吨、HCFC-142b 产能 0.42 万吨、HCFC-141b 产能 3.56 万吨。 公司在现有产业布局的基础上,紧抓武义县新材料产业园的建设机遇及市场发展需求, 以氟制冷剂、氟精细化学品、氟聚合物为重点方向进行产业链一体化投资布局;积极推 进浙江三美 5,000t/a 聚全氟乙丙烯(FEP)及 5,000t/a 聚偏氟乙烯(PVDF)项目、9 万吨AHF技改项目,福建东莹6,000t/a 六氟磷酸锂(LiPF6)及100t/a高纯五氟化磷(PF5) 项目、AHF 扩建项目,盛美锂电一期 500t/a 双氟磺酰亚胺锂(LiFSI)项目。

巨化股份

公司是经浙江省人民政府批准,由巨化集团公司独家发起,采用募集方式设立的股份有 限公司,是国内领先的氟化工、氯碱化工综合配套的氟化工制造业基地。主要业务为基 础化工原料、食品包装材料、氟化工原料及后续产品的研发、生产与销售。公司拥有氯 碱化工、硫酸化工、煤化工、基础氟化工等氟化工必需的产业自我配套体系,并以此为 基础,形成了包括基础配套原料、氟致冷剂、有机氟单体、含氟聚合物、含氟精细化学 品等在内的完整的氟化工产业链,并涉足石油化工产业。 公司核心业务氟化工处国内龙头地位,其中氟制冷剂及氯化物原料处于全球龙头地位, 尤其是第三代氟制冷剂(HFCs)及其主流品种的市场地位全球领先;含氟聚合物材料 处于全国领先地位;特色氯碱新材料(VDC 和 PVDC 产业链)处于全球龙头地位。

东岳集团

中国氟硅行业龙头企业,建立氟硅膜氢产业链。东岳集团创建于 1987 年,位于淄博东 岳经济开发区。公司坚持科技创新,聚焦新能源、新环保、新材料产业,建成了全球一 流的氟硅材料园区和完整的氟硅膜氢产业链和产业群,成为氟硅材料高新技术企业,先 后荣获中国名牌、中国驰名商标、全国五一劳动奖状等荣誉称号。公司主要从事新型环 保冷媒、含氟聚合物材料、有机硅材料、氯碱离子膜和氢燃料质子交换膜等的研发和生 产,掌握了大量全球领先的技术,产品广销 100 多个国家和地区。

金石资源

公司近年来萤石保有资源储量持续稳定在 2,700 万吨,对应矿物量约 1,300 万吨,采矿 证规模 117 万吨/年。2021 年公司酸级萤石精粉、冶金级萤石精粉、高品位块矿产量合 计为 47.2 万吨。根据行业协会的统计,公司目前是中国萤石行业拥有资源储量、开采 及加工规模最大的企业。作为行业龙头企业,公司还是“国家矿产资源综合利用示范基 地”的主要承建单位,是最新行业标准《萤石》修订(YB/T 5217-2019)的承担单位。 2021 年初,公司对外投资包钢金石伴生萤石综合利用“选化一体化”项目,首次进入蕴 藏丰富的伴生共生萤石资源领域,选矿项目计划 2022 年底前建成年产 60 万-80 万吨萤 石精粉生产线。公司 2020 年制定五年目标,希望通过内部挖潜、矿山并购和进一步开 发伴生共生萤石资源,使产量在五年内能逐步达到年产 150 万吨的规模。公司“氟化工 项目”一期、二期正在积极推进,完全建成达产后可形成 30 万吨/年氢氟酸产能。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」

相关参考

氟制冷剂(巨化股份研究报告:制冷剂景气周期将至,氟化工龙头蓄势待发)

(报告出品方/作者:首创证券,翟绪丽)1.公司概况1.1公司股权架构清晰,实控人为浙江省国资委浙江巨化股份有限公司(以下简称巨化)位于浙江省衢州市柯城区高新技术开发区,于1998年由巨化集团公司发起、浙江省人民政...

一、进口气动衬氟蝶阀选型阐述产品名称:进口气动衬氟蝶阀产品型号:NKBSV-24系列公称通径:DN50-DN2000美标通径:2”~48”连接形式:对夹式、法兰式公称压力:0.6Mpa~2.5Mpa美标压力:150LB适用温度:-40℃-280℃功能作用:开关、调...

库存进口刀片(刀具行业深度研究报告:景气度向上,国产替代加速)

(报告出品方/作者:华泰证券,倪正洋,李斌,王帅,杨任重)核心观点核心逻辑看好23年刀具行业景气度边际向上,竞争格局有望维持良性。我们通过对于宏观数据的分析以及对于全球龙头山特维克的历史复盘,得到3条结论...

水利工程的施工特点(建筑行业深度研究:新能源基建需求旺盛,行业景气度持续向上)

(报告出品方/作者:兴业证券,孟杰)1、从双碳政策看能源基建行业机会—风光储发展步入快车道1.1、双碳目标升级国家战略,能源结构转型势在必行双碳背景下能源结构转型迫在眉睫,新能源装机成为能源结构转型的基石,...

(报告出品方/作者:国信证券,杨林,张玮航)1含氟制冷剂行业格局梳理1.1常见氟制冷剂及更新迭代历程空调系统及制冷剂的制冷原理示意。空调制冷是一个能量转移的过程。空调制冷/制热的原理是利用一种制冷剂(常温常压...

氟树脂(国内铝箔龙头,东阳光:聚焦新能源赛道,全产业链扩张驱动高增长)

(报告出品方/分析师:安信证券马良)01平台型铝材龙头,全产业链布局掘金新能源赛道1.1.国内铝箔龙头企业,聚焦新能源主航道企业,聚焦新能源主航道。公司在铝箔制造业已深耕二十余年,逐步成长为集电子新材料、氟精...

...到券商发布的氟化工的报,我就想起来其实A股市场的氟化工行业竞争格局是非常清晰,并且其中的企业也是比较优秀,所以就搬过来跟大家一起看看,研究研究。我们来看看制冷剂方向的情况;制冷剂的介绍:制冷剂,又称冷...

...伴随含氟矿物开采加工,氟化物合成,尤其电子工业与氟化工行业的快速发展,含氟废水的排放直线上升,严重破坏了周围水环境,威胁到当地居民的身体健康。基于此,从含氟废水来源入手,并在此基础上研究了含氟废水处理...

...的比较 氨制冷系统: 所谓氨制冷系统(氦冷库)是指制冷剂使用的是氨液。氨液的价格低,是氟制冷剂价格的四分之一;单位体积内制冷能力是氟制冷的2倍。氨制冷冷库投资比氟制冷冷库小,制冷剂日常维护费用小。因此...

氟碳漆业务(三美股份——氟碳化学品和无机氟产品的主要供应商)

...品等氟化工产品的研发、生产和销售,具体产品主要为氟制冷剂、氟发泡剂、氟化氢。三美股份年度利润分析表2021年度,三美股份实现营业收入40.48亿元,同比增长48.80%;实现归母净利润5.36亿元,同比增长141.69%。随着氟化学品...