汕头净化铝材(铝箔产能持续发力,万顺新材:复合铜膜进展良好,打造新增长曲线)

Posted

篇首语:炒沙作縻终不饱,缕冰文章费工巧。本文由小常识网(cha138.com)小编为大家整理,主要介绍了汕头净化铝材(铝箔产能持续发力,万顺新材:复合铜膜进展良好,打造新增长曲线)相关的知识,希望对你有一定的参考价值。

汕头净化铝材(铝箔产能持续发力,万顺新材:复合铜膜进展良好,打造新增长曲线)

(报告出品方/分析师:华鑫证券 傅鸿浩)

1 公司概况:纸包装起家,逐步拓宽制造业宽度

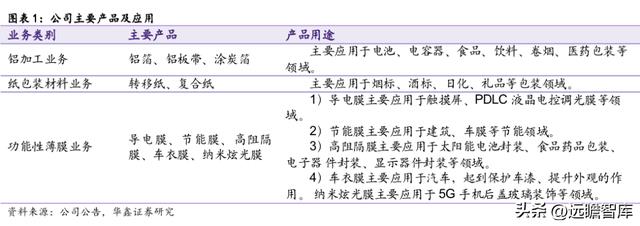

1.1 主营业务:铝箔、纸包装及薄膜

汕头万顺新材集团股份有限公司成立于1998年,总部位于广东省汕头保税区,2010年2月,在深圳证券交易所创业板上市。

经历二十多年的发展,公司已经成为一家集高精度铝箔、环保包装材料、功能性薄膜三大业务于一体的国家高新技术企业。

1.2 股权结构:股权结构稳定,员工持股计划创造人员稳定性

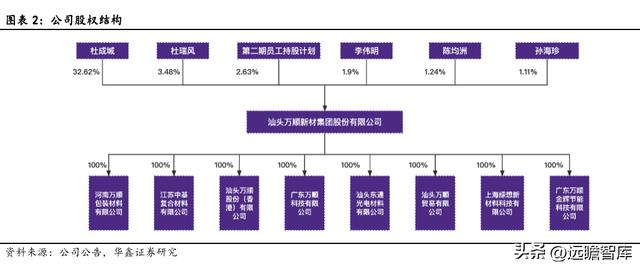

股权结构:公司实控人为杜成城,同时也是公司的创始人,持有公司32.62%的股权。自公司上市以来,公司的控股权未发生变动。公司第二大股东为杜端凤,持股比例为3.48%,与杜成城为兄妹关系。

2017年,为进一步提升公司治理水平,完善公司薪酬激励机制,充分调动公司员工的积极性,公司推出了第二期员工持股计划。截止至2022年中报,参与二期员工持股计划的员工人数达到205人,持股数量为1800万股,持股占比为2.63%。

公司主要子公司有江苏中基及其子公司四川万顺中基、安徽中基、江苏华丰铝业从事铝加工板块业务,总部、河南万顺和万顺贸易负责纸品业务,广东万顺、东通光电及万顺兆丰林负责功能性薄膜业务。

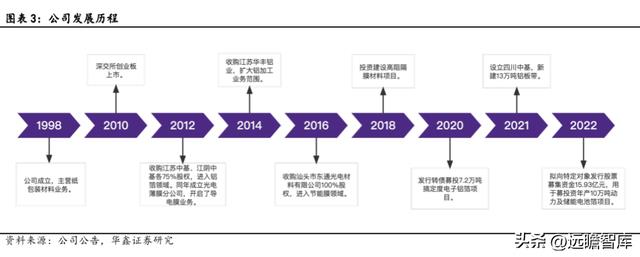

1.3 公司发展历程:纸包装起家,逐步拓宽制造业宽度

万顺新材创建于1998年,最初主要业务为环保生态型纸制品印刷材料的研发、生产和销售,直接客户主要是大型印刷企业,终端客户是生产高附加值并对产品包装的环保、美观和防伪有更高要求的企业。

在二十多年的发展历程中,公司通过收购及新设分公司等方式,逐步进入功能性薄膜及铝箔业务领域,最终形成三大业务全国布局的格局。目前铝箔生产产能达到12.3万吨,纸包装材料年产销量维持在4万吨左右。还有导电膜、节能膜、高阻隔膜及车衣膜等功能性薄膜产能,2021年该项业务达到3338万元营收。

公司早期(1998-2011):公司成立于1998年,总部位于广东省汕头保税区。最初业务为纸包装材料,截止至上市前,公司拥有3.9万吨产能。2010年2月,公司在深交所创业板上市,IPO募集资金用于扩产4万吨纸包装材料产能,并于2012年投产。

进入功能性薄膜及铝箔行业(2012年):2012年全资子公司河南万顺正式投产运营,同时公司通过将募投项目中的1万吨产能变更由河南万顺实施,加速推进了全国性战略布局。

同年,公司通过对江苏中基、江阴中基各75%的股权购买,开启铝箔生产加工业务,同时推进2.8万吨双零铝箔扩产。

此外,公司于2012年成立光电薄膜分公司,开启了导电膜业务。

持续扩张期(2014-2018年):2014年,公司子公司江苏中基收购江苏华丰铝业有限公司60%的股权。江苏华丰铝业主营铝板带箔材的加工,此次收购有利于扩大公司的铝加工业务经营范围。2017年,子公司江苏中基使用2.275亿元自有资金收购安徽中基电池箔科技有限公司100%股权,进一步布局上游铝板带业务。

2016年,公司收购汕头市东通光电材料有限公司100%股权,进入节能膜领域。

2018年,公司发行转债募集资金9.5亿元,用于投资建设高阻隔膜材料生产基地建设。

聚焦铝箔业务,大力扩产能期(2020年):2020年12月公司发行转债募投建设7.2万吨高精度电子铝箔项目。其中一期4万吨于2018年开始建设,受疫情影响投产期略有推迟,最终于2021年12月正式投产。二期3.2万吨处于建设中,预计2023年8月投产。

设立四川基地,新建铝箔坯料产能(2021年):2021年7月设立四川万顺中基铝业有限公司,投资11.92亿元新建年产13万吨高精铝板带项目,包含8万吨锂电池正极用铝箔坯料、和5万吨双零铝箔坯料产能。预计到2023年投产以后,形成总产能24万吨的铝板带产能。

拟募投远期电池箔产能(2022年):2022年8月公司公告,拟向特定对象发行股票募集资金15.93亿元,用于募投资年产10万吨动力及储能电池箔项目。预计该项目于2024年投产以后,公司电池铝箔总产能将达到17.2万吨。加上8.3万吨包装类铝箔,公司总的铝箔产能将达到25.5万吨。

收购深圳宇锵51%股权,下游延伸至涂炭箔(2022年):子公司江苏中基收购深圳宇锵51%股权,切入涂炭箔领域。目前具备3700吨涂炭箔产能,并计划分两期各新建设2.5万吨产能。

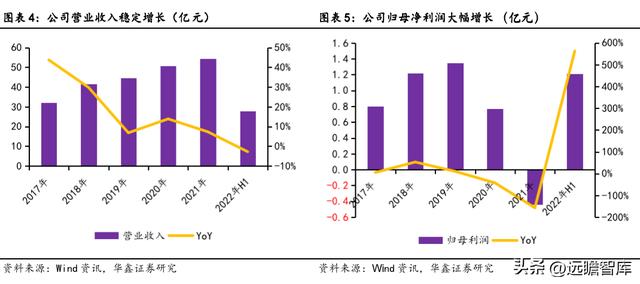

1.4 经营情况:营收稳增而净利润略有调整

近五年,公司主营业务收入逐年攀升,2021年公司主营业务收入54.37亿元,同比增长7.3%;归属于上市公司股东的净利润-0.44亿元,同比下降157.0%。2021年公司营业收入同 比有所增长,但由于原材料价格上涨、国内外铝价差波动、海运费上涨、阶段性限电、研发开支及人工费用增加等综合因素, 再加上计提商誉减值准备、存货跌价准备,公司经营利润出现亏损。

2022年上半年净利润大幅增长,主因孙公司安徽中基铝箔产能释放。2022上半年营业收入27.82亿元,同比下滑2.8%;但是归属于上市公司股东的净利润 1.21 亿元,同比增长 562.65%。公司营业收入略降,主要因为纸贸易业务销售收入受疫情影响,但是公司铝加工业务下游需求旺盛,孙公司安徽中基一期年产 4 万吨高精度电子铝箔生产项目电池铝箔产能释放,带动公司经营业绩大幅增长。

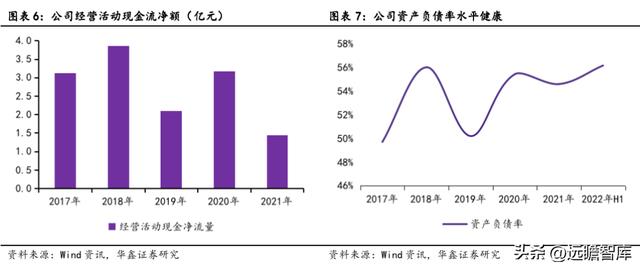

经营活动现金流下滑。公司2021年经营活动现金流为1.44亿元,同比下滑54.59%。主要因为支付外购物料及接受劳务支付现金较多,以及支付人工费用及税费较多。

资产负债率保持在健康水平。2017年至今公司资产负债率上限保持在56%左右,始终保持在健康水平区间。

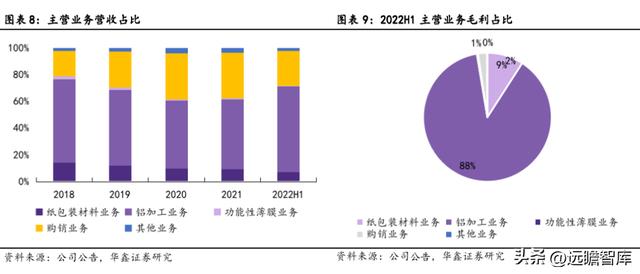

分业务来看,铝加工业务营收占比重拾增长走势。2021年铝加工业务营收28.49亿元,同比增长11.12%,占营业收入的比重为52.40%。2022年上半年铝加工业务营收为17.86亿元,同比增长19.66%,占营业收入的比重为64.2%。

铝加工业务贡献主要毛利。2022年上半年,铝加工业务毛利达到3.27亿元,占总毛利的88%。

2 铝箔加工行业:加工难度大,需求高景气延续

2.1 铝箔属于压延铝制品,越薄加工难度越大

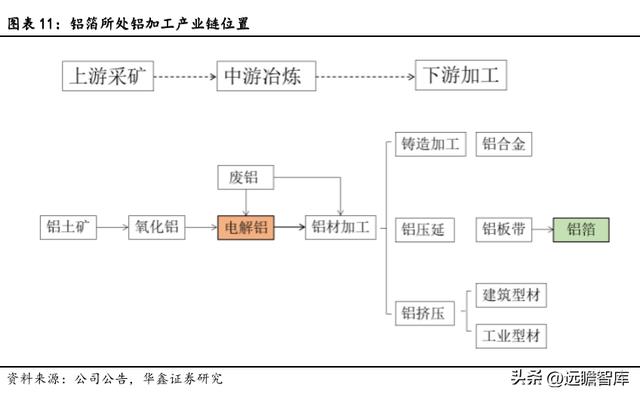

铝压延行业的主要产品为铝板带箔。铝板带是指以铝为主要原料,并且掺杂部分合金元素制造出来的铝板或者铝 带,具有质轻、耐腐蚀、比强度高等优点。铝箔一般是指厚度小于 0.2mm、断面为长方形的轧制产品,具有质轻、密闭性和包覆性好等优点。

铝压延加工是一个工艺复杂、设备先进、技术含量高的行业,生产过程中对合金成分控制、除杂过滤、精密切割、轧制速度等均有严格要求。

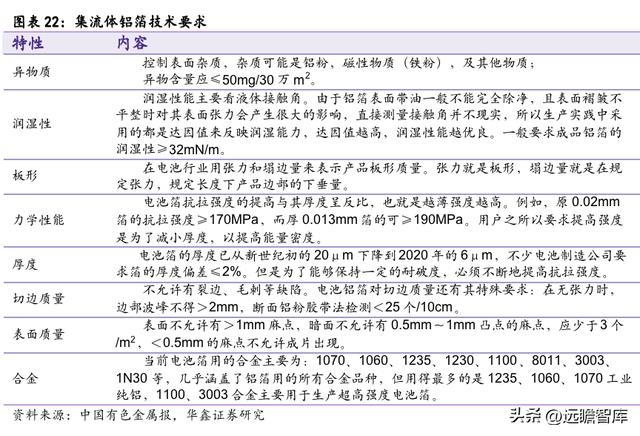

铝板带生产主要包括熔铸、热轧、冷轧这三个重要的步骤。

熔铸过程主要目的为制造出成分符合要求且熔体纯净度高的合金,为铸造各种形状的合金创造有利的条件。期间设置炉温1050℃,控制金属温度不超过770℃。精炼过程采用二次精炼,一次精炼加固体精炼剂,二次精炼采用气体精炼。

热轧一般指在金属再结晶温度以上进行的轧制,热轧过程中金属同时存在硬化和软化过程,因变形速度的影响,只要恢复和再结晶过程来不及进行,会有一定的加工硬化。冷轧指在再结晶温度以下的轧制生产方式。轧制过程中不会出现动态再结晶,温度最多上升到恢复温度。

铝箔是一种用金属铝直接压延成薄片的烫印材料,其烫印效果与纯银箔烫印的效果相似,故又称假银箔。不同国家对于铝箔厚度有不同的规定,国内一般指厚度≤0.2mm的铝及铝合金的薄带材。由于铝箔在加工过程中容易出现断带,以及针孔等缺陷,因此厚度越薄,加工难度越大。

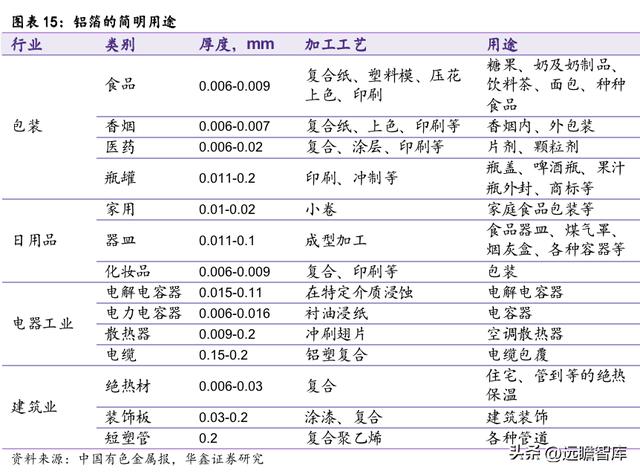

铝箔因其优良的特性,广泛用于食品、饮料、香烟、药品、照相底板、家庭日用品等,通常用作其包装材料;电解电容器材料;建筑、车辆、船舶、房屋等的绝热材料;还可以作为装饰的金银线、壁纸以及各类文具印刷品和轻工产品的装潢商标等。

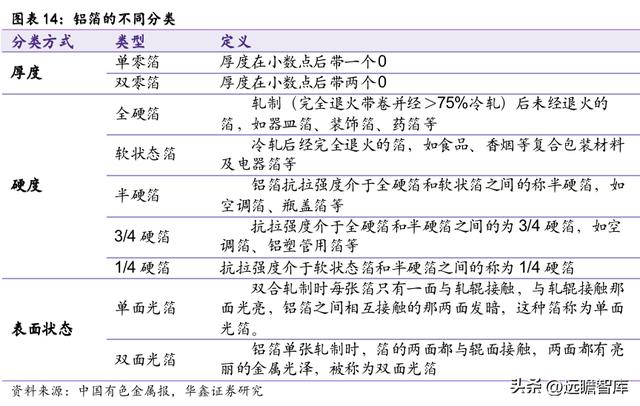

以上为通过铝箔的物理特性来为铝箔进行分类。此外,还可以通过铝箔的用途来对其进行分类,按用途可分为包装箔、药箔、日用品箔、电池箔、电器电子箔、建筑箔等。

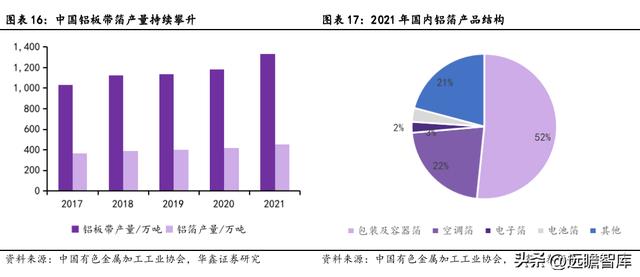

根据中国有色金属加工工业协会数据,2021年国内铝加工材产量约为4470万吨,其中铝板带材(包含铝箔坯料)产量为1335万吨,约占铝加工材总量的29.9%;铝箔材产量为455万吨,约占铝加工材总量的10.2%。从过去5年的历史增速来看,国内铝板带产量5年复合增速为8.16%,铝箔材产量5年复合增速为7.43%。

我国铝箔材产品,以包装材料为主。按用途划分,2021年国内包装及容器铝箔占比 51.65%,其次是空调箔,占比为21.98%。电池箔和电子箔分别占国内铝箔总产量的11.46%、3.08%和2.42%。

2.2 电池铝箔——动力电池及储能带来需求快速增长

2.2.1 锂电池铝箔通常指代集流体

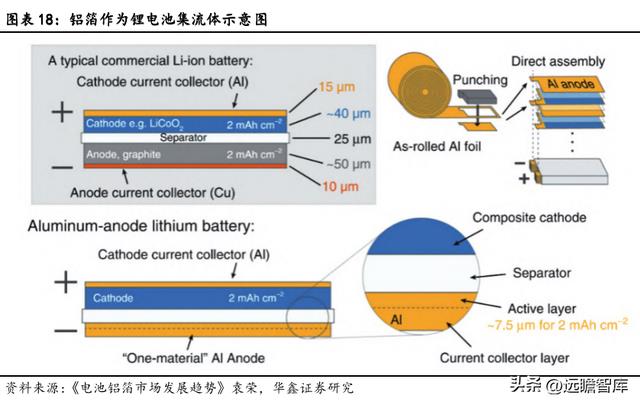

电池箔是用于制造电池各种工件的铝箔,而电器箔是用于制造其它电器种种工件的铝箔,它们又可以统称电子箔。锂电池用铝箔主要分为锂电池集流体用铝箔、锂电池外包装铝塑膜用铝箔、极耳用铝箔。

通常说的电池铝箔是指锂离子电池正极箔,也就是厚约0.01mm的非改性正极箔称为集流体铝箔。集流体是锂电池的核心部件之一,是指汇集电流的结构零件,其功能主要是将电池活性物质产生的电流汇集起来以便形成较大的电流对外输出,需与活性物质充分接触。实际使用过程中,锂电池行业通常将铝箔作为正极集流体,铜箔作为负极集流体。

对集流体铝箔的主要性能要求有导电率高、抗腐蚀性强、韧性好、有一定刚度、容易加工成型等。

2.2.2 铝箔制造主要有铸锭热轧和双辊连续铸轧两种方式

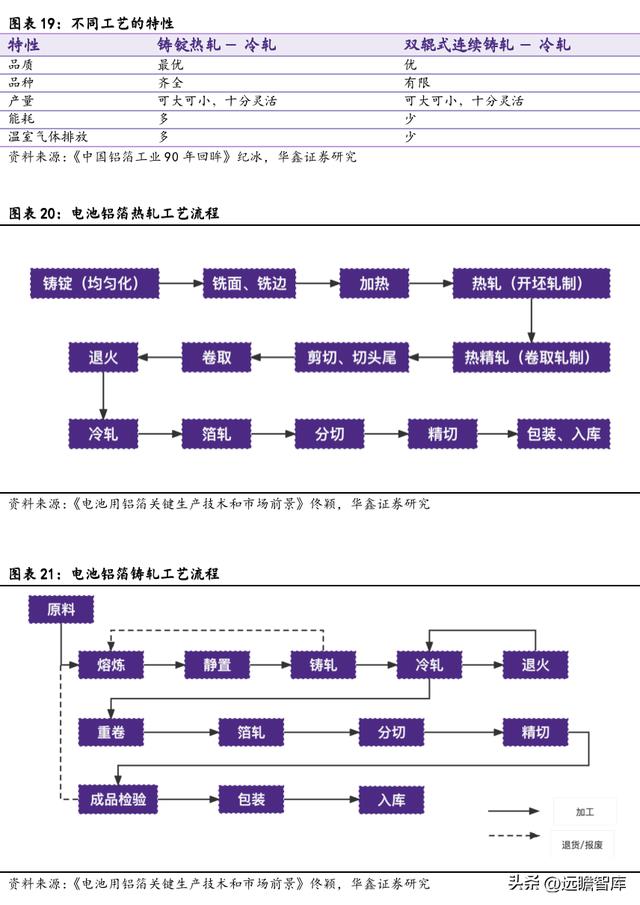

电池铝箔坯料的生产工艺分为铸锭热轧(DC)、双辊连续铸轧(CC)以及哈兹蒙特连铸连轧的带坯三种方式。国内外主要使用铸锭热轧和双辊式连续铸轧,哈兹蒙特的生产方式使用较少。

主要关注铸锭热轧和连续铸轧工艺,两种主要差距在于产品类别。

连续铸轧和铸锭热轧的主要不同在铸坯环节,他们的冷轧环节是一样的。在高元素含量、热处理可强化等液-固相线较大的合金及特别是军工产品方面,热轧具有一定的优势。如高压电子阳极箔、易燃液体防爆箔、航空航天器及军工产品铝合金箔、锂离子电池箔等比较宜用铸锭热轧-冷轧带坯而对于类似一般工业用的双零铝箔、普单箔、电池箔等基本属于纯铝系列或一般低铁-硅等液-固相线较窄的系列合金产品,连续铸轧更具有优势。

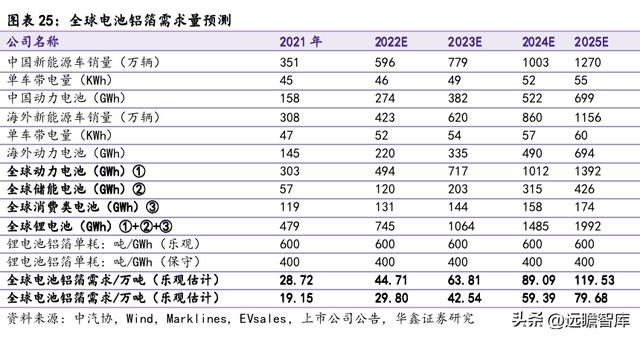

集流体铝箔技术要求较多,集中在多个重点指标中。

作为锂电池铝箔,根据生产特点对各项技术指标有比较严格的要求,主要的质量指标包括异物质含量,板形控制,表面质量和润湿性。

其中,润湿性是最为重要的指标,润湿性能主要看液体接触角。液体接触角就是当一液滴在固体表面上不完全展开时,在气、液、固三相会合点,以接触角θ判断液体对固体的润湿。而实际过程中,由于铝箔表面带油不能完全除净,且表面出现褶皱不平整也对表面张力有很多一下。实际应用中,常用达因值来反应润湿能力,达因值越高,则润湿性能越好,一般要求成品铝箔的润湿性≥32mN/m。

表面润湿张力影响涂层的粘合质量,特别是影响涂炭箔的涂层牢固度,达因值偏低时,铝箔与粘合材料粘接不牢、漏涂等缺陷。

2.2.3 铝箔供需仍将保持紧平衡

根据上市公司公告及行业权威媒体数据,在不计算双零箔转产电池铝箔的情况下,预计今年国内新投产电池铝箔产能主要有鼎胜新材5万吨、华北铝业6万吨、龙鼎铝业5万吨、天山铝业2万吨新产能投产。预测2023年会有万顺新材3.2万吨、东阳光5万吨以及神火股份5万吨新产能投产。此外,鼎胜新材和神火股份具备一定双零箔转产电池铝箔的潜力,或将引起产能预测的偏差。

预测到2025年,全球电池铝箔产量达到92万吨,4年的CAGR达到49.43%。

电池铝箔技术壁垒高,实际产出存在低于预期的可能。电池铝箔项目建设周期为2-3年,投产后,产能爬坡、良率爬坡时间通常也需要2年以上时间。同时,电池铝箔轧机等设备产能不足,行业人才紧缺现象也较为普遍,都将影响电池铝箔新增产能释放速度。因此,预计行业内电池铝箔的实际产出很大概率会低于根据公司产能进度所得出来的预期。

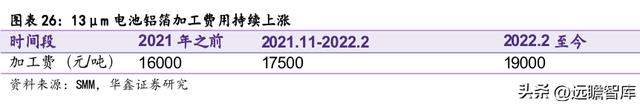

根据鼎胜新材回答投资者问答资料得到锂电池对铝箔单耗需求为1GWh锂电池铝箔用量达到400-800吨,本文中对锂电池铝箔单耗分两种情况讨论,乐观预期为600吨/GWh,保守预期为400吨/GWh。

而对于全球锂电池总装机量预测数据来自华鑫证券新能源小组2022年7月8日外发报告《2022年中期新能源汽车投资策略:持续进击,掘金新周期》。

通过计算得出乐观情况下2025年全球电池铝箔需求达到119.53万吨,4年CAGR为42.83%。而保守情况下2025年全球电池铝箔需求达到79.68万吨,4年CAGR为42.83%。

预计铝箔供需长期保持紧平衡。通过比对铝箔供应和乐观及保守情况的需求预测,可以发现2022-2025年期间,每年供应量位于需求的保守预期和乐观预期之间。因此得出结论为预计全球铝箔长期供需保持紧平衡。

铝箔加工费持续提升。行业内,铝箔定价方式为电解铝价格+加工费。

根据SMM报价,13μm厚度的电池铝箔在两年内经历了两次提价,从2021年初的16000元/吨提升至目前的19000元/吨。虽然影响电池铝箔的成本因素有很多,原料端铝价、坯料加工费、废品成本、燃料、人工等成本的变动,都能够在一定程度上影响电池铝箔的价格变动。但是铝箔加工费持续上涨也从侧面说明了当前市场需求增长过快,而铝箔由于加工难度大,投产周期长等原因导致供给紧张,为铝箔加工费持续上涨提供了支撑。

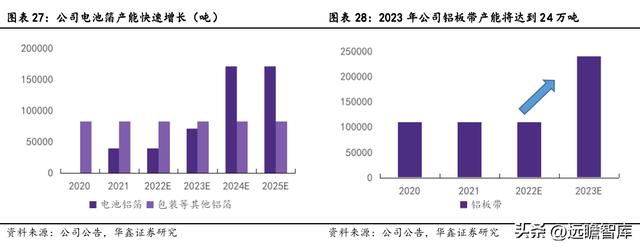

2.2.4 公司电池箔产能进入高速增长阶段,有望吸收行业红利

公司的铝箔主要分为包装铝箔和电池铝箔。公司原有铝箔产能主要集中在子公司江苏中基,生产的铝箔主要为传统的包装铝箔,应用于食品、饮料、卷烟、医药等包装领域,目前具备8.3万吨产能。

在2023年8月,公司电池铝箔产能将达到7.2万吨。在前次募投项目安徽中基“7.2万吨高精度电子铝箔生产项目”一期4万吨于2021年12月按计划投产,公司开始有了专门的电池铝箔的产能,并在2022年上半年实现1.25万吨电池铝箔销量。此外,年产7.2万吨高精度电子铝箔生产项目二期3.2万吨已启动建设,预计将于2023年8月31日达到预定可使用状态。二期项目达产后,公司将拥有7.2万吨电池铝箔产能。

远期仍将募投10万吨电池铝箔产能。除在建的安徽中基二期3.2万吨电池箔项目以外,公司拟募资12亿元,用于建设10万吨电池铝箔新产能。项目计划于2024年7月投产,目前处于前期拟募资阶段。

公司自备板带,保障铝箔原料供应。铝板带俗称坯料,是制造铝箔的原料。在坯料生产过程中,工艺和合金元素的添加都会影响电池铝箔的性能。公司的铝板带由专门从事板带生产的江苏华丰子公司承担,此外安徽中基和四川万顺中基基地也有在产和在建铝板带产能。预计2023年铝板带产能达到24万吨,除满足自身需求外,还有富余可以外销。在2021年,公司实现铝箔坯料外销2.3万吨,下游客户包括华北铝业和常铝铝业等。

当前铝箔行业处于景气周期,公司抓住机遇快速扩产能,有望充分受益。

3 复合集流体有望实现突破,传统行业稳扎稳打

3.1 积极研发复合铜膜,有望搭上成长快车

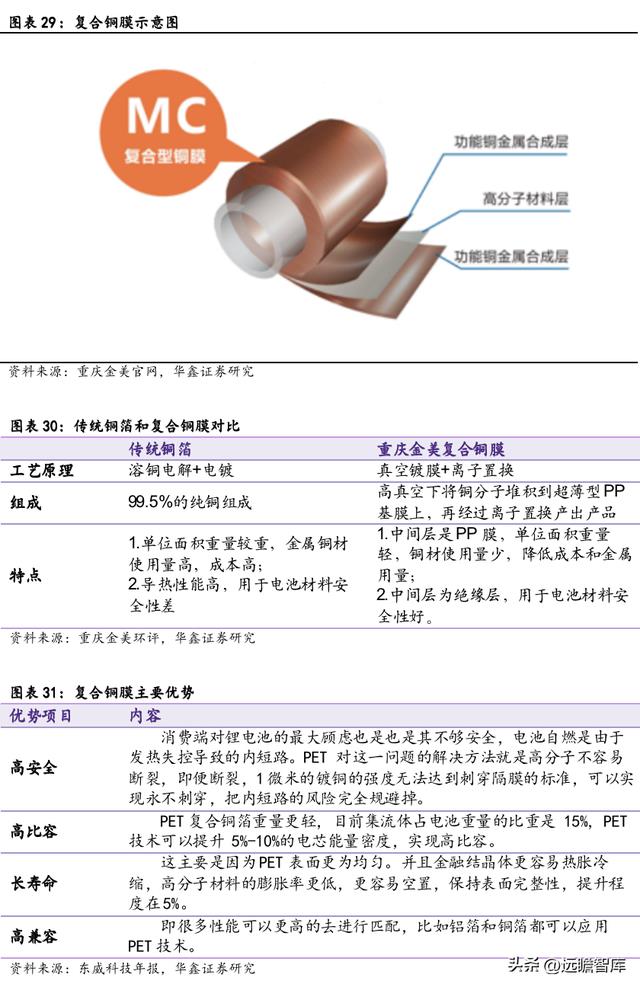

复合铜膜(或称复合铜箔)是一种锂电集流体的新工艺,以PET(或者PP)等高分子材料为基材,上下两面沉淀金属铜,其结构类似于“三明治”,主要由“铜-高分子-铜”复合而成。

锂电铜箔研发的方向和目的是轻薄化、低成本,复合铜箔是重要的研发方向之一,其作为电池负极集流体具有安全性高、成本低、提升电池质量能量密度等优点,未来将逐步替代传统铜箔。

行业处于0到1的阶段,前景广阔。基于对复合铜膜的优势分析,未来对传统铜箔的替代空间广阔。根据华鑫证券新能源研究小组预测,2022-2025年全球复合铜膜在负极集流体的渗透率分别为0%、3%、10%、20%,对应的复合铜膜的需求分别为0、4、17、43亿平方米。

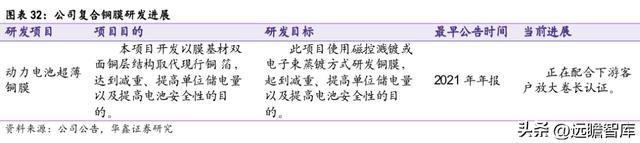

公司具备镀膜技术优势,持续为下游送样。公司在2021年开启复合铜膜项目研发,主要使用磁控溅镀或电子束蒸镀方式研发铜膜。公司在镀膜领域积累了近二十年的生产、技术经验,具备电子束镀膜设备、磁控溅射镀膜设备、水镀设备等产线,具备一定的技术优势。根据最新公告,公司的样品持续送往下游送样,目前正在配合下游客户做放大卷长认证。

3.2 纸包装业务毛利率有所回升

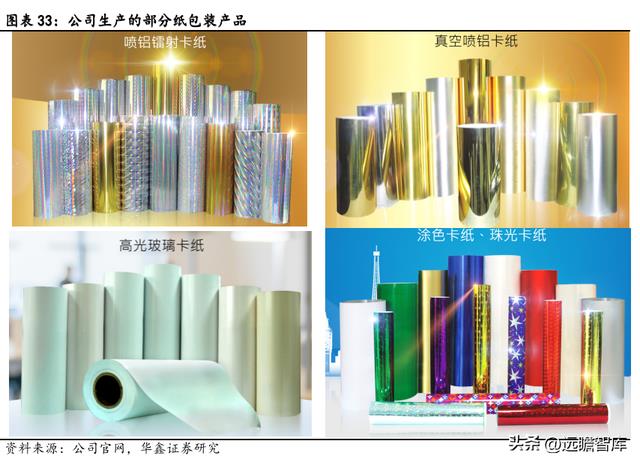

公司的纸包装业务板块,主要是生产转移纸和复合纸,下游应用则集中在烟标,酒标,日化,礼品等包装领域。

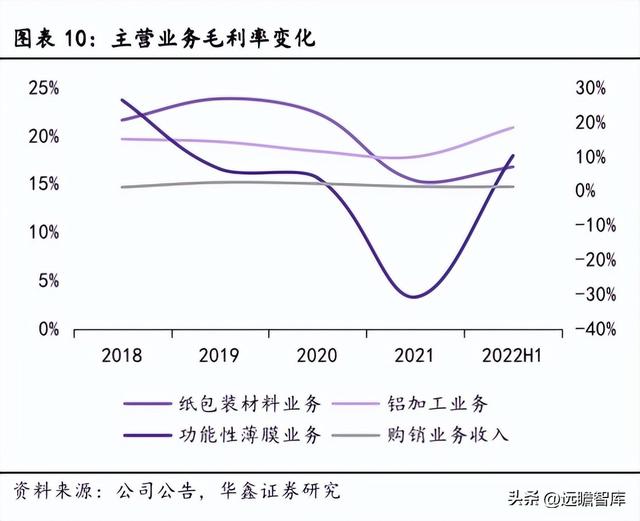

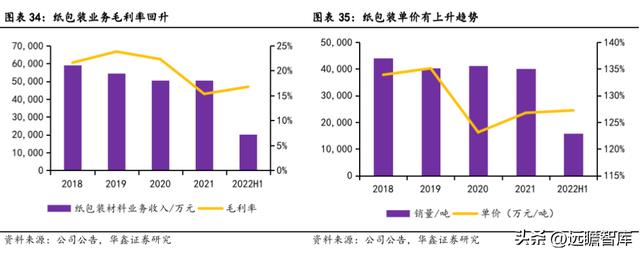

业绩方面来看,2021年纸包装材料业务营收为5.07亿元,同比增长0.18%;2022年上半年纸包装业务营收为2.02亿元,同比略降5.08%。从毛利率方面来看,2022年上半年纸包装业务毛利率为16.76%,较2021年全年15.34%的毛利率有所回升。

近两年受原材料价格的影响,公司的纸包装也毛利率波动幅度较大。但是公司也持续通过优化工艺、拓展供应渠道等方式努力降本增效。并把开拓新客户、挖掘老客户潜力作为工作重点,关注客户需求,持续研发创新。

3.3 功能性薄膜应用广泛

功能性薄膜品种日益增加,在电子、建筑、交通、食品、医药等下游领域将得到更加广泛的应用,从低端市场向日益高端市场延伸;与此同时,在动力电池、平板显示、节能减排等新领域将开辟更大的应用市场空间。

按薄膜的功能性分类,薄膜行业可分为光学膜、电池膜、光伏膜、窗膜、包装膜、其他功能性薄膜等细分子行业。目前,万顺新材的功能性薄膜产品涉及光学膜(导电膜、高阻隔膜等)、窗膜(智能光控隔热膜等节能膜)、光伏膜(光伏背板高阻隔膜)、包装膜(食品药品高阻隔膜)等领域。

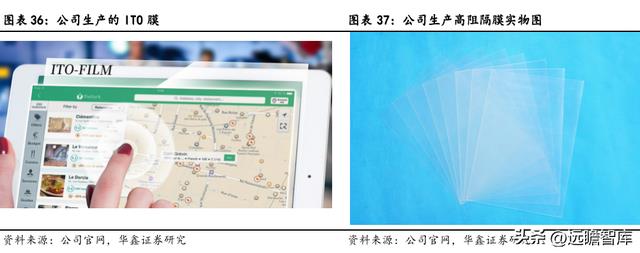

公司目前在产的具有代表性的功能性薄膜是ITO膜以及高阻隔膜。

ITO薄膜是一种n型半导体材料,具有高的导电率、高的可见光透过率、高的机械硬度和良好的化学稳定性。它是液晶显示器(LCD)、等离子显示器(PDP)、电致发光显示器(EL/OLED)、触摸屏(TouchPanel)、太阳能电池以及其他电子仪表的透明电极最常用的薄膜材料。生产技术为通过磁控溅镀技术,在基膜上溅射氧化铟锡导电薄膜镀层并经高温退火处理最后得到ITO薄膜。

高阻隔膜是把气体阻隔性很强的材料与热缝合性、水分阻隔性很强的聚烯烃同时进行挤出而成,是多层结构的薄膜。具有代表性的是PVDC(聚偏二氯乙烯)类高阻隔膜、乙烯/乙烯醇类共聚物类高阻隔膜和尼龙类高阻隔膜。

高阻隔材料以往主要应用于包装领域(如食品、药品包装),主要是为了阻隔空气中的氧气和水蒸气,提高食物、药品保质 期。伴随光伏、电子、显示技术的快速发展,阻隔性的高低将直接影响各器件的使用寿命,光伏、电子、显示领域均对自身 封装工艺过程中的阻隔膜有了更高的要求,高阻隔膜在光伏、电子、显示领域的延伸大有可为。

盈利预测及估值

考虑到公司3.2万吨电池铝箔新产能将在明年落地,预计整体销量进入快速增长阶段。预计2022-2024年,公司铝箔产品(包装铝箔+电池铝箔)销量分别为11、14、18万吨。传统行业及功能性薄膜作为传统行业,预计营收及毛利水平整体维持平稳。

暂不考虑定增以及复合铜膜新业务的影响,我们预测公司2022-2024年营业收入分别为60.12、71.00、83.90亿元,净利润分别为2.60、3.52、4.55亿元,EPS分别为0.38、0.52、0.67元,当前股价对应PE分别为24.9、18.4、14.3倍。

风险提示

1)电池铝箔下游需求不及预期;

2)铝箔产能建设进度不及预期;

3)疫情影响开工;

4)增发进展不及预期;

5)新业务进展不及预期等。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】远瞻智库-为三亿人打造的有用知识平台|报告下载|战略报告|管理报告|行业报告|精选报告|论文参考资料|远瞻智库

相关参考

新能源锂电池配件(明泰铝业:公司新能源汽车产品包括锂电池铝箔等)

...新能源汽车领域产品包括汽车板、乘用车铝部件、商用车铝材、锂电池铝箔、电池壳、电池托盘、水冷板等。目前在建项目义瑞新材年产70万吨绿色新型铝合金材料项目布局锂电池用铝材、汽车用板带材等领域,规划产品包括动...

汕头市潮南区井都镇平台(刷新进度条,激发新动能潮南“大建设年”持续发力重点项目)

...阔的溪面波光粼粼,溪水清澈,白鹭翩飞……进入初冬,汕头市潮南区陈店镇陈店大溪一江碧水涓涓流淌,两岸的建筑、树木倒映在河面上,村民悠闲漫步,构成一幅水清岸绿的美丽和谐画卷,令人心旷神怡。重点项目是实现经...

抗爆裂铬锆铜(主营铜合金,斯瑞新材:领先材料技术平台,持续发力战略新兴产业)

(报告出品方/分析师:安信证券覃晶晶)1.公司系领先材料技术平台1.1.定位战略性新兴领域,主营高端金属新材料的优秀供应商公司是主营高强高导铜合金材料及制品、中高压电接触材料及制品、高性能金属铬粉、CT和DR球管零...

...份股价累计上涨超2%。在行业景气度提升的背后,是国际产能释放、全球浆价下行等诸多利好消息的支持。在全球木浆产能方面,Arauco已开始向MAPA项目的3号线蒸煮器供应木片,标志其正式开始生产纸浆。UPM纸浆厂建设工作已进...

氟树脂(国内铝箔龙头,东阳光:聚焦新能源赛道,全产业链扩张驱动高增长)

(报告出品方/分析师:安信证券马良)01平台型铝材龙头,全产业链布局掘金新能源赛道1.1.国内铝箔龙头企业,聚焦新能源主航道企业,聚焦新能源主航道。公司在铝箔制造业已深耕二十余年,逐步成长为集电子新材料、氟精...

抗磨液压油复合剂(瑞丰新材:我公司原以单剂为主 现正逐步向复合剂转型 近年复合剂产品销售占比持续提升)

...为主,现正逐步向复合剂转型,近年复合剂产品销售占比持续提升。2017至2019年,复合剂收入占添加剂总收入的比例从19.54%增长至29.69%,成为仅次于公司核心产品清净剂之外的第二大品类;复

橡胶复合簧(大国重器丨中国中车:在新材料技术研发领域持续攀登)

■中国经济时报记者刘慧图片来源:新华社■中国经济时报记者孙兆<

消光粉生产(发力创新再攀新高创宇化工深加工粉体新材料生产线技改项目启动)

近日,上海创宇化工新材料有限公司《非金属矿深加工矿粉及其新材料生产线技术改造项目》正式启动,目前已经顺利完成工信局备案工作。该项目建设地点位于广西桂林市灵川县,总投资规模约为800万元,在目前已建成的2条...

消光粉生产(发力创新再攀新高创宇化工深加工粉体新材料生产线技改项目启动)

近日,上海创宇化工新材料有限公司《非金属矿深加工矿粉及其新材料生产线技术改造项目》正式启动,目前已经顺利完成工信局备案工作。该项目建设地点位于广西桂林市灵川县,总投资规模约为800万元,在目前已建成的2条...

水性胶粘剂厂家(高盟新材:拟25亿元投建胶粘剂新材料等项目 突破产能瓶颈)

中证智能财讯高盟新材(300200)2月5日晚间公告,公司全资子公司南通高盟新材料有限公司拟自筹资金2.5亿元投建年产12.45万吨胶粘剂新材料及副产4800吨二乙二醇技改项目。项目建设期预计为1年,静态投资回收期(含建设期)约...