气动高压柱塞泵(恒立液压深度复盘:穿越周期的国产液压件龙头)

Posted

篇首语:知是行的主意,行是知的功夫。本文由小常识网(cha138.com)小编为大家整理,主要介绍了气动高压柱塞泵(恒立液压深度复盘:穿越周期的国产液压件龙头)相关的知识,希望对你有一定的参考价值。

气动高压柱塞泵(恒立液压深度复盘:穿越周期的国产液压件龙头)

(报告出品方/作者:安信证券,郭倩倩,高杨洋)

1. 国产液压龙头崛起之路不易,高端泵阀开拓新局

1.1. 深耕液压行业 30 年,产品、应用、客户持续拓展

公司起步,涉足液压领域(1990-1999):恒立液压成立于 1990 年,早期从事气动元件产品 制造,于 1997 年涉足港口、冶金设备用大型油缸的研发和制造,正式进入液压行业; 研发油缸产品,业务逐步扩张(1999-2011):1999 年成功研发挖掘机用高压油缸,受益于 2008-2011 年国内挖掘机行业的快速发展,成功进入卡特彼勒供应链。经过 30 年的发展, 公司目前成为全球挖掘机用油缸第一品牌,国内挖机油缸市占率超 50%;

扩充产品线,进军资本市场(2011-2016):公司 2011 年成功上市,同年大规模投资研发高 端液压泵阀。经过数年持续研发,配合外延收购引入先进工艺技术,公司液压泵阀产品取得 显著突破; 行业复苏,稳固龙头地位(2016-至今):公司在产品上已形成液压系统整体解决方案实施能 力,在地域上已形成全球制造、研发的国际化布局,成功挺进全球高端液压传动装备第一梯 队。

公司股权结构稳定、集中。公司董事长汪立平及其家族一致行动人通过常州恒屹、香港申诺 和恒立投资合计持有公司 67.29%股份,是实际控制人。公司第三大股东恒立投资是公司核 心高管持股平台,其股东除汪立平外还有总经理邱永宁,副总经理徐进以及上海立新董事长 姚志伟。公司管理层持股稳定,股权相对集中。

公司产品品类、下游应用、客户资源持续拓展: (1)内扩产能+外延并购,积极拓展业务条线。自 1992 年以环卫车辆及港口机械液压缸产 品切入液压领域以来,公司产能不断提升,产品种类不断丰富。2011 年常州武进工厂建成投 产,成为全球最大的油缸生产基地。2012 年开始投资液压泵阀,收购上海立新(60%)主 营各类工业阀的研发生产;并建设高精密铸件工厂,为泵阀元件的生产提供基础;2015 年 收购德国哈威 InLine(100%)主营高压重载柱塞泵,汲取关键技术;2018 年公司挖机泵阀 产品实现规模化生产并得到下游批量应用,并开始将目光转向工业泵阀应用领域。当前阶段, 公司对液压系统集成及液压成套设备供应布局基本完成。

(2)公司产品应用下游 5 大领域,15 类细分领域。公司主要产品分为 6 大品种,包括高压 油缸、液压泵阀、马达、精密铸件、气动元件和全套的液压系统,广泛应用于①挖掘机、起 重机等行走机械;②盾构机等隧道工程领域;③海上作业平台、船用起重机等海工海事领域; ④太阳能发电、风力发电等新能源领域;⑤冶金、水利、橡胶等工业工程领域。公司品牌知 名度不断提升,持续的新品开发将助其产品应用领域进一步拓宽。

(3)公司绑定优质客户,产业链地位高。公司客户质量优质,挖掘机液压产品主要客户包 括:卡特彼勒、神钢、三一、徐工等著名挖掘机 品牌;盾构机液压产品主要客户包括:中 铁工程、铁建重工、小松、日立造船、罗宾斯等著名盾构机品牌;海工海事客户包括: TTS、 麦基嘉、国民油井等;新能源设备领域客户包括:歌美飒、维斯塔斯等;工业液压产品客户包 括:海天、伊之密、安德里茨等;特种车辆客户包括: 马尼托瓦克、特雷克斯等。公司已形成 较强品牌效应,客户对公司产品具有依赖性。多年合作与积累为公司建立了明显的先发优势, 对后来潜在竞争者构成较强进入壁垒,充分的保障了公司未来在液压行业市场份额的稳定增 长潜力和盈利能力的连续性。

1.2. 高技术壁垒液压行业空间广阔,国产龙头崛起

全球液压件市场规模总体呈缓慢增长趋势,我国市场规模估计超过 770 亿。根据 MarketsandMarkets 数据,2020 年全球液压件市场规模约 2580 亿元,2020-2025 年 CAGR 估计为 2.4%。从 2019 年分地区销售收入占比看,全球前四大市场分别为美中欧日,本土销 售规模占比分别为 38.0%、30.2%、15.1%、9.3%,我国是全球第二大市场,按该占比推算, 我国 2020 年市场空间约 774 亿元。

我国液压行业起步较晚,但得益于中国改革开放以来的高速发展建设期,下游需求高涨拉动 行业规模快速扩大,工程机械是我国第一大应用领域。根据中国液压气动密封件工业协会统 计,从行业产值角度看,2009-2011 年我国液压件产值由 269 亿元增长至 416 亿元,CAGR 达 24.36%,2008 年 4 万亿经济刺激计划拉动下游设备需求,推动液压件行业规模的快速增 长。当前,液压件产品广泛应用于国民经济的各个领域,包括工程机械、航空航天、冶金机 械等,其中工程机械仍是我国液压件核心需求领域,占比 35.39%,规模约 206 亿元(按 2015 年数据推算)。

液压件行业进入壁垒高,短期很难有进入者。液压传动装臵作为全球制造业的核心部件,技 术壁垒高,在高端制造业中居于关键地位,对材料、加工工艺和精度等均有极高要求,具有 投资规模大、研发周期长等特点,因此该行业具有较高进入门槛。挖机泵阀领域,国内目前 上市企业仅恒立、艾迪,公司抓住国内液压行业发展机遇,从油缸到泵阀,产品一一攻克, 液压件行业本身属于技术密集型、资金壁垒、规模壁垒等都决定了此行业短期很难有进入者。(报告来源:未来智库)

对标国外龙头液压件制造商,恒立全球市占率稳步提升,高端泵阀仍有较大上升空间。根据 国际流体动力统计委员会数据,2012-2020 年,全球前四大液压件企业博世力士乐、派克汉 尼汾、伊顿、川崎重工全球市占率合计由 46.4%下降至 34.8%,同期公司全球市占率由 0.5% 快速上升至 3.0%。美日德是液压领域传统强国,发展早起步,孕育的行业龙头企业多,在 油缸领域有 KYB(日本),在高端泵阀领域有川崎(日本)、力士乐(德国)、派克汉尼汾(美 国)和伊顿(美国),这些龙头企业历史悠久,业务多元,全球布局,收入规模大,在高端 产品领域占据较大市场份额,市场集中度高。

反观恒立,作为国内少数龙头企业,通过引入 海外先进技术和自主创新,拓展非标油缸下游领域的同时,逐步打破中高端泵阀产品依赖进 口的状况,分领域来看:①挖机油缸领域:最大的外资供应商为日本企业 KYB,在国内镇江 设有工厂,主要客户包括日立、住友建机、久保田、洋马、小松、卡特,自恒立切入卡特彼 勒供应体系后,KYB 在中国市场份额有所下降;②非标油缸领域:由于下游应用众多,竞争 较为充分;③高端泵阀领域:全产品线布局的川崎(日本)、力士乐(德国)、派克汉尼汾(美 国)、伊顿(美国)是恒立的主要竞争对手,2019 年恒立解决泵阀核心铸件良品率问题后, 其产品性能逐步得到下游主机厂验证,2020 年中大挖泵阀继小挖泵阀产品之后开始发力,我们认为公司高端泵阀依然有较大上升空间。

2. 油缸、泵阀完成业绩兑现,定增有望形成第三增长极

2.1. 股价复盘:业务多元化发展,股价上涨受业绩与估值双重驱动

新产品放量贡献业绩, 业务结构多元化发展。(1)2011-2015 年:公司上市后恰逢下游挖 机行业调整周期,油缸业务(包含挖机油缸和非标油缸)收入占比保持在 80%以上,行业需 求下行使得收入规模由11.2亿萎缩至9.2亿元,但挖机油缸国内市占率持续提升,根据CCMA 挖机分会销量和公司挖机油缸销量计算,其市场份额在 2015 年首次突破 50%,整体业绩较 为稳定,股价与估值匹配程度较高。(2)2016-2021 年:挖机泵阀业务放量阶段,2016-2020 年,泵阀板块收入复合增速达到 130%,2020 年收入占比达到 29.8%,伴随下游工程机械行 业周期上行阶段,股价涨幅高达 965%。(3)展望未来:公司定增布局线性驱动器(包含电 动缸,滚珠丝杆)、通用液压等非挖应用领域,多元业务布局进一步深化,打开成长天花板, 弱化行业周期对公司业绩的影响,有望迎来估值、业绩的双升。

2.1.1. 2011-2015:挖机油缸市占率逆势提升,成长为国内挖机绝对龙头

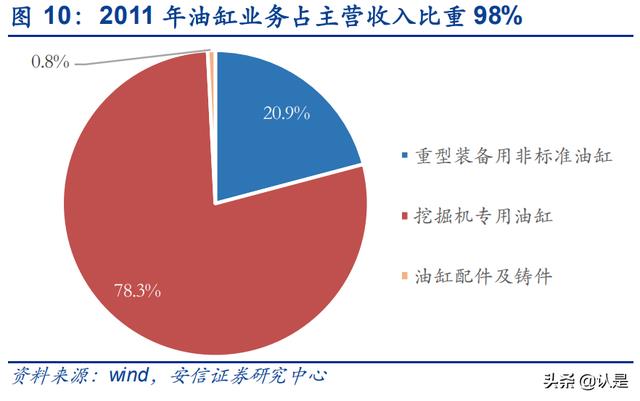

2011-2015 年,公司收入规模较为稳定,油缸业务始终是公司最为重要的业务收入来源,2011 年占比高达 99.12%,至 2015 年该比例有所下降,为 84.84%;其中非标油缸业务占比增长 明显,由 2011 年 20.83%增长至 2015 年的 47.43%,得益于非标油缸下游应用广泛,其中 高空作业平台市场增长迅猛,带来旺盛需求;相应的公司挖机油缸占比的逐步下降,由 2011 年 78.29%增长至 2015 年的 37.41%,对应下游挖机市场下行周期,但市占率逆势提升,2015 年达到最高水平 54.63%。

目前公司挖机油缸产品实现全球供应,根据 Off-Highway Research, 2020 年,全球挖机销量 67.5 万台,2018-2020 年复合增速为 1.8%,全球市场稳定增长, 按该复合增速推算 2021 年全球挖机销量为 68.7 万台,公司全球市占率约 31%,仅按国内市 场销量计算,市占率超过 60%,已成国内挖机油缸绝对龙头,全球领先的挖机油缸供应商。

2.1.2. 2016-2021:挖机泵阀成功推向市场,行业复苏背景下快速放量扩张

2016 年以来,公司泵阀产品成功研发,并处于放量增长阶段,2016-2021 年泵阀业务分别 实现收入 0.83、2.49、4.79、11.61、23.38、32.36 亿元,对应收入占比分别为 6.06%、9.91%、 11.37%、21.45%、29.77%、34.76%,收入增速分别为 2634.8%、198.6%、92.5%、142.6%、 101.4%、38.4%。公司小挖泵阀于 2017 年实现批量性供货以来,产能持续提升;中大挖泵 阀 2019 年经过客户验证期后,陆续实现在下游主机厂主力机型中配套,进入产销量同步提 升阶段。根据 CCMA 挖机分会挖机分吨位内销数据,2021 年,我们粗略推算公司大/中/小 挖泵阀市占率已达 50%、40%、15%。

2.1.3. 展望未来:定增预案布局非标业务,剑指非挖领域和国际市场

2021 年 9 月,公司发布非公开发行预案,是公司 2011 年上市以来首次再融资,拟募集不超 过 50 亿元,投资恒立墨西哥项目、线性驱动器项目、恒立国际研发中心项目、通用液压泵技改项目、超大重型油缸项目及补充流动资金。按募集资金投入来看,六类项目分别为 11、 14、5.7、2.9、1.4、15 亿元;按总投资金额来看,分别投入 12.3、15.3、6.5、3.1、1.5、 15 亿元,占投资总额比重分别为 22.9%、28.5%、12.1%、5.8%、2.7%、28%。本次募集 资金超过 80%将投入到非挖机领域,公司产品体系将进一步完善,同时加强研发、制造能力, 推动国际化发展,优化资本结构。公司选择定增方式进行投资布局,一方面为防止增加经营 负担,影响现有业务运转,另一方面,储备现金以备并购之需,以便可以快速做出反应。(报告来源:未来智库)

(1)国际化布局紧跟大客户出海建厂,由销售国际化迈向生产国际化。公司墨西哥项目位 于新莱昂州蒙特雷市圣塔卡塔琳娜开发区,总投资 12.3 亿元,预计未来 3 年内形成工程机 械用油缸 200,440 根、延伸缸和其他特种油缸 62,650 根以及液压泵和马达 150,000 台的生 产能力。从地理位臵看,毗邻美国市场,运输成本可控;从政策因素角度,享受美墨关税优 惠政策,消除关税风险,有利于增强公司在美国市场的品牌影响力和产品竞争力。

从战略布 局角度,下游大客户三一重工国际化进程提速,根据 Off-Highway Research 数据,2020 年, 三一挖机全球市占率达到 15%,同比提升 6pct;单看海外市场,2020 年挖机销量约 35 万 台,三一挖机海外市占率约 2.9%,2021 年海外市占率预计超过 6%。在海外市场挖机年均 需求超 30 万台背景下,国内头部主机厂海外市占率提升空间较大,恒立海外建厂,加深大 客户绑定,增强供应链协同性。

海外收入是公司业绩重要组成部分,对冲单一市场风险。公司海外收入规模由 2011 年 0.27 亿元增长至 2021 年 12.35 亿元,CAGR 达 46.4%。2011-2016 年国内行业下行期间,公司 海外收入对总营收贡献比例持续增长,2016 年最高占比 29.17%,对冲国内收入增速下滑阶 段;2016-2020 年,国内需求复苏,海外市场受疫情等不利因素影响,2020 年收入占比下 滑至 11.78%。从长期经营角度看,公司海外布局战略仍将发挥扩大收入规模、对冲单一市 场风险的作用,未来随着海外市场的开拓,有较大提升空间。

(2)布局电缸及其核心部件滚珠丝杆,进一步拓展非挖领域应用:根据公司 2021 年非公开 发行预案,公司线性驱动器项目总投资 15.3 亿元,预计 3 年内将形成年产 104,000 根标准 滚珠丝杆电动缸、4,500 根重载滚珠丝杆电动缸、750 根行星滚柱丝杆电动缸、10 万米标准 滚珠丝杆和 10 万米重载滚珠丝杆的生产能力。公司的滚珠丝杆生产能力将不仅为电动缸业 务提供支持,还将直接对外销售。

滚珠丝杆是电动缸的核心零部件,公司精密加工技术成熟,模块化开发技术储备丰富,产品 可快速进入生产、应用阶段。电动缸是将伺服电机与丝杠一体化设计的模块化产品,滚珠丝 杆是其中核心的机械传动原件,将伺服电机的旋转运动转换成直线运动,同时吸收伺服电机 优点,实现高精度速度、位臵、推力控制。

①电动缸方面:公司已完成 1.25T-75T 多型号电 动缸样品生产和验证,并在下游多领域展开研发、应用和生产,如高空作业车、海事、工业 和医疗等领域,已完成交付成品并实现销售。公司对电动缸拥有丰富的技术储备和产业化经 验,目前进入扩产阶段,扩大下游应用。②滚珠丝杆方面:更考验生产企业的精密加工制造 能力,公司拥有自制铸件厂,拥有开展精密加工制造的基础条件,同时掌握精密加工制造工 艺与核心技术,我们认为公司有能力满足滚珠丝杆加工高精度、严格控制形变等要求,有利 于公司提高自制率,完善产业链一体化布局。

行业机电液结合发展趋势明显,公司率先布局,有望引领国内市场扩容。电动缸市场扩容驱 动力主要有两点:①电动缸是液压缸的升级产品,顺应新能源电动化发展趋势。电动缸作为 新型的机电一体化产品,不再依靠液压油作为传动媒介,在环保、体积、结构上更具优势, 而且具备更高效、更精确的动力传输能力。②下游应用领域拓展在持续拓展。行走机械领域 如高空作业平台、农机、矿用机械、小型挖机等设备,公司目前正在开发适用于电动化剪叉 式高机的电动缸,剪叉式保有量大,电动化率增长速度较快,未来需求可观;工控自动化领 域,电动缸适用于载荷要求低,精度要求高的场景,契合工业自动化应用;航空领域,电动 缸对气缸、油缸的替代符合轻量化、小体积要求。

亚太地区滚珠丝杆需求增长强劲,公司有望代表国产品牌实现突破。根据 Value Market Research 数据,2019-2026 年,全球滚珠丝杆市场规模有望从 195 亿美元增长至 297 亿美 元,CAGR 达 6.14%。分地区来看,亚太地区市场份额占比有望从 43.56%增长至 46.64%, 增长的主要动力就是以中国为代表的发展中国家在航空、制造和机器人等行业的需求升级。 从竞争格局角度看,滚珠丝杆的主要供应商以海外品牌为主,如力士乐,日本 NSK、日本黑 田、中国台湾上银等。(报告来源:未来智库)

(3)增加通用泵阀及非标油缸产能,深化元化布局增强未来抗周期能力。①通用液压泵技 改项目:公司工业泵已实现突破,进入小批量试装阶段,提前进行产能布局。根据公司 2021 年非公开发行预案,计划投资 3.1 亿元, 预计一年内能将由 9000 台扩增至 7 万台,同时进 行自动化升级,降本增效。目前公司 V30G 系列工业泵适用在海工、盾构、试验台等领域, 目前已完成全型号开发,进入试装阶段,现有产线在产能和自动化程度上难以应对未来订单 的增长,因此公司提前进行产能布局,为产品结构优化打好基础;②超大重型油缸项目:提 高自制率,补强非标大型油缸制造能力。拟投资 1.5 亿,主要生产用于括海事海工、大型水 利、锻压机床和冶金等行业的大直径、长长度的重型油缸。该项目利用现有厂房,解决公司 定制化超大重型油缸的生产能力瓶颈问题,改善以往自主设计加外协加工的模式。

2.2. 业绩复盘:财务表现优秀,周期上行阶段业绩弹性强

从收入利润端来看:①2011-2015 年:这段时期公司收入规模较为稳定,净利润规模逐步下 滑。公司归母净利润由 2011 年的 3.25 亿元减少至 2015 年的 0.64 亿元。在行业下行阶段,公司逆周期投资油缸、泵阀产线、铸件一期等项目,提升产品多样性,保证营收规模,平滑 了周期波动;②2016-2021 年:下游行业需求复苏,公司营收利润同步扩张。2016-2021 年, 公司营收 CAGR 达 47%,归母净利润 CAGR 达 107%,盈利规模提升,盈利能力持续增强。 公司泵阀产品成功上市,并逐步放量;油缸业务随下游挖机行业需求回暖,规模效应显现。

从盈利水平来看:①2011-2015 年:公司逆周期加大投资,利润率及资本回报率同步下滑。 公司毛利率从 2011 年的 43.4%下降至 2015 年的 21.23%,一方面受当期销售策略影响,产 品均价下降,公司占比最高的油缸业务毛利率下滑影响公司整体毛利率,另一方面,在产品 结构调整初期产能利用率较低,规模化效应未显现;公司逆周期投资铸件、液压泵阀及油缸 配套项目,资本开支处于高位,净利率、ROE 及 ROIC 均受到不同程度的影响,净利率由 2011 年的 28.67%下滑至 2015 年的 5.57%。②2016-2021 年:毛利率净利率企稳回升,公 司自有资本及投入资本回报率提升。产品多样化叠加规模效应,2016-2021 年,公司整体毛 利率由 22.02%提升至 44.01%,净利率由 4.92%提升至 28.99%;行业复苏,公司逆周期投 资成果显现,2016-2021 年,ROE 由 2.0%增长至 32.6%,ROIC 由 1.9%增长至 29.6%。

从费用端来看:①2011-2015 年:行业下行周期,管理和研发费用表现较强刚性。期间费用 率增长 9.92pct,其中销售、财务费用率基本稳定,管理和研发费用率合计由 6.9%增长至 17.9%。②2016-2021 年,费用控制效果显著。期间费用率则由 20.36%降低至 9.52%,减 少了 10.84pct,其中公司管理费用率(含研发)下降幅度最大,减少了 8.15pct,公司研发 费用率在 4%以上,基本保持平稳;销售费用率由 5.43%下降至 2.06%,减少 3.38pct;财务 费用率由-2.96%变为-0.57%。公司在收入规模大幅提升的同时,管理效率提升明显。

经营质量改善,经营效率大幅度提升。2016 年以来,随着下游需求好转,公司销售规模大 幅增长,回款状况良好,经营性净现金流得以大幅提升,2016-2020 年,经营性净现金流分 别为 0.07、1.54、7.99、16.6、19.8 亿元,实现稳步增长,对比同期归母净利润,分别为 0.7、3.8、8.4、12.96、22.54 亿元,基本呈同步趋势,公司净现比指标基本稳定。2020 年, 账龄在一年以内的应收金额占总应收款比例为 98.49%,没有流动性压力。

3. 把握两次行业上行机遇,成功应对行业下行挑战

结合下游挖机行业发展,恒立液压在正确时点做出关键布局。以 2007 年 4 月为起点 2021 年 4 月,我们将挖机行业周期(销量月度增速)变化划分为三个阶段:

(1)2007.04-2011.04(第一轮上行周期):剔除 2008 年 6 月-2009 年 6 月的金融危机影响, 挖机行业在前后两个时间段分别经历连续 15、23 个月正增长。在此期间,恒立通过提前布 局油缸产能,抓住挖机行业销售高峰期,挖机油缸市占率不断提升,成功实现了挖机油缸的 国产替代;

(2)2011.05-2016.04,(行业调整阶段):除 2013.04-2013.12 挖机行业因下游采矿业投资 见顶出现短暂的向上反转,为期 5 年挖机景气度整体较为低迷。恒立逆周期投资油缸、泵阀 产线、铸件一期等项目,并积极进行技术引进,进行产品多元化布局,以平滑挖机下滑带来 的波动;

(3)2016.05-2021.04(行业复苏迈进第二轮上行周期):除 2019 年 5 月以及 2020 年初疫 情导致的行业负增长外,行业经历 57 个月正增长。从时间维度上可以看出看本轮复苏周期 持续时间更久韧性更强,伴随本轮周期国产挖机品牌的强势崛起,恒立逆周期布局的挖机泵 阀产品顺利放量,同时持续加大对高端泵阀领域的投入力度,公司正逐步成长为液压系统成 套供应商。

3.1. 绑定关键客户,抓住两轮行业周期上行机遇

恒立能够抓住两轮行业上行周期并兑现业绩,核心在于以关键产品绑定关键客户。 (1)上一轮周期,以挖机油缸切入卡特彼勒配套供应体系。从行业角度看,上一轮周期高 速增长阶段是 2005-2011 年,挖机年销量由 2.9 万台增长到 17.8 万台,主要由外资品牌主 导,高峰期 2010-2011 年,外资挖机在中国市场实际需求量分别达到 16.8、13.8 万台,占比分别为 78%、63%。从恒立角度看,公司于 1999 年正式切入挖机油缸赛道,开始为国产 挖机品牌配套,彼时国产零部件及主机厂均处于发展初期阶段,技术水平、批量生产能力仍 有不足;至 2005 年,恒立雪堰油缸工厂正式投产,扩大生产规模;自 2007 年,恒立开始 接触卡特彼勒,经过无数次现场审核、技术交流、工艺探讨以及严格的产品验证,2010 年, 恒立正式成为卡特彼勒合格供应商,标志着公司进入全球高端工程机械品牌供应体系。

(2)本轮周期,伴随国产挖机龙头三一的崛起,挖机泵阀成功放量。从行业角度看,本轮 周期高速增长阶段是 2016-2021 年,挖机年销量由 7 万台增长到 34.3 万台;国产品牌实际 需求占比于 2017 年首次超过 50%,2020 年达到 71%,实际需求量从 7.4 万台增至 20.7 万 台,同期外资品牌需求量维持在 8 万台左右,国产龙头三一挖机市占率由 2016 年的 20%增 长至 2020 年的 28%。从恒立角度看,在行业复苏初期,挖机设备供不应求,恒立凭借交付 快、服务好的优势,快速推进挖机泵阀新产品的客户试用,成功切入下游主机厂供应体系。(报告来源:未来智库)

3.2. 逆向投资对抗周期波动,迎接行业复苏

公司拥有较强的危机意识,周期下行阶段坚持逆向投资,布局未来。公司 2011 年上市后, 恰逢行业周期下行,公司主要进行了新产品扩产、技术引进、坚持研发等一系列逆向投资活 动,苦练内功,积蓄力量: (1)对内投资着眼新产品及核心部件扩产,深耕液压件行业。主动投资铸件厂,增强核心 工艺部件加工能力,为开展泵阀业务做好准备,2012 年,精密铸造生产基地投入使用,生产高精密液压铸件、冷拔无缝钢管、表面热喷涂;2013 年,成立液压科技,主要生产泵阀、 马达及各类液压集成系统,开始针对泵阀新产品进行技术、谱型的积累。

(2)对外收购拓宽应用领域,实现技术升级。公司在 2012-2015 年间,陆续收购上海立新 液压、德国 WACO、德国哈威 InLine,实现跨领域布局,同时拓宽生产销售渠道,提高公司 的国际化程度,加强全球海外市场布局。最重要的是加强协同效应,通过技术引进增强核心 竞争力,打破国外对高端液压件的垄断,快速实现新产品研发突破。

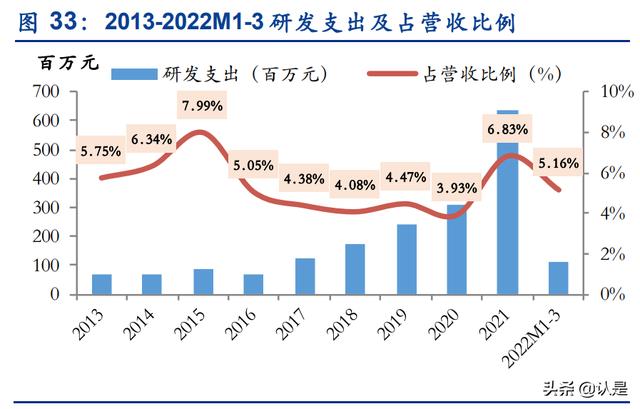

(3)坚持研发投入,等待行业复苏。2011-2015 年,公司研发支出分别为 3913、4585、7075、 6927、8692 万,绝对规模呈扩大趋势,占营收比重保持在 5%以上,2015 年达到峰值 7.99%。 从资本开支角度看,2011-2014 年资本支出分别为 5.07、4.53、5.67、5.01 亿元,达到年均 5 亿元的水平。2015 年后行业迎来上升期,公司资本支出也回落到相对较低水平,2015 年 资本开支 2.24 亿。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】未来智库 - 官方网站

相关参考

...。公司产品从液压油缸制造发展成为涵盖高压油缸、高压柱塞泵、液压多路阀、工业阀、液压系统、液压测试台及高精密液压铸件等产品研发和制造的大型综合性企业。液压元件及系统作为大型机械核心传动装置,公司液压产品...

...。公司产品从液压油缸制造发展成为涵盖高压油缸、高压柱塞泵、液压多路阀、工业阀、液压系统、液压测试台及高精密液压铸件等产品研发和制造的大型综合性企业。液压元件及系统作为大型机械核心传动装置,公司液压产品...

液压(国产液压龙头,恒立液压:产品丰富,有望再次乘势腾飞的五大逻辑)

...帆徒月婷)1国产液压件龙头企业,产品线持续拓展1.1从气动元件提供商到液压件龙头,步步为营,助推业务快速发展专注液压行业30余年,内生外延铸就高成长。恒立液压成立于1990年,是国内专业生产液压元件及液压系统的高...

液压(国产液压龙头,恒立液压:产品丰富,有望再次乘势腾飞的五大逻辑)

...帆徒月婷)1国产液压件龙头企业,产品线持续拓展1.1从气动元件提供商到液压件龙头,步步为营,助推业务快速发展专注液压行业30余年,内生外延铸就高成长。恒立液压成立于1990年,是国内专业生产液压元件及液压系统的高...

液压设备生产厂家(国产液压龙头,恒立液压:产品丰富,有望再次乘势腾飞的五大逻辑)

...帆徒月婷)1国产液压件龙头企业,产品线持续拓展1.1从气动元件提供商到液压件龙头,步步为营,助推业务快速发展专注液压行业30余年,内生外延铸就高成长。恒立液压成立于1990年,是国内专业生产液压元件及液压系统的高...

液压设备生产厂家(国产液压龙头,恒立液压:产品丰富,有望再次乘势腾飞的五大逻辑)

...帆徒月婷)1国产液压件龙头企业,产品线持续拓展1.1从气动元件提供商到液压件龙头,步步为营,助推业务快速发展专注液压行业30余年,内生外延铸就高成长。恒立液压成立于1990年,是国内专业生产液压元件及液压系统的高...

弹簧生产厂商(恒立液压:全球高端工程机械液压件唯一中国供货商)

...立平在无锡成立了家庭作坊式的小公司——无锡恒立液压气动有限公司,主要从事气动油缸、气动控阀等气动元器件产品的生产。1996年前后,中国挖掘机市场进入快速发展期,但此时的国产液压油缸漏油、拉丝乃至断裂问题严...

气动注油泵(懂了这些液压泵的工作原理,以后再也不怕不会维修了)

柱塞泵柱塞泵分为轴向柱塞泵和径向柱塞泵两种代表性的结构形式;由于径向柱塞泵属于一种新型的技术含量比较高的高效泵,随着国产化的不断加快,径向柱塞泵必然会成为柱塞泵应用领域的重要组成部分。柱塞泵是往复泵的...

...种泵(齿轮泵、离心泵、螺杆泵、往复泵、活塞泵、液压柱塞泵、泥浆泵、气动隔膜泵、轴流管道泵、自吸泵、旋涡泵、水环式真空泵、罗茨真空泵、旋片式真空泵、气气增压泵、气液增压泵、蒸汽喷射泵)的动态工作原理和特...

柳工专用液控阀(挖掘机站上风口:企业满负荷运转、库存原料已用完 上游工厂正扩张产能)

...12个小时,甚至有些产线工人吃饭都是在车间完成的。”恒立液压(601100,SH)证券事务代表周佳立告诉《每日经济新闻》记者。恒立液压作为工程机械上游国产零部件供应商,其紧张忙碌的生产节奏映射的是行业的火爆。据三...