每日无负债结算制度举例(如何在股指期货中套利?)

Posted

篇首语:冲天香阵透长安,满城尽带黄金甲。本文由小常识网(cha138.com)小编为大家整理,主要介绍了每日无负债结算制度举例(如何在股指期货中套利?)相关的知识,希望对你有一定的参考价值。

每日无负债结算制度举例(如何在股指期货中套利?)

一般来说,波动越大,收益越大,有没有波动小,收益大的情况?有,那就是套利。

当我们建立两个投资标的,它们的波动方向是相反的,那么作为一个整体来看,无论市场上涨还是下跌,盈亏相抵以后,其波动是有限的。

很多人理解对冲是用来控制风险的,因为对冲以后,市场下跌也可以做到少亏钱或者不亏钱。但同时,对冲也限制了收益,因为当市场上涨的时候,你又不赚钱了。

那肯定有人会问,为什么做对冲?还不如买银行理财算了。原因在于对冲以后,除了由于市场波动造成的盈亏相抵消,你还能额外获得一些什么?一部分对冲策略实施以后,你可以获得一个固定收益的产品,例如股指期货空单和现货的对冲;另一部分对冲策略实施以后,你可以获得廉价的看空期权或者看多期权,例如拿分级A和可转债做对冲。

下面套利君将具体描述股指期货和折价分级A的对冲策略。

股指期货概述

所谓股指期货,就是以某种股票指数为标的资产的标准化期货合约,买卖双方报出的价格是一定时期后的股票指数价格水平,在合约到期后,股指期货通过现金结算差价的方式来进行交割。

股指期货交易与股票交易相比,有很多明显的区别:(1)股指期货合约有到期日,不能无限期持有。股票买入后正常情况下可以一直持有,但股指期货合约有确定的到期日。因此,交易股指期货必须注意合约到期日,以决定是提前平仓了结,还是等待合约到期进行现金交割。

(2)股指期货采用保证金交易。在进行股指期货交易时,投资者无须支付合约价值的全额资金,只需支付一定比例的资金作为履约保证,而目前我国股票交易则需要支付股票价值的全部金额。由于股指期货是保证金交易,亏损额甚至可能超过投资本金,这一点和股票交易也不同。

(3)在交易方向上,股指期货交易可以卖空。股指期货交易是双向交易,既可以先买后卖,也可以先卖后买,而部分国家的股票市场没有卖空机制,股票只能先买后卖,不允许卖空,此时股票交易是单向交易。

(4)在结算方式上,股指期货交易采用当日无负债结算制度。股指期货交易中,交易所当日要对交易保证金进行结算,如果账户保证金余额不足,必须在规定的时间内补足,否则可能会被强行平仓。而股票交易采取全额交易,并不需要投资者追加资金,并且买入股票后在卖出以前,账面盈亏都是不结算的。

股指期货对冲方法

股票现货市场和股指期货市场紧密相连。根据股指期货的制度设计,期货价格在合约到期日会与现货市场标的指数的价格相等。但实际行情中,期货指数价格常受多种因素影响而偏离其合理的理论价格,与现货指数之间的价格差距往往出现过大或过小的情况,从而带来在期货市场和现货市场之间套利的机会,我们把这种跨越期市和现市同时进行交易的操作称之为“期现套利”。

当现货指数被低估,某个交割月份的期货合约被高估时,投资者可以卖出该期货合约,同时买入现货,建立套利头寸;当现货和期货价格差距趋于正常时,将期货合约平仓,同时卖出现货,获得套利利润,这种策略称为“期现正向套利”。期现正向套利中,买入现货有五种选择:

一是买入ETF基金。例如,我们要套利沪深300现货与股指期货之间的价差,但是买入沪深300只股票太麻烦,此时可以选择沪深300ETF基金作为现货的替代。当我们发现股指期货和现货的偏差超过预期值时,买入沪深300ETF基金和股指期货空单,等到两者偏差合理时,卖出沪深300ETF,平股指期货空单。如果偏差一直不收敛,则持有到结算日,两者偏差必然收敛。

二是买入现货股票。沪深300ETF基金存在流动性的限制,如果较大资金量做正向期现套利,可以让券商提供专业的交易软件,同时买入300只沪深300成份股来代替沪深300ETF基金,平仓的策略和ETF基金相同。

三是买入封闭式基金。封闭式基金存在折价,所以使用封闭式基金作为现货,可以同时赚取封闭式基金的折价和期现之间的偏差。由于不存在完全跟踪沪深300指数的封闭式基金,所以这种类型的期现套利,并不能实现仓位的完全对冲,存在沪深300指数与封闭式基金跑偏的情况。所以,这种类型的套利,利润不是固定的,甚至存在亏损的可能。

四是买入分级基金。如果分级基金出现整体折价或者整体溢价,可以拿分级基金作为现货,一边做折价套利或者溢价套利,一边用股指期货空单保护。

五是买入可转债。

可转债是一个很有意思的品种,可以针对其特征进行不同类型的拆分。传统的拆分方式如下:可转债=债券+看多期权这个公式很好理解,假设100元附近的可转债,即使对应正股大幅下跌,此时可转债仍然可以被看作是一张债券;而当正股大幅上涨的时候,此时可转债有了股性。相当于可转债是在债券的基础上额外赠送了看多的期权。正股涨了期权价值体现,正股跌了期权最差情况归零。

另外,可转债还有一种拆分方式,如下:可转债=股票+看空期权当可转债对应的正股远超过转股价的时候,可转债的波动与股票基本类似;但是当正股下跌到转股价附近时,可转债价格由于债性的保护,下跌幅度小于正股幅度。我们可以把可转债由于债性保护,不跟随正股下跌的特性理解为看空的期权。

当正股价格远高于转股价的时候,该期权价值趋于零,可转债×转股价=正股价格×100。如转股价10元的可转债,当正股价格涨到20元的时候,可转债的价格通常是200元。

当正股价格远低于转股价格的时候,可转债×转股价=(正股价格+看空期权)×100。如某个可转债的转股价是10元,当正股价格跌到1元的时候,由于债性的保护,可转债价格可能还是100元,此时看空期权的价值大约是9元。

既然“可转债=股票+看空期权”,那么,拿可转债和股指期货空单对冲以后,得到的结果如下:可转债+股指期货空单=“股票+股指期货空单”+看空期权我们知道,现货股票加股指期货空单后,处于平衡状态,那么“可转债+股指期货空单”实际在方向上是一个看空期权的组合,也就是上涨赚取固定收益或者不亏钱,下跌赚钱的组合。

对于股指期货的对冲,关键还是期货对应的点位升贴水。

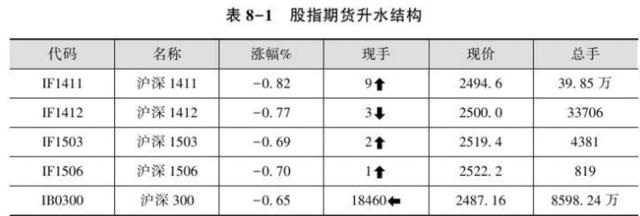

如表8-1所示,IF股指期货合约的价格比沪深300现货的价格要高,被称为“期指升水”。

如果IF股指期货合约的价格比沪深300现货的价格要低,则被称为“期指贴水”,如表8-2所示。

股指期货的合理状态应该是升水的(扣除分红),因为投资人用沪深300期货替代沪深300的现货,可以节约资金利息,所以投资期货的人愿意付出一定的升水去购买。另外,股票长期总是上涨的,考虑到资金成本和股市长期收益率,我认为年化6%左右的升水是合适的。年化升贴水=升贴水比例×12月/(合约到期日-当前日期)

当升水幅度低于6%(年化)时,拿股指期货对冲很可能对于长期收益率是有害的。虽然投资者可以获得一个固定收益(小于6%),但是无法分享指数上涨的机会,而长期看,A股市场指数上涨的斜率大于每年6%。

但如果升水很高,例如高于20%(年化),则对冲很有意义,因为股市长期收益率不会这么高,而对冲相当于吃到了固定年化20%的收益,超过了指数上行的斜率。

股指期货对冲案例2014年12月开始,沪深300指数掀起主升浪,股指期货相对沪深300现货出现了年化30%以上的机会。在现货的选择上,我当时选择了分级基金和可转债。

选择分级基金是因为此时分级A、B处于超级溢价的状态,拿股指期货空单对冲,不仅可以吃到升水收益,还能对冲分级基金净值波动的风险,相当于在回避指数波动风险的前提下,赚取期指的升水收益加上分级基金溢价套利的收益。

选择可转债,是因为部分可转债出现转股折价,可以折价转股套利,并且可转债的价格并不是很高,对冲后相当于白送看空期权。

最终的效果非常好,不仅赚到了期货的升水收益,还赚到了现货的套利收益。

对股指期货高升水的思考当我选择股指期货空单对冲的时候,也有很多反对声音,最典型的声音是“股指期货是现货的风向标”,他们认为期货高升水,现货一定会大涨,做对冲就失去赚钱的机会。股指期货升水真的意味着未来现货一定上涨吗?2014年底的时候,我曾经写过一篇文章,分享给大家。

股指期货相对于现货,应该有一个合理的升水幅度,这个幅度应该多大呢?大致相当于无风险利率。

假设一个投资者想投资沪深300指数,可以购买100万元的沪深300ETF基金,也可以拿15万元购买1手期指,然后剩下的85万元购买债券等低风险产品。如果股指期货和沪深300现货相等,那么理性的投资者,都会选择购买期指+债券来替代沪深300指数基金。

用一个等式表述为:300ETF=0.15×期指多单+0.85×债券如果无风险利率为6%,那么期指合理的升水,按照目前沪深300指数3400点左右的位置,当月合理升水在15点左右。

最近两周,期指的升水拉高到100点,折算成无风险利率大约30%~40%,必然会吸引大量的套利盘进入,套利的模式是:买入N×100万300ETF,并卖出N手期指空单对冲。目前可以选择IF1501空单,本周五升水还有120点,相当于一个月3%的无风险收益。

现在问题来了,大量的套利盘买300ETF,或者直接买入沪深300成分股,那么会造成沪深300指数大幅拉升,期指多头获利,更多套利盘进入,沪深300指数继续上涨。

这是一个正反馈的过程,也就是套利盘越多,沪深300指数涨得越快。所以,最近两周,沪深300指数强于任何其他指数,二八分化的情况非常明显。

如果再仔细考虑一下,其实我们做期现套利的人,是在以月息3%的利息借钱给沪深300指数做多的人,所以本质上还是依靠杠杆在上涨。

再多思考一步,任何一个股市,月息3%借钱炒股最终都是死路一条。那么当股指期货升水收敛,甚至变成贴水的时候,套利盘必然会平仓,也就是卖出300ETF或者300权重股,并且平掉空单。那么此时沪深300指数会承受较沉重的抛压,如果抛压足够沉重,再触发融资融券盘的抛盘,结果会如何呢?

最终的结果在意料之中,沪深300指数后面遭遇两次大幅跳水,当期指升水收敛后,才再续升势。

转载于《低风险投资之路(第2版)》

相关参考

每日结算中要求结算的内容(「期货新手入门基础知识」23 结算)

1.什么是结算?结算,是指根据交易结果和交易所有关规定对客户保证金、盈亏、手续费、交割货款及其它有关款项进行计算、划拨的业务活动。期货交易的结算,由期货交易所统一组织进行,但交易所并不直接对客户账户结算...

沪深300指数期货如何交割(沪深300ETF期权到期日该如何交割?)

...金交割方式,因为他们的合同标的是股指。交易所以交割结算价为基准,划

沪深300指数期货如何交割(沪深300ETF期权到期日该如何交割?)

...金交割方式,因为他们的合同标的是股指。交易所以交割结算价为基准,划

沪深300股指期货交割日(2017年股指期货交割日期一览表)

2017年股指期货交割日期交割月份股指期货合约交割日期2016年12月IF16122016年12月16日2017年1月IF17012017年1月20日2017年2月IF17022017年2月17日2017年3月IF17032017年3月17日2017年4月IF17042017年4月21日2017年5月IF17052017年5月19日2017年6月IF17062017年6...

沪深300股指期货交割日(2017年股指期货交割日期一览表)

2017年股指期货交割日期交割月份股指期货合约交割日期2016年12月IF16122016年12月16日2017年1月IF17012017年1月20日2017年2月IF17022017年2月17日2017年3月IF17032017年3月17日2017年4月IF17042017年4月21日2017年5月IF17052017年5月19日2017年6月IF17062017年6...

期货原油怎么开户流程(怎么样快速开通各大期货交易所的品种交易权限账户)

...,大体意思是合并商品期货期权和特定品种交易者适当性制度,各交易所统一适当性管理办法。怎么样快速开通各大期货交易所的品种交易权限账户情况一:投资者A在某

期货交割结算价是怎么算的(期货新手必备知识,100个期货术语(三)完结)

...交易日必须以现货、金融工具、或根据期货合约的协议作结算。过了这个交易日的未平仓合约,必须按规定进行实物交割或者现金交割。一般情况下,交易所会对每个期货品种的合约设定固定的最后交易日。六十八、最后交割日...

期货期权举例说明(起底场外期权:怎么玩?谁能玩?会不会成为基金经理的老鼠仓)

澎湃新闻记者田忠方近日,一则关于多位公募基金经理因参与场外期权被查的消息在网上疯传,传闻更是直指多家头部机构产品的基金经理变更与此相关。对此,澎湃新闻记者询问了多家近日发布过基金经理变更的公募基金,相...

日清月结的财务制度(公司的现金如何管理规定?这几点要把握好)

...结算范围:公司建立现金库存限额的管理规定,财务部门每日库存现金不能超过10万元人民币,超过库存限额的现金应及时存入银行。现金收款规定公司所有现金收入必须开立公司收款收据,并应当及时入账。不得私设“小金库...

......(4)化工产品类:PTA、PVC、沥青、天然橡胶...(5)金融期货:股指期货(沪深300、中证1000)、中长期国债期货、外汇期货