有色金属铝合金(锂资源为王,黄金股避险——有色金属行业深度报告)

Posted

篇首语:别裁伪体亲风雅,转益多师是汝师。本文由小常识网(cha138.com)小编为大家整理,主要介绍了有色金属铝合金(锂资源为王,黄金股避险——有色金属行业深度报告)相关的知识,希望对你有一定的参考价值。

有色金属铝合金(锂资源为王,黄金股避险——有色金属行业深度报告)

(报告出品方/分析师:华创证券研究所 王保庆)

锂:资源为王,周期中成长。正极产量 34.15万吨,同比增加 78.7%;动力电池产量 100.45GWh,同比增加 206.65%;中国新能源汽车产量 128.52 万辆,同比增加 141.04%。黄金:美联储加息或不及预期,金价有望利空出尽上涨,黄金股避险价值突出。铝:第四轮大宗商品牛市进入下半场,铝长期上涨趋势不变。

一、资本市场回顾:总体较弱,黄金板块上涨 16.62%为唯一上涨板块

(一)板块整体表现:总体较弱,黄金股涨幅居前

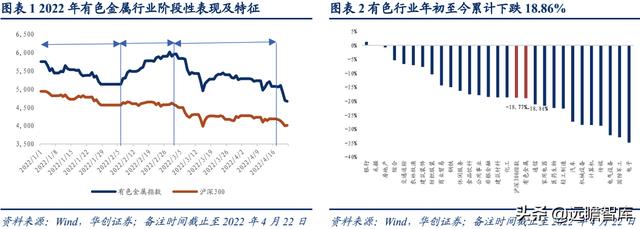

年初至今(4 月 22 日),有色行业累计下跌 18.86%,涨幅居中,跑赢沪深 300 指数 0.09个百分点,在上游五大周期行业(有色、煤炭、钢铁、化工和建材)中表现最差,主要因有色行业下游更偏制造业,制造业走弱对板块影响大。从走势看,主要分为:1)震荡平稳(2022/1/1-2022/2/5):春节前基本平稳;2)强势上行(2022/2/5-2022/2/28):春节后锂价等大宗商品价格强势上涨带动有色行业上涨;3)震荡下跌(2022/2/28-至今):价格冲高回落致板块走弱。4 月则因疫情发酵导致价格大跌,带动板块加速下行。

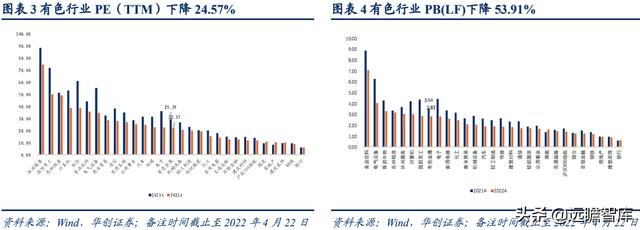

行业景气度处于高位致 PE 估值和 PB 估值快速下降。当前在上游五大周期行业中,有色行业的 PE 和 PB 均保持第一位。截止至 4 月 22 日,有色行业 PE(TTM)估值为 22.17倍,较 2021 年同期下降 24.57%。有色行业 PB(LF)估值为 2.83 倍,较 2021 年同期下降 53.91%。主要因商品价格同比大涨,板块释放业绩所致。但因行业处于高景气度,所以恐高情绪导致估值回落。

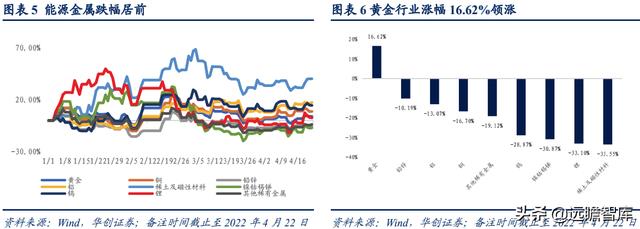

(二)子行业表现:黄金板块上涨 16.62%为唯一上涨板块,锂和稀土板块跌幅较大

年初至今(4 月 22 日),黄金板块上涨 16.62%,为唯一上涨的板块。镍钴、锂和稀土磁材板块领跌,分别下跌 30.87%、33.1%和 33.55%,主要因市场担忧电动车产业链不及预期。

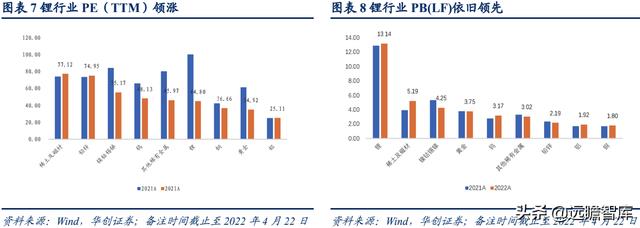

高锂价致锂行业 PE 估值快速下降和 PB 估值大幅领先,基本金属铜、铝估值相对较低。

截止至 4 月 22 日,稀土磁材、铅锌和镍钴等子行业 PE(TTM)估值分别为 77.12 倍、74.95 倍和 55.17 倍,位居前三位。锂、稀土磁材和镍钴等子有色行业 PB(LF)估值分别为 13.14 倍、5.19 倍和 4.25 倍。

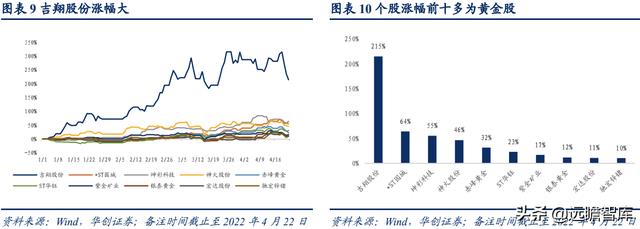

(三)个股:锂个股吉翔股份大涨 215%领涨,涨幅前十黄金股为主

年初至今(4 月 22 日),有色行业累计涨幅前十的个股分别为吉翔股份(+215%)、*st 园城(+64%)、坤彩科技(+55%)、神火股份(+46%)、赤峰黄金(+32%)、st 华钰(+23%)、紫金矿业(+17%)、银泰黄金(+12%)、宏达股份(+11%)和驰宏锌锗(+10%)。吉翔股份拟注入锂盐资产领涨,说明锂仍受关注;赤峰、银泰和*st 园城均为黄金股,黄金板块总体较强;神火严重低估,走势明显好于其他铝个股;紫金矿业为行业龙头仍受机构认可。

二、能源金属:锂资源为王,周期中成长

(一)行业逻辑框架:基本面主导,供需错配决定价格高度

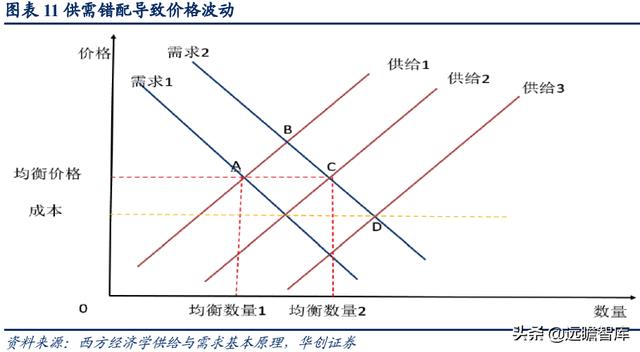

与基本金属相比,钴锂等小金属金融属性相对较弱,价格由基本面主导。因其体量小且供给和需求集中度高,所以价格弹性大。产生供需错配的主要有供给和需求两个不同的逻辑。

1)需求逻辑(A-B-C-D-C):A-B 阶段:需求开始增加,但供给短期无法增加,供不应求导致价格开始上涨。B-C-D 阶段:涨价后,资本开支增加推动供给增加,但往往会出现供过于求的情况,必须通过价格下跌实现再平衡。D-C 阶段:供给收缩,供需再平衡,价格回归 C 的合理水平。

2)供给逻辑(C-B-C 或 C-B-A):C-B 阶段:供给出现收缩,短期内需求又相对稳定,则必须通过涨价调节供需。B-C 阶段:一般而言,供给收缩为短期行为,价格上涨后供给会逐步恢复,供需重回 C 平衡点。B-A 阶段:当市场开始担心供给持续不足时,下游会开展替代等的降低需求,则市场将到 A 的平衡点。长期看,均衡价格为成本加合理利润,成本则主要受生产效率和通胀影响。

(二)锂行业:资源为王,电动车及储能产业链的核心战略资产

1、2022 年一季度:1 月和 2 月短缺致锂价大涨,3 月需求不及预期拖累锂价上涨

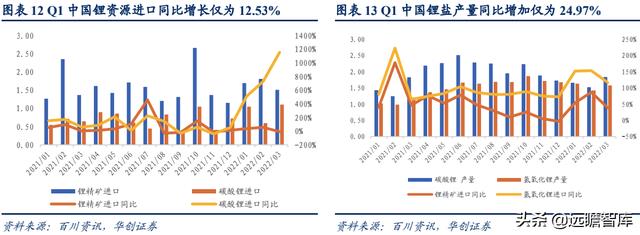

锂资源(锂精矿+碳酸锂)进口:Q1 合计为 7.77 万吨 LCE,同比增加 12.53%。其中,锂精矿进口 5.02 万吨 LCE,同比增加 0.6%;碳酸锂进口 2.75 万吨 LCE,同比增加 43.98%。澳大利亚因疫情问题导致锂精矿生产及发运全面低于预期,智利盐湖碳酸锂则不断释放供给。1 月、2 月和 3 月进口分别为 1.82、3.07 和 2.02(万吨 LCE),同比增加 51%、-2%和 30%。其中,锂精矿进口分别为 1.27、2.36 和 1.37(万吨 LCE),同比增加 55%、96%和 5%;碳酸锂进口分别为 0.55、0.72 和 0.65(万吨 LCE),同比增加 154%、174%和 60%。

锂盐(碳酸锂+氢氧化锂)产量:Q1 合计为 9.66 万吨,同比增加 24.97%。其中,碳酸锂产量 5.03 万吨,同比增加 11.41%;氢氧化锂产量 4.63 万吨,同比增加 44.02%。进口锂精矿不足严重限制锂盐产量增加。1 月、2 月和 3 月产量分别为 3.29、2.95 和 3.42(万吨),同比增加 34.00%、31.85%和 12.64%。其中,碳酸锂产量分别为 1.66、1.52 和 1.84(万吨),同比增加 54%、87%和 39%;氢氧化锂产量分别为 1.63、1.42 和 1.58(万吨),同比增加 152%、153%和 117%。3 月环比改善主要因 2 月春节和自然天数少所致。

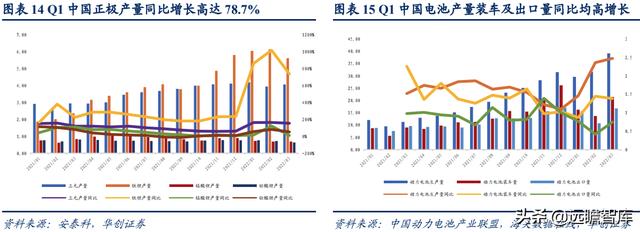

正极(三元+铁锂+锰酸锂+钴酸锂)产量同比高增长:Q1 合计为 34.15 万吨,同比增加78.7%。其中,三元产量 12.17 万吨,同比增加 44.18%;磷酸铁锂产量 17.77 万吨,同比增加 185.69%;锰酸锂产量 2.1 万吨,同比减少 4.29%;钴酸锂产量 2.11 万吨,同比减少6.6%。1 月、2 月和 3 月产量分别为 11.70、11.47 和 10.98(万吨),同比分别增加 86.38%、93.83%和 58.74%。其中,三元产量分别为 4.19、3.93 和 4.06(万吨),同比分别增加 162%、162%和 154%;磷酸铁锂产量分别为 6.04、6.13 和 5.60(万吨),同比分别增加 858%、1015%和 736%。3 月同比及环比增速都有所减弱,3 月产量 10.98 万吨,同比增加 58.74%,环比下降 4.3%。

动力电池产量、装车及出口量同比均高增长:Q1 产量合计为 100.45GWh,同比增加206.65%;装车量 51.19GWh,同比增加 120.59%;出口量 42.98GWh,同比增加 65.75%。从电池产销测算,电池仍未大规模累库存。同时,电池产量增速远快于正极厂产量增加,意味着电池厂的正极库存在快速下降。1 月、2 月和 3 月电池产量分别为 29.61、31.69 和39.15(GWh),同比分别增加 146%、236%和 247%;电池装车量分别为 16.17、13.63 和21.39(GWh),同比分别增加 87%、145%和 138%;电池出口量分别为 15.53、10.72 和16.73(GWh),同比分别增加 77%、42%和 75%。

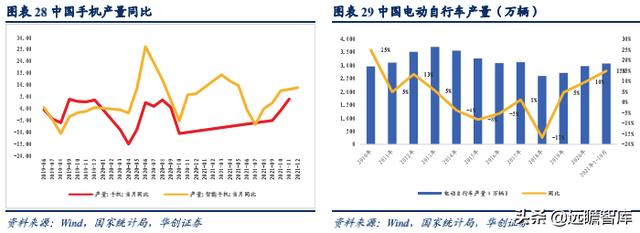

电动车产量继续保持高增长,手机等消费电子表现一般:Q1 中国新能源汽车产量合计128.52 万辆,同比增加 141.04%。其中,1 月、2 月和 3 月产量分别为 45.22、36.80 和46.50(万辆),同比分别增加 134%、198%和 115%。Q1 中国手机产量合计 3.57 亿部,同比增加 3.1%,其中 1~2 月和 3 月分别为 2.13 和 1.44(亿部),同比分别增加 1.97%和4.82%。

1 月和 2 月锂缺口拉大致锂价大涨,3 月缺口收窄致锂价小幅回落。Q1 国内锂盐供给(碳酸锂和氢氧化锂产量+进口-出口)10.15 万吨 LCE,同比增加 30.38%;需求(正极及电解液产量推算)13.23 万吨,同比增加 48.34%,缺口 3.08 万吨。其中,1 月、2 月和 3 月锂盐供给分别为 3.45、2.92 和 3.78(万吨 LCE),需求分别为 4.51、4.40 和 4.33(万吨 LCE),缺口分别为-1.06、-1.48 和-0.55(万吨 LCE)。可知,2 月份最紧张,3 月因供给增加且需求下降,缺口缩小。但 Q1 每个月都存在缺口。

2、未来:22 和 23 年锂紧张格局难改,24 年紧张格局有望缓解

资源高度集中在智利、澳大利亚和阿根廷。1)总量:根据美国地质调查局数据显示,2021年全球锂资源储量 2,200 万吨,锂资源能够满足需求。随着锂需求的增加和价格的上涨,锂资源勘探和开发也将进一步增加,预计未来资源仍能满足全球的需求。2)结构:2021年智利、澳大利亚、阿根廷、中国、美国和津巴布韦储量分别占全球总储量的 42%、26%、10%、7%、3%和 1%。Top3 占全球供给的 78%,高度集中。中美均有资源分布,但规模较小。

规划产能大,但实际落地数量和时间均会低于规划。

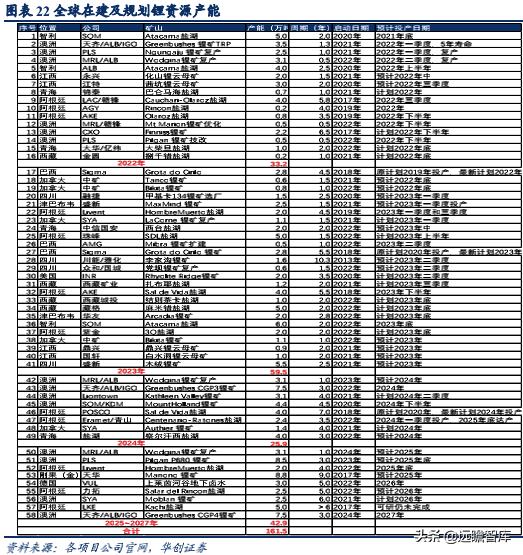

1)规划新增产能大:2020 年随着电动车行业高增长和锂价的快速上涨,从电池厂到有色企业纷纷布局,预计 2021 年和 2022年将迎来锂资源的第二轮高潮。截止至最新,在建及规划锂矿产能项目有 58 个,合计规划产能 161.5 万吨/年。其中,2022 年、2023 年、2024 年和 2025 年及以后分别为 33.3、59.5、25.9 和 42.9(万吨/年)。

2)实际落地数量和时间会普遍低于预期:根据历史经验,澳洲锂矿开发周期基本在三年以上;阿根廷盐湖开发基本在 5 年以上;西藏地区仍无成熟商业化投产的项目预估至少需要两年;津巴布韦根据多个企业交叉印证也至少需要两年。根据多数项目 2021 年和 2022 年启动,乐观预计产能增加高峰在 2023 年年底,产量则将在 2024 年释放。但如果考虑疫情对锂矿开发的影响,则供给将进一步向后推迟。另有很多项目一直停留在 ppt 阶段,原计划 2020 年投产,最近推迟到 2023 年。也有一些在建项目因疫情等一系列问题持续推迟。阿根廷、智利、澳洲和西藏为主战场:澳洲和智利中国企业基本无法进一步布局,阿根廷、津巴布韦和西藏为中国企业扩张的核心地区。未来有望成为澳洲、智利和中国企业三足鼎立的格局。

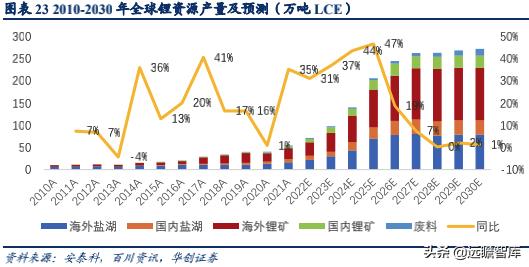

22 和 23 年增加有限,24 和 25 年增量大。1)回顾:2021 年全球锂资源产量 54.45 万吨,同比增加 14.2 万吨,增幅达 35%,相对于 2015 年增加 2.13 倍。从历史看,价格和供给存在错配周期。2015 年锂价大涨,2017 年供给增速高达 41%。2018 年开始锂价下跌,到2020 年锂价见底,2020 年供给增速仅为 1%。2)展望:假设价格维持不变,根据我们对所有在建及规划项目梳理,我们预测 2022 年、2023 年、2024 年和 2025 年锂资源产量分别为 71.39、97.76、140.47、206.17(万吨),同比分别增加 16.9、26.4、42.7 和 65.7(万吨)。2022 年和 2023 年增加量有限,多数集中在 2024 年和 2025 年放量。但随后在增速开始下降,如果保持锂产量保持高速增加,则意味着需要进一步增加资本开支。到 2030年所有项目落地,总产量预计为 272.57 万吨。

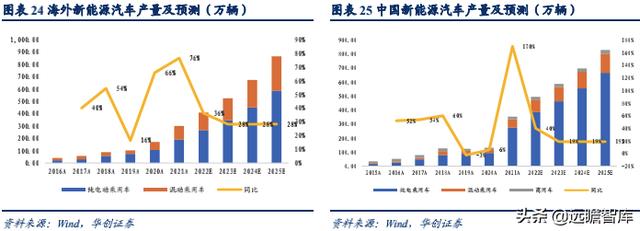

新能源汽车仍为需求第一大动力。1)海外:根据 CleanTechnica 数据反算,海外新能源汽车销量为 300 万辆,同比增长 76%。2022 年简单按照纯电动增长 40%和混动增长 30%,2023 年~2025 年按照纯电动每年增长 25%和混动每年增长 20%计算,则 2022 年、2023年、2024 年和 2025 年新能源汽车产量分别为 409.00、524.55、672.98 和 863.7(万辆),同比分别增加 109.00、115.55、148.43 和 190.72(万辆),增速为 36%、28%、28%和 28%。

2)中国:根据中国汽车工业协会数据,2021 年中国新能源汽车产销量分别为 354.5 万辆和 352.1 万辆,同比分别增长 159.5%和 157.5%。其中,纯电动乘用车产销量分别为 275.39万辆和 290.06 万辆,分别同比增长 193.23%和 170.38%。2022 年简单按照纯电动增长 40%和混动增长 50%,2023 年~2025 年按照纯电动每年增长 25%和混动每年增长 15%计算,则 2022 年、2023 年、2024 年和 2025 年新能源汽车产量分别为 495.02、587.55、697.70和 828.90(万辆),同比分别增加 141.76、92.52、110.16 和 131.20(万辆),增速为 40%、19%、19%和 19%。

储能短期体量有限,但增速高空间大。目前,锂电储能市场主要分为电力储能、通信储能、便携式储能和家庭储能四大类。

1)海外:2020 年,美国因电网基础弱,调峰能力差,储能需求爆发。随着欧美光伏、风电等绿色能源高速发展叠加因欧美电价高,预计 2022年储能增速为 100%,2023 年~2025 年年增速为 60%,则 2022 年、2023 年、2024 年和2025 年储能出货量分别为 26.00、41.60、66.56 和 106.50(GWh),同比分别增加 13.00、15.60、24.96 和 39.94(GWh)。

2)中国:GGII 统计数据,2021 年中国锂电池储能总出货量为 37GWh,同比增长超过 110%;其中电力储能占比 47%、通信储能占比 33%、家庭储能占比 15%、便携式储能占比 3%。光伏、风电等绿色能源高速发展,储能需求高增长可期,预计 2022 年增速为 100%,2023 年~2025 年年增速为 50%,则 2022 年、2023年、2024 年和 2025 年储能出货量分别为 74.00、111.00、166.50 和 249.75(GWh),同比分别增加 37.00、37.00、55.50 和 83.25(GWh)。

消费电子稳步增长,电动自行车对锂价敏感。

1)消费电子:根据 StrategyAnalytics 数据,2021 年全球笔记本出货量 2.68 亿,同比增速到达 19%。根据 CounterpartResearch 数据,2021 年全球手机智能出货量为 13.9 亿台,同比增长 4%。但从长期看,传统手机和笔记本市场增速将持续放缓,电子烟、手表手环、无线耳机和无人机等新兴需求则持续快速扩张。

2)电动自行车:2021 年 1-10 月中国电动自行车累计产量为 3063.4 万辆,同比增长 14.79%。因新国标驱动叠加共享/换电的高发展和出口增速高,锂电电动自行车渗透率持续提升。但其对价格较敏感,锂价上涨对短期需求有抑制。从去年经验看,锂价涨到18 万元/吨,需求就会萎缩,但不是无限减少。目前锂价接近 50 万元/吨,需求基本和 18万元/吨的需求持平。锂价回归 18 万元/吨以下后,需求将大幅释放。

3)小动力:电动工具无绳化和扫地机器人等需求增长快。根据 GGII 数据,2021 年全球电动工具锂电池出货量为 22GWh;预测未来 2026 年出货规模增至 60GWh,相比 2021 年仍有 2.7 倍的增长空间。

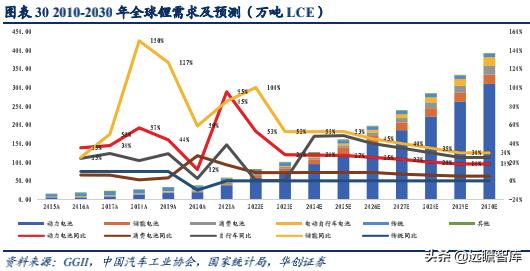

电动车占比需求比重超过 60%,贡献绝大多数增量。1)回顾:根据正极等产量反算锂需求,2021 年全球锂需求 58.42 万吨,同比增加 20.95 万吨,增幅达 56%,相对于 2015 年增加 2.79 倍。从历史看,价格和需求的错配不显著。2015 年锂价大涨,但 2016 年和 2017年的需求仍保持高增长。

其中,动力、储能、消费和电动自行车电池需求分别为 37.93、2.52、4.51、2.23(万吨),同比分别增加 18.51、1.16、0.65 和 0.62(万吨)。电池需求占80.79%,动力电池需求占 64.92%。2)展望:假设价格维持不变,我们预计 2022 年、2023 年、2024 年和 2025 年锂需求分别为 81.46、100.74、126.86 和 160.96(万吨),同比分别增加 23.04、19.27、26.12 和 34.10(万吨),同比增速分别为 39%、24%、26%和27%。线性外推,则 2030 年锂总需求将达 392 万吨。其中,2022 年、2023 年、2024 年和 2025 年电动车锂需求分别为 58.05、74.23、94.75 和 120.51(万吨),同比分别增加20.12、16.18、20.52 和 25.76(万吨),仍为需求核心来源。

22 年和 23 年短缺难改,锂价有望达到 60 万元/吨后高位震荡。

1)供需:基于当前锂价不变,2022 年、2023 年、2024 年和 2025 年锂供给分别为 71.39、97.76、140.47、206.17(万吨);需求分别为 81.46、100.74、126.86 和 160.96(万吨),则供需差为-10、-3、14和 45(万吨)。2022 年和 2023 年短缺难改,2024 年有望改善。因价格和供需有时间差,2025~2027 年将过剩明显,但锂价下跌也可以增加潜在需求。如果不进一步增加资本开支,则 2028 年锂将迎来新一轮的短缺。

2)价格:第一轮上涨(2007/3/14~2008/11/10):锂价从 2.25 万元/吨上涨至 6.6 万元/吨,涨幅达 1.93 倍。上涨主要因消费电子(手机和笔记本)需求大幅增加所致。下跌至 3.9 万 元 / 吨逐步平稳; 第 二 轮 上 涨(2015/1/1~2018/3/30):锂价从 3.7 万元/吨涨至 17.15 万元/吨,涨幅达 3.64 倍。主要因新能源汽车开始爆发,供给无弹性;第三轮上涨(2020/8/24~2022/3/5):锂价从 3.98 万元/吨涨至 49.8 万元/吨,涨幅达 11.51 倍。主要因新能源汽车再次爆发,供给受供给周期和疫情影响无弹性。近期,则因 3 月需求不及预期和供给环比改善,缺口收窄致高位小幅回落,但缺口仍维持。参考上两轮的经验看,锂价将在达到高点后小幅回落,随后在高位维持两年,主要因供需错配周期决定。我们预计本轮锂价有望达到 60 万元/吨,随后在 40~60 万元/吨高位震荡两年左右。

(三)锂板块:资源为王,动态中博弈,周期中成长

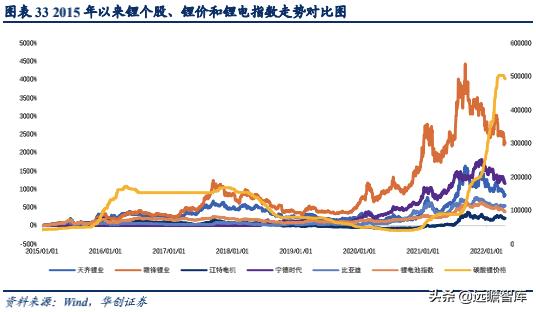

1、复盘:价格高位震荡,股票恐高

一阶段锂价底部反转带动股票反转:锂价(2020/10/14-2021/4/6)从 4 万元/吨涨至 9 万元/吨,涨幅为 125%。股价(2020/10/1-2021/1/26):江特+288%、天齐+241%、川能+232%、永兴+211%、融捷+140%、赣锋+126%、西藏矿+121%、天华+100%、雅化+96%、盛新+95%、藏格+16%。

二阶段锂价翻倍后震荡股票下跌:锂价(2020/4/6-2021/7/6)在 9 万元/吨波动。股价(2021/1/26-2021/4/13):天齐-50%、赣锋-35%、盛新-32%、西藏矿-28%、永兴-23%、融捷-16%、天华-7%、城投-5%;藏格+16%。

三阶段锂价再次大涨拉动股票上涨:锂价(2021/7/6-2021/10/12)从 9 万涨至 18 万元/吨,涨幅为 100%。股价(2021/4/13-2021/9/13),江特+255%、西藏矿+220%、珠峰+239%、川能+181%、天华 178%、盛新+170%、城投+135%、天齐+107%、永兴+73%、赣锋+58%、藏格+46%。

四阶段锂价持续上涨股票下跌:锂价(2021/10/12-2022/03/10)从 18 万元/吨涨至 50.3 万元/吨,股价(2021/9/13-2021/10/12):融捷-40%、城投-39%、西藏矿-38%、珠峰-35%、川能-33%、天齐-33%、雅化-31%、赣锋-30%、江特-27%、永兴-27%、天华-27%、盛新-26%、盐湖-25%、藏格-9%。

2、投资建议:短期因高锂价业绩好估值低,长期锂价回归但行业高增长高盈利仍严重低估

中短期,2022 年第一季度锂核心个股盈利环比增速基本在 28%~516%之间。按照一季度年化,则相关标的 PE 估值基本在 5.92~26.66 倍之间,多集中在十倍以下。估值低主要因市场普遍担忧高锂价不可持续。但根据我们研究分析,2022 年和 2023 年锂价将保持在高位,业绩具备持续性。虽然上游行业有一定的周期性,但其他正极、负极及电解液等电动车产业链环节也有周期属性;锂价高源于自身的供需结构好,所以利润相对于其他过剩环节更持续;最重要的是锂行业 80%以上来自电池行业,其中电动车需求占总需求60%以上,需求增速不会比正极、负极及电解液等慢。所以可以参考这些环节进行估值对比,相对于申万电池子行业 45 倍的 PE(TTM)估值,锂板块动态估值低估。

长期,因锂矿开发难度大,周期长且存在极大不确定性,将持续享受高盈利。同时新能源汽车及储能也在拉动需求快速成长。我们简单预测未来碳酸锂价格维持在 20 万元/吨,锂矿仍为电动车产业链盈利最好的资产之一。周期属性淡化,成长属性主导,估值也将提升,当前位置安全边际高。标的建议关注藏格矿业、融捷股份、天齐锂业、永兴材料和中矿资源等。

三、贵金属:美联储加息或不及预期利好金价利空出尽上涨,黄金股避险价值突出推荐配置

(一)金价逻辑框架:与美债强负相关,通胀决定价格趋势

1、直接原因:金价与美债强负相关,短期与避险情绪相关

金价与美债强负相关。通过对 2003 年以来 comex 金价和美国十年期国债实际收益率进行相关性分析,两者相关性为-90.86%,存在明显负相关。但短期两者也可能同向。这也说明黄金不是主动定价的资产。

金价与避险情绪短期相关。通过对比 2020 年以来 comex 金价和美国标准普尔 500 波动率指数,在指数剧烈波动的情况下,金价往往会因避险资金上涨出现短期上涨。

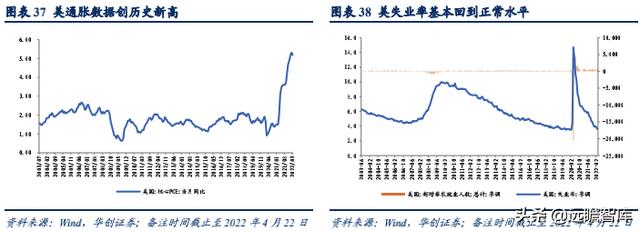

2、深层次原因:通胀与美联储货币政策主导金价

美国十年期国债实际收益率由美债名义利率和通胀决定。名义利率则由美联储货币政策决定。美联储货币政策的决策依据主要为通胀和就业。当前美国失业率已经回归到正常和高通胀背景下,加息势在必行。

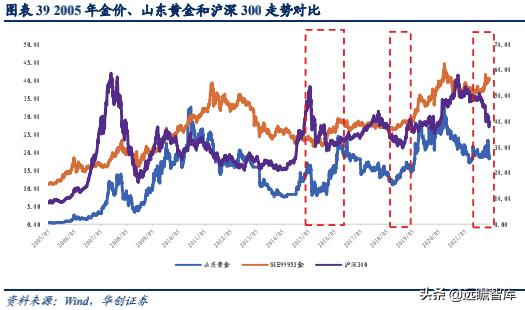

(二)投资建议:与金价强相关,黄金股避险价值突出推荐配置

金价决定股价:通过对 2005 年以来 SGE 金价和山东黄金进行相关性分析,两者相关性为 87.29%,存在强正相关。可知,黄金股交易的核心并非业绩及估值,而是金价的波动。熊市黄金股超额收益明显:2015/5-2016/5,沪深 300 大跌,金价和山东黄金逆势大涨;2018/1-2019/1,沪深 300 大跌,金价平稳,山东黄金先跌但反弹早于沪深 300。核心标的:建议关注低估值的银泰黄金、高成长的赤峰黄金和行业龙头山东黄金。

四、基本金属:第四轮大宗商品牛市进入下半场,铝长期上涨趋势不变

(一)行业:宏观转向为利空,低库存及弱供需仍支撑价格

1、逻辑框架:宏观定方向,基本面定差异,变量定变化

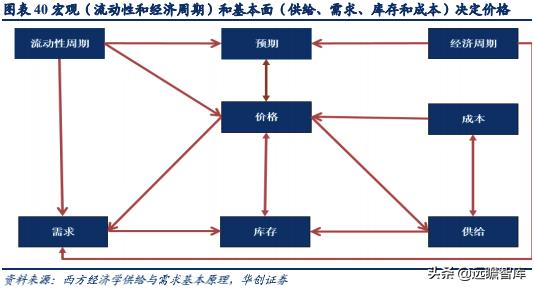

基本金属(铜、铝、铅、锌、锡和镍)作为全球定价的大宗商品,价格主要受全球宏观和全球基本面两大维度,流动性周期、经济周期、供给、需求、库存及成本等六大变量共同决定。行业框架可以简单概括为宏观定方向,基本面定差异和变量定变化。

2、流动性周期:大宗商品价格略滞后流动性周期,美联储开启加息周期利空为利空

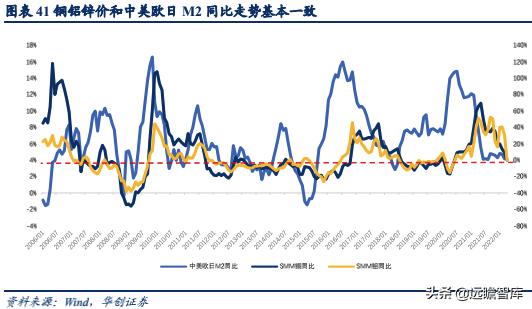

通过对比 2005 年以来的铜价、铝价和锌价与中美欧日 M2 的同比变化,我们可知大概经历了 6 轮收缩、6 轮宽松和 1 轮相对平稳的状态,大致为:

1)收缩(2005/1-2005/12):M2 同比增速从 8%下降到-3%,价格弱势整理;

2)宽松(2005/12-2007/11):M2 同比增速从 1%升至 18%,铜铝价格上涨,大宗商品第一波牛市;

3)收缩(2007/11-2008/11):M2 同比增速从 18%降至-3%,铜铝价格下跌;

4)宽松(2008/11-2009/11):M2 同比增速从-3%升至 23%,铜铝价格大涨,大宗商品第二波牛市;

5)收缩(2009/11-2010/6):M2 同比增速从 23%降至 1%,铜铝价格下跌;

6)宽松(2010/6-2011/6):M2 同比增速从 1%升至 15%,铜铝价格上涨不明显;

7)收缩(2011/6-2012/4):M2 同比增速从 15%降至 3%,铜铝价格下跌;

8)宽松(2012/6-2013/8):M2 同比增速从 1%升至 15%,铜铝价格上涨;

9)收缩(2013/8-2015/3):M2 同比增速从 15%降至-1%,铜铝价格底部整理微跌;

10)宽松(2015/3-2016/4):M2 同比增速从-1%升至 14%,铜铝价格滞后但涨幅较大,大宗商品第三波牛市;

11)收缩(2016/4-2018/4):M2 同比增速从 14%降至 3%,铜铝价格下跌;

12)平稳(2018/4-2020/2):M2 同比增速基本稳定在 7%~10%,铜铝价格也相对平稳;

13)宽松(2019/2-2022/4?):M2 同比增速从 6%升至 11%,铜铝价格受疫情影响下跌,随后宽松导致上涨并持续创新高,大宗商品第四波牛市开启。

14)收缩(?2022/5-):综上,铜铝锌价格变化和 M2 趋势基本保持一致,略滞后;历次周期看铜价相对于铝价波动更大。如果美联储 5 月开始进入加息周期,全球流动性将整体收紧,并不意味着当前价格马上下跌,但上涨将十分困难。

3、经济周期:流动性增加领先经济复苏,PMI 和铜铝锌价有正相关性

通过对比 1995 年 12 月份以来的中国 M2 同比增速和 GDP 同比增速,可知流动性一般较经济增长平均领先 5 个月左右,即流动性周期对经济周期的影响。当前,美联储为首的西方发达国家开始收缩流动性,欧美发达国家经济增速或将下滑,中国对外出口增速或难持续。

通过对比 2005 年以来的铜价、铝价和锌价与全球 PMI 的变化,我们可知,2005/1-2011/4和 2016/1-至今两个阶段,铜铝锌价格走势和 PMI 基本保持一致。但 2011/4-2016/1 期间,PMI 总体相对平稳,但大宗商品价格波动大,严重背离。主要因该过程中,流动性总体不宽松(主要),同时中国“4 万亿计划”带来的供给增加致供过于求,悲观预期致持续去库存,进一步致价格下跌。当前,经过十年的消化和国家供给侧改革等政策,两者相关性开始恢复正常。3 月中美制造业 PMI 已经持续回落,可对判断大宗商品价格形成佐证。

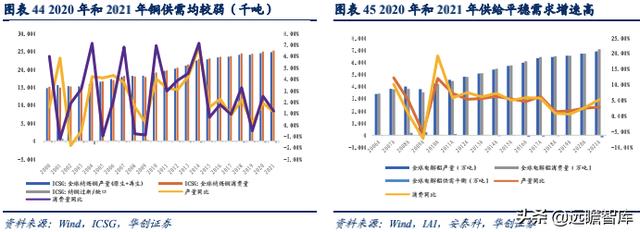

4、基本面:全球供需双弱需求略大于供给,受疫情及碳达峰影响高价并未刺激供给增加全球需求略大于供给,但相对于价格剧烈波动则相对稳定。1)铜:根据 ICSG 数据,2020年全球阴极铜产量 2454.7 万吨,同比增加 1.91%;消费量 2496.3 万吨,同比增加 2.52%,缺口 41.6 万吨。2021 年全球阴极铜产量 2482.5 万吨,同比增加 1.13%;消费量 2496.3 万吨,同比增加 1.21%,缺口 43.9 万吨。2)铝:根据 IAI 数据,2020 年全球电解铝产量6707 万吨,同比增加 2.55%;消费量 6715 万吨,同比增加 2.68%,缺口 8 万吨。2021 年全球电解铝产量 6899 万吨,同比增加 2.86%;消费量 7073 万吨,同比增加 5.33%,缺口174 万吨。

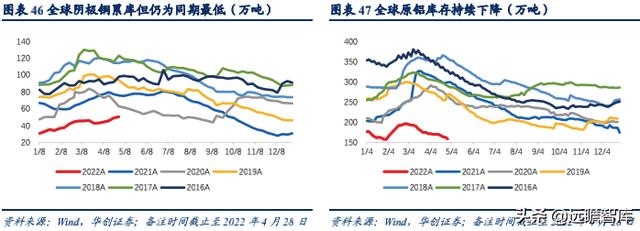

全球铝持续去库存接近历史最低值,铜有累库迹象但同比仍为六年低点。截止至 4 月 28日,全球铜库存 50.32 万吨,环比 1.23 万吨,同比-25.44 万吨。其中,LME15.09 万吨,环比 2.56 万吨;COMEX8.38 万吨,环比 0.24 万吨;上海保税区 24.6 万吨,环比 1.10 万吨;上期所库存 2.26 万吨,环比-1.94 万吨。全球铝库存 158.55 万吨,环比-4.18 万吨,同比-139.95 万吨。其中,LME57.96 万吨,环比-1.9625 万吨;国内社会库存 98.7 万吨,环比-3.40 万吨。全球铅库存 11.67 万吨,环比-0.45 万吨,同比-4.63 万吨。

库存持续快速下降,变化决定相对强弱。我们把库存作为衡量基本面的因素,通过对 2010年 8 月至今的铜铝价格及库存进行分析,可知库存会对价格短期强弱产生影响。2013/6-2014/8 阶段:铜率先大幅降库存,铜价走势明显好于铝价;2016/04-2019/1 阶段:铝持续去库存,铜则持续波动,铝价走势略好于铜价;2021/3-2022/3 阶段:铝快速大幅去库存,铝价走势明显好于铜价。

5、价格:美联储 5 月或进入加息周期,第四轮大宗商品牛市进入下半场

我们用美中欧日四国的 M2 代表全球流动性,用库存代表基本面,可知全球流动性大幅收紧铜价同比往往会走弱。同时,如果库存下降,则价格有支撑。反之,如果库存积累,则价格会较弱。

(二)铝行业:碳达峰及指标刚性约束供给,电动车及新能源拉动需求持续增长

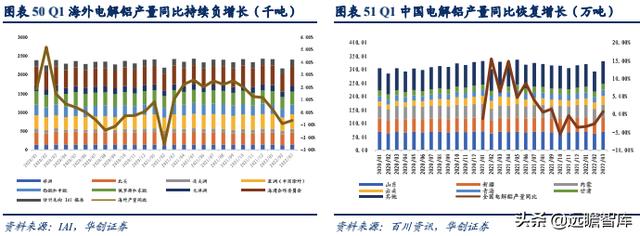

1、2022 年一季度:国内外供给均下降,疫情打乱供需节奏海外电解铝同比增速持续下滑出现负增长:Q1合计产量为698.1万吨,同比下降0.43%。

其中,北美、欧洲和大洋洲均出现下降,中西欧因能源成本大幅提高减产最明显,Q1 产量为 74.5 万吨,同比下滑高达 10.46%。

国内电力紧张缓解等因素带动复产:Q1 合计产量 943.74 万吨,同比下降 1.7%。但 3 月随着复产逐步增加,产量为 331 万吨,同比增加 0.72%,同比增速转正。

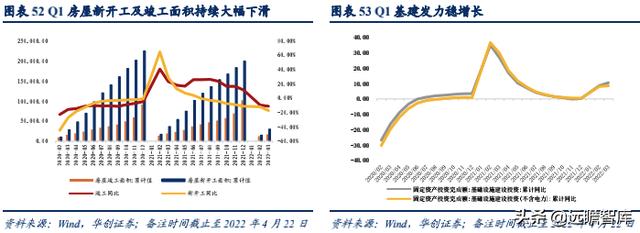

地产大幅下滑拖累铝消费:Q1 国内房屋新开工为 29,837.59 万立方米,同比下滑 17.49%,连续七个月下滑。竣工面积 16929.25 万立方米,同比下滑 11.47%,连续两个月下滑,竣工滞后新开工,新开工不足开始拖累竣工端。

基建发力稳增长:Q1 国内基础设施建设投资完成额同比 10.48%。基础设施建设投资完成额(不含电力)同比 8.5%。地产加基建占国内铝需求近 1/3,基建发力仍无法弥补地产的下滑。

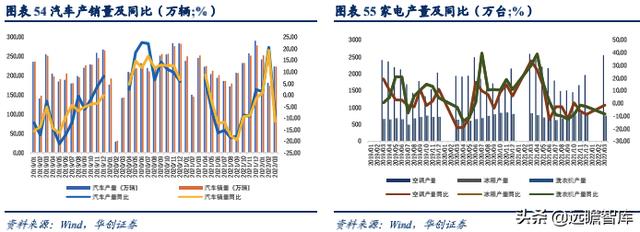

汽车产量增速较慢,家电负增长:1)汽车:为铝第二大需求领域,占需求比重超过 20%。中国 Q1 汽车产量 667.32 万辆,同比增加 4.9%;但汽车销量 650.9 万辆,同比仅增加0.2%。3)家电:3 月空调产量 2552 万台,同比-1.51%;冰箱产量 761 万台,同比-8.45%;洗衣机产量 761 万台,同比-8.45%。

新能源汽车及新能源继续保持高增长:1)新能源汽车:Q1 中国新能源汽车产量合计128.52 万辆,同比增加 141.04%。其中,1 月、2 月和 3 月产量分别为 45.22、36.80 和46.50(万辆),同比分别增加 134%、198%和 115%。2)光伏:Q1 中国光伏电池产量 5,987.10万千瓦时,同比增长 24.3%。

铝库存持续创历史新低,国内外铝价强势。Q1 全球经济复苏带动铝需求增加,国内需求结构性改善也有所增长,但供给内外均收缩,库存继续快速下降。截止至 4 月 28 日,LME 电解铝库存为 57.01 万吨。从 2020 年 4 月份披露电解铝库存数据以来,库存已经达到历史最低点,相对于历史最高点的 549.23 万吨,下降 89.62%。铝价受基本面影响,价格持续大涨,但受宏观影响价格波动加大。

2、未来:碳达峰及指标刚性约束供给,电动车及储能拉动需求增长可期

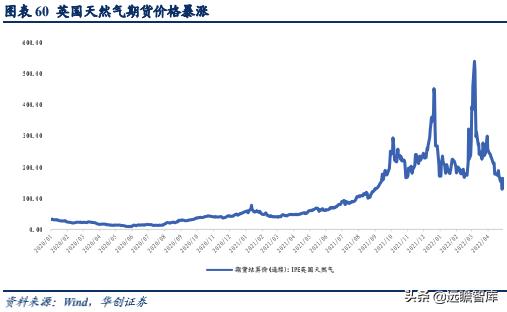

碳达峰大幅推升欧洲等地电解铝成本,未来减产或持续。SMM 统计,西欧电解铝年产能约为 500 万吨,占全球总产能 6%。目前欧洲各大铝冶炼厂因能源问题减产产能已达 84.2万吨左右,占全球电解铝产能的 1.1%。阿拉丁统计,2021 年 10 月以来,欧洲电解铝年产能损失超过 65 万吨。Mysteel 统计,截至目前因电力成本过高导致欧洲电解铝减产的规模已经超过 80 万吨/年。可知减产在 65~85 万吨之间,减产原因为西中欧部分电解铝采用的天然气发电的电力,天然气暴涨导致亏损。我们认为,短期俄乌冲突是暴涨的直接原因。但从深层次看,全球碳达峰,能源成本不断提高,未来天然气价格很难回到过去,欧洲等地高成本电解铝产能将陆续减产并退出。

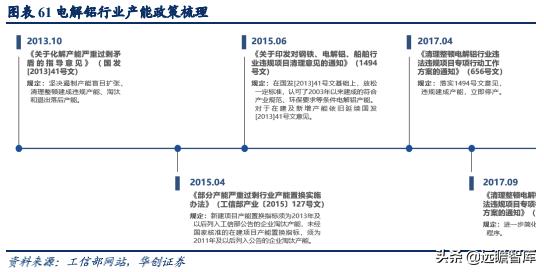

中国 22 年仍有释放空间,但未来增长空间有限。22 年因缺电缓解和双碳政策适度纠偏,电解铝产量持续增加,全年预计产量增加 200 万吨。但长期看,电解铝行业产能天花板限制远期产量增长。2013 年国务院发布指导意见,指明了淘汰过剩产能的方向;2015 年工信部对电解铝行业进行产能统计;2017 年发改委等七部门联合整顿电解铝行业违规产能,并框定了全国约 4500 万吨的合规指标,电解铝行业供给格局基本确立。截止 2022年 4 月,全国建成产能 4624.7 万吨,预计 2023 年电解铝行业产能达到 4500 万吨产能天花板。

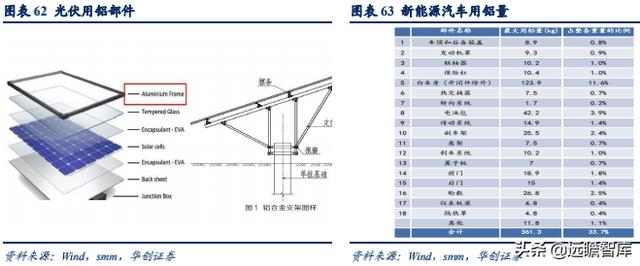

新能源汽车、光伏、储能及特高压高增长将拉动铝需求增长。地产基建等需求增速持续放缓,但新能源对铝需求量大。1)光伏耗铝:主要在边框和支架上。每 GW 光伏新增装机量对应耗铝量大约 0.9~1.1 万吨,全球光伏耗铝量将从当前的 170 万吨提升至 2025 年的 330 万吨,在铝消费中的占比将从 2.6%提升至 4.6%。2)新能源汽车:新增原生铝材应用部件包括电池包、副车架、翼子板、四门两盖等,部分高端全铝车型需要大量汽车板,从最大可用量来看,新能源汽车单车用铝可达 361.3kg,传统燃油车单车用铝量仅为140~160kg。

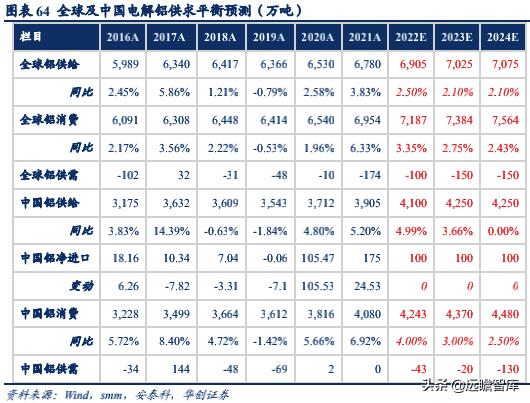

根据目前的市场信息,我们对 2022 年年度策略中的电解铝铝供需平衡表进行修正。我们预计,2022 年,全球产量 6905 万吨,同比增加 2.5%,其中中国增 195 万吨、欧洲减 70万吨;全球需求为 7187 万吨,同比增加 3.35%;全球短缺 100 万吨。2023 年,全球产量7025 万吨,同比增加 2.1%,其中中国增 150 万吨、欧洲减 30 万吨;全球需求 7384 万吨;全球短缺 100 万吨。2024 年,全球产量 7075 万吨,同比增加 2.1%,其中中国不增、其他增 50 万吨;全球需求 7564 万吨;全球短缺 150 万吨。未来三年供需缺口持续放大,铝价稳步上涨可期。

3、投资建议:铝价长期上涨趋势不变,继续推荐电解铝标的

因无法增量普遍缺乏成长性,建议参考铝价进行投资。核心标的:建议关注低估值的神火股份、低成本的天山铝业和高弹性的云铝股份;铝加工建议关注明泰铝业和南山铝业。

五、风险提示

基本金属:全球流动性收紧,全球经济复苏低于预期;贵金属:全球流动性收紧;新能源金属:电动车价格及储能需求不及预期。

请您关注,了解每日最新的行业分析报告。报告属于原作者,我们不做任何投资建议。如有侵权,请私信删除!

精选报告来源:远瞻智库。点击进入:远瞻智库|文库-为三亿人打造的有用知识平台![]()

相关参考

昊鑫特LED灯(有色金属行业深度研究:国内锂资源开发提速,新疆锂矿详细梳理)

(告出品方/作者:安信证券,覃晶晶)1.新疆:四大锂矿成矿带,锂矿资源丰富新疆拥有丰富的锂矿资源。新疆的锂矿资源主要分布在四块区域,西昆仑-喀喇昆仑、阿尔金、阿尔泰山,以及东天山,据SMM及《新疆锂矿资源分布...

(内容来源于:有色金属结构材料,关注查看更多详情)摘要镁锂合金是迄今为止最轻的金属结构材料,具有高的比强度、比刚度,突出的减震性能等优势,在航空航天等领域具有广阔的发展前景。本文概述了镁锂合金的特点及...

(内容来源于:有色金属结构材料,关注查看更多详情)摘要镁锂合金是迄今为止最轻的金属结构材料,具有高的比强度、比刚度,突出的减震性能等优势,在航空航天等领域具有广阔的发展前景。本文概述了镁锂合金的特点及...

...生产经营焊接材料和铸造材料的民营企业。公司高强新型有色金属焊接材料转化基地成立于2016年1月,基地建设秉承产学研结合、自主研发与引进创新相结合的模式,以加快高端有色金属焊接

...生产经营焊接材料和铸造材料的民营企业。公司高强新型有色金属焊接材料转化基地成立于2016年1月,基地建设秉承产学研结合、自主研发与引进创新相结合的模式,以加快高端有色金属焊接

氧化铁电阻率为多少(金属及新材料行业研究:金属资源估值修复,金属新材超跌反转)

(报告出品方/作者:信达证券,娄永刚,黄礼恒)金属资源估值修复,金属新材超跌反转金属资源企业估值修复有望继续金属资源品均是强周期品种,但同时都具备成长性,只是成长的过程比较波折且漫长。因此对于金属资源...

...,为了抢抓节日热点,有不少银行陆续推出了名目繁多的黄金、白银饰品吸引用户的目光;也有银行将外观精美、可供收藏的金条作为主推产品大力宣传,并提供免费刻字等福利。在地缘政治等因素的影响下,避险情绪升温,现...

...行业的人士都知道,电池在完成装配的封口前最怕粉尘、金属异物、水分。今天就谈谈锂电制造过程中的金属异物的管控及预防。金属异物的危害当正极材料中出现金属杂质(MetalImpurity或称可磁化金属颗粒,Fe、Ni、Zn、Cr等单质...

...行业的人士都知道,电池在完成装配的封口前最怕粉尘、金属异物、水分。今天就谈谈锂电制造过程中的金属异物的管控及预防。金属异物的危害当正极材料中出现金属杂质(MetalImpurity或称可磁化金属颗粒,Fe、Ni、Zn、Cr等单质...

广数980手脉没反应(四川锂矿行业:睡狮渐醒,核心锂矿价值有望重估)

...方/分析师:国泰君安证券李鹏飞于嘉懿宁紫微)1.中国锂资源开发为大势所趋1.1.全球锂资源集中分布于南美、澳洲,中国占比不高全球锂资源集中分布于南美、澳洲。据USGS统计,2021年,全球锂资源量接近8000万吨金属量,其中...