文登铝板(券商评级:三大指数低开低走 九股迎腾飞契机)

Posted

篇首语:学而不厌,诲人不倦。本文由小常识网(cha138.com)小编为大家整理,主要介绍了文登铝板(券商评级:三大指数低开低走 九股迎腾飞契机)相关的知识,希望对你有一定的参考价值。

文登铝板(券商评级:三大指数低开低走 九股迎腾飞契机)

上海环境:三季度业绩略低于预期,在手项目充足,期待业绩释放

类别:公司研究机构:安信证券股份有限公司研究员:邵琳琳日期:2018-12-06

三季度扣非后归母净利润同比-17.30%,略低于预期。公司披露2018年三季报,前三季度,公司营业收入、归母净利润、扣非后归母净利润分别为18.35亿元、4.99亿元、3.71亿元,分别同比+4.59%,+5.16%、-7.25%;单就三季度而言,公司营收、归母净利润、扣非后归母净利润分别为6.2亿元、2.19亿元、1.02亿元,分别同比+11.23%、+25.45%、-17.30%。公司三季度业绩略低于预期。

收入端新增项目有限叠加项目拆迁,项目拆迁确认大额处置收益。公司前三季度产能增长有限,收入增长平稳。与2017年同期相比,2018年前三季度,公司洛阳垃圾焚烧项目(1500吨/日)贡献收入,部分抵消了宁波鄞州垃圾填埋项目特许经营权提前终止的影响。据公告,公司前三季度垃圾焚烧上网电量14.47亿度,同比略增8.05%;污水处理量4.79亿吨,同比减少4.47%,预计与公司上海竹园第一污水处理厂提标改造导致产能受限有关。公司三季度非经常性损益1.17亿元,其中,公司成都洛带垃圾焚烧项目拆迁,三季度确认非流动资产处置收益1.52亿元。

盈利能力略有提升,垃圾焚烧电价补贴发放有所减缓。前三季度,公司综合毛利率41%,同比+1.97个百分点;公司管理+研发、财务费用率分别为8.16%和5.55%,分别同比+0.43、+0.52个百分点,同比略有提升;公司净利率31.31%,同比+0.26个百分点。公司前三季度经营活动现金流净额为6.12亿元,同比略增0.39%。中央财政补助资金尚未下拨可再生能源电价补贴,公司期末应收账款7.94亿元,较年初增加40.14%。

市场开拓硕果累累,在手项目充足。公司2018年以来加大市场开拓力度,垃圾焚烧发电领域,公司先后中标宁波奉化项目(1200吨/日)、上海天马项目二期(1500吨/日)、漳州项目二期(750吨/日)、金华项目(3000吨/日)、晋中项目(1200吨/日),新增漳州蒲姜岭扩建项目(750吨/日),签约成都宝林项目(1500吨/日),公司在手垃圾焚烧处理规模达到14200吨/日,为运营项目规模的75%。此外,公司签署《宜宾资源循环利用产业基地建设项目投资合作协议》,协议投资额不低于40亿元,中标松江湿垃圾(530吨/日)和建筑垃圾(1800吨/日)资源化项目,公司市场开拓硕果累累。

拟发行可转债,有望获得资金支持,集团资产存注入预期。公司公告拟发行可转债募集不超过21.7亿元,募资用于天马二期、威海文登、蒙城、成都宝林等垃圾焚烧项目以及松江湿垃圾、建筑垃圾资源化项目,有望为公司发展带来资金支持。公司为上海城投集团旗下唯一环保上市平台,集团资产存注入预期。据公告,上海城投承诺,在获得政策允许、行业主管部门认可及上海环境股东批准的前提下,以及取得相关资产少数股东同意的情况下,将按照符合市场惯例的合理估值水平,在上海环境上市后的3年内,将上海城投目前控制的污水、固废等环境类资产和业务注入上海环境。

投资建议:预计公司2018年-2020年的收EPS分别为0.80元、0.95元、1.18元,对应PE为15.5x、13.0x和10.4x;维持增持-A的投资评级,6个月目标价为14元。

风险提示:项目推进不及预期,政策变化不及预期。

中国中铁:毛利率维持近年高位,杠杆水平进一步降低

类别:公司研究机构:安信证券股份有限公司研究员:王鑫,苏多永日期:2018-12-06

事项:公司发布2018年第三季度报告,前三季度实现营业总收入4957.68亿元,比上年同期增加4.97%;实现归属于上市公司股东的净利润130.45亿元,比上年同期增加18.20%,扣非后同比增加11.19%。其中Q3单季实现营业收入1796.65亿元(同比+4.45%)、实现归属于上市公司股东的净利润34.92亿元(同比+4.93%)。

前三季度保持业绩强劲增速但Q3单季有所减缓,Q4营收或得改善:营收增速方面,公司Q1~Q3营业总收入(以下简称“营收”)实现同比增速+4.97%,较2017年同期增速(+6.30%)降低约1.3个pct,处于近10年间(2009-2018)3季报营收增速约40分位。分季度来看,2018年Q1~Q3分别实现营收同比增速10.12%、1.32%、4.45%,Q1增速较快、Q3较Q2增速有所提高;环比来看,Q3、Q2环比增速分别达到12.96%、7.15%。我们判断公司Q2、Q3的营收增速放缓与年内基建投资增速大幅下滑有直接对应关系,预计Q4或将得到一定程度改善。归母净利润增速方面,公司Q1~Q3归母净利润实现同比增速+18.20%,较2017年同期增速(+19.37%)下降约1.2个pct,处于近10年间(2009-2018)3季报归母净利润增速约50分位。本期公司计提资产及信用减值损失同比增加约4.92亿元(+19.4%),其中Q3单季计提资产及信用减值损失同比增加约3.76亿元(+80.9%)。我们计算公司自2009年以来,其前三季度归母净利润CAGR达到约11.4%。分季度来看,2018年Q1~Q3分别实现归母净利润增速21.92%、24.98%、4.93%,Q3增速下滑或部分与计提减值损失增加相关。

毛利水平达近10年高位,利息支出致财务费用增长较快,经营性现金流出增加:公司三季报综合毛利率达到10.23%,较去年同期提升了0.72个pct,为近10年间(2009-2018)3季报较高毛利率水平(80分位),判断与公司今年以来投资业务带动的基建项目毛利率较高、加强变更索赔管理、提升物资和施工设备集中采购力度等因素相关。期间费用方面,公司前三季度期间费用率为4.27%,如统一口径将研发费用加回计算为5.86%,较去年同期提高了0.64个pct,其中财务费用较上年同期增加约54.97%,主要为利息费用同比增加约36.25%,判断为期内有息负债规模增加所致。净利率及ROE方面,公司三季报销售净利率为2.67%,同比提高了0.31个pct;ROE(加权)为8.56%,同比提高了0.85个pct,净利率与ROE的提升主要为净利润同比增速(19.11%)大幅高于营业总收入增速(4.97%)。现金流方面,前三季度公司经营活动产生的现金流量净额为-326.80亿元,较去年同期大幅增加流出约174.34亿元,判断主要为期内项目施工及土地购置投入资金增加所致。我们判断因Q2~Q3社融增量减少影响部分建设项目融资受阻,或致公司工程垫款相应增加。筹资活动产生的现金流量净额比去年同期增加流入约285.7亿元,主要为补充流动性致短期借款增加较多所致。

货币资金余额减少,合同负债有所增加,杠杆水平进一步走低:货币资金方面,期末公司货币资金余额为998.97亿,较年初减少-304.95亿元,主要为期内经营性及投资性现金净流出增加所致。预收款项和应收账款方面,前三季度公司预收款项及合同负债合计1036.71亿元,较年初增加191亿元(+22.58%),较去年同期增加约27.55%,主要为期内预收工程款及预收售楼款增加所致。前三季度公司应收账款及应收票据为1407.74亿元,较年初略增48.52亿元(+3.57%),主要为期内应收账款余额较年初有所增加。期末长期应收款为395.53亿元,较年初基本持平;长期股权投资为348.38亿元,较年初增加136.72亿元(+64.59%),判断主要为公司开展PPP业务所需股权投资增加。资本结构方面,报告期末公司的资产负债率为78.65%,同比降低了0.53个pct,较6月底基本持平;如考察剔除预收账款及合同负债后的资产负债率,三季度末为67.31%,杠杆水平进一步降低。

新签合同增速放缓,未完合同/收入比4.1,或将受益于铁路建设投资增速恢复:三季报显示,公司1-9月累计新签合同9,513.0亿元,较2017年同期增长5.9%,其中Q1/Q2/Q3新签同比增速分别为21.32%、+5.95%、-6.21%。从业务结构来看,基建业务新签合同7,700.0亿元,同比增长1.6%,其中铁路/公路/市政业务累计新签合同增速分别为-5.9%、-19.8%、12.6%;勘查设计业务新签合同186.1亿元,同比增长3.5%;工程装备业务新签合同267.1亿元,同比增长15.1%;房地产业务新签合同364.3亿元,同比增长50.8%;其他业务新签合同995.5亿元,同比增长32.5%。公司披露三季度基建业务累计新签合同额中包含新签基础设施投资项目(PPP、BOT等)1,000.8亿元,同比下降52.43%,反映出公司追求稳健高质量发展、适度降低了投资项目规模。从地区结构来看,境内业务实现新签合同9,076.5亿元,同比增长7.3%;海外业务实现新签合同436.5亿元,同比减少15.7%。公司披露截至报告期末,公司未完成合同额28,387.3亿元,较2017年末增长10.4%,相当于公司2017年营业总收入的4.1倍。我们认为公司作为国内两大铁路建设巨头之一,后续或将受益于铁路建设投资增速的恢复上行。

投资建议:我们预测公司2018年-2020年的收入增速预测分别为8.5%、9.2%、9.7%,净利润增速分别为16.9%、13.3%、13.8%,实现EPS分别为0.82、0.93、1.06元,维持公司买入-A投资评级。基于当前市场情况调整公司6个月目标价为9.60元,相当于2018年11.7倍的预期市盈率估值。

风险提示:宏观经济大幅波动风险,国内基建投资增速下滑风险,PPP项目执行不达预期风险,海外项目执行不达预期风险,项目回款风险等。

中国国旅:业绩符合预期,广阔增量空间值得期待

类别:公司研究机构:安信证券股份有限公司研究员:杜一帆日期:2018-12-06

业绩简述:2018Q1-3实现营收341亿元/+64.39%,归母净利27.05亿元/+41.79%,归母扣非净利26.93亿元/+42.50%,基本EPS1.3855/+41.78%。2018Q3单季实现营收130亿元/+59.19%,归母净利7.86亿元/+29.34%。

业绩符合预期,三亚海棠湾免税销售额持续快增、上海北京机场店高速增长,驱动收入高速增长。2018Q1-3实现营收341亿元/+64.39%,2018Q3单季实现营收130亿元/+59.19%,主要系表日上上海、三亚海棠湾免税销售额持续快增驱动。①三亚海棠湾销售额持续保持高速增长,2018年1-9月累计销售额约56.29亿元/+29.58%;2018Q3销售额约15.57亿元/+34.80%;主要系进店客流量保持增长(约10%+增速)且进店购买转化率大幅提升(约提升5pct)。②估计日上上海贡献收入71.70亿元,同比增速约为30%以上。③首都机场销售额保持高速增长,估计2018Q1-Q3收入增速达30%以上。

分版块看,三亚海棠湾盈利增速放缓,北京上海持续快增,香港机场亏损收窄。1)三亚海棠湾2018Q1-3净利率较2018H1下降3.9pct至15.1%,Q3单季净利率下滑至4.75%,主要系①新租海棠湾三层产生租金,②特许经营费增加,③提前计提高管奖金等因素影响。2)首都机场经营状况改善、烟酒产品拉升毛利率,2018Q1-3净利率较2018H1提升1.03pct至2.70%。3)香港机场烟酒段呈减亏趋势,2018Q3单季亏损约0.41亿元,亏损收窄,系2018年7月起门店全面开始营业,贡献增量收入。4)日上上海自2018年3月起并表,收入高速增速,估计2018Q1-3增速在30%以上,盈利能力维持稳定,2018Q1-3(不包括2018年1-2月)净利率约5.39%。

三费受事件性因素影响增幅较大,拉低盈利水平。1)一次性高管薪酬增加导致管理费用率提升2.29pct至2.95%,管理费用率未来有望恢复到正常水平、并随规模提升呈下降趋势;2)报告期内产生汇兑损失导致财务费用率提升0.65pct至0.14%,主要系人民币贬值导致;3)销售费用率大幅提升12.65pct至24.04%,主要系①特许经营费增幅较大,②并表日上上海,③香港机场烟酒段负担较高扣点所致,从单季数据来看,2018Q3单季销售费用率已呈回落趋势,较2018Q2单季有较大降幅,主要系香港机场烟酒段于2018年7月起全面展开营业,收入同比提升。

仍有较大增量空间值得期待。1)2018年10月22日晚,公司发布公告称拟以股权交换及注入方式控股海免公司51%股份,市占率进一步提高;按2017年海免业绩算,并购有望增厚中国国旅18年业绩约1.3%;预计中国国旅收购海免公司后,取代原供货商DFS供货,有望大幅提升海免公司盈利能力(提升10-15pct),贡献更多增量业绩。2)海南省免税限额提升确定性仍较高,额度有望提升至3万元及以上,或可在12月底前落地。3)上海市内免税店已完成工商备案,表明中国国旅市内免税业务获得重要进展,相关政策有望加速落地、北京市内免税店落地进程或将同步提速,市内店落地将带来可观增量业绩;4)“进三争一”目标明确,中国免税走向世界,有望增强向上游议价能力,提升集团整体毛利率水平。

投资建议:三亚海棠湾受一次性费用影响,净利率环比降低;但中国国旅仍有广阔增量空间值得期待。下调2018-2020年净利至36.90/46.80/54.39亿元,对应EPS为1.89/2.40/2.79;给予买入-A评级,目标价67.20元,对应2019年28xPE。

风险提示:宏观经济增速明显下行风险;免税政策红利低于预期;机场免税店业绩改善速度低于预期。

伊利股份:营收和费率双回归,常态增长可期

类别:公司研究机构:安信证券股份有限公司研究员:苏铖日期:2018-12-06

事件:公司披露2018年三季报。2018年1-9月公司实现营业收入608.46亿元,同比增长16.73%,实现归属上市公司股东净利润50.48亿元,同比增长2.24%;其中Q3营业收入212.58亿元,同比增长12.92%,较Q2略放缓约0.9个百分点;Q3归属上市公司股东净利润16.02亿元,同比增长1.83%,与Q2负增长相比转正。

Q3基本符合预期,营收和费率双收敛,但销售费用率较上年同期相比仍高,使得净利润率同比仍是下降。上半年营收增长18.88%,主要系Q1营收大幅增长24.56%贡献,Q2-Q3增速基本在12%-15%这一相对正常区间,快于同期行业增速(以液体奶为例,行业整体增速在6%-10%之间)。与营收增速环比回落相一致,Q2高企的销售费用率明显回落,Q3销售费用率24.15%,较Q2的28.10%回落3.95个百分点。但由于今年市场竞争激烈,Q3销售费用同比增长24.01%,继续高于收入增速,Q3销售费用率同比仍提升2.21个百分点。

Q3管理费用率下降是净利润增长主要贡献,但预计全年降幅会收窄。Q3管理费用率3.49%,同比下降了2.67个百分点,是净利润增长的主要贡献(见正文图),但由于上半年管理费用率同比仍是增加,Q3管理费用同比下降主要是基数原因,全年预计降幅会收窄。

联动看毛利率和销售费用率,竞争烈度较高,公司仍然领先。2017年以来公司毛利率和销售费用率同向变动明显,即毛利率降,费用率降,反映了成本压力加大(包括白糖、纸类包材),则市场恶性投入力度降,2018年Q1毛利率和销售费用率同向上升,Q3毛利率下降(同比)和费用率降(环比),仍是同向。三季度公司各项业务仍表现较佳,同行业增速比较,份额仍然稳固。Q3公司液奶增速水平继续高出行业整体以及主要竞争对手,渠道调研显示,公司代表性产品如安慕希、金典、婴幼儿奶粉销售额继续分别保持30%以上,15%以上、20%左右的增速。

投资建议:我们认为未来公司和行业将逐步回归常态增长,龙头营收增速回归10%上下,同时竞争将缓步改善,盈利增速回归匹配水平。我们预计公司2018-2019年的每股收益分别为1.02元、1.21亿元,给予6个月目标价29.20元,维持买入-A投资评级,目标价相当于2019年24倍的动态市盈率。

风险提示:食品安全风险,可能存在竞争激烈销售不及预期风险。

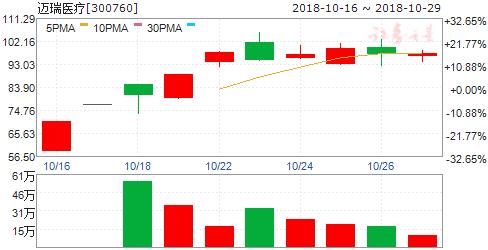

迈瑞医疗:与光明区政府签订战略合作框架

类别:公司研究机构:国金证券股份有限公司研究员:袁维,李敬雷日期:2018-12-06

事件

公司与深圳市光明区政府就公司总部及制造基地项目于2018年12月5日签订了《战略合作框架协议》。

经营分析

根据公告框架协议内容,公司将在光明区投资建设迈瑞总部大厦、研发中心及生产基地。光明区政府将在2019年6月底前为其供应占地面积约7.5万平方米的生产用地和约2万平方米研发总部用地。公司应将注册地址变更至光明区,并将其在深圳注册的生产经营性企业注册地址均设在光明区。 公司目前注册地设在深圳市南山区,同时在光明区建有生产基地位于深圳的生产基地于2017年4月通过FDA的检查,并于2018年初通过认证机构SGS的ISO14001(环境管理体系)和OHSAS18001(职业健康安全管理体系)的认证审核,公司2018年登陆创业板募投项目中也编列有“光明生产基地扩建项目”。

公司如能实现此次战略合作,有望享受当地政府优质便捷服务及可能的相关优惠政策,优化、扩充产能,丰富产品结构,加强技术研发能力,以较为理想的成本进一步夯实提升公司研发和制造能力,巩固国内医疗器械龙头领先优势。

盈利调整和投资建议

我们看好公司作为国内医疗器械龙头的综合领先优势,考虑公司募集资金影响,我们预计公司2018-2020年EPS分别为3.14、3.84、4.72元,同比增长47%、22%、23%。 给予“增持”评级。

风险提示

目前已经签订框架协议仅为战略性约定,合作尚存在不确定性;汇率波动风险;渠道库存风险;期间费用率上升;商誉风险;未决诉讼风险;贸易 摩擦升级对海外业务造成影响;国内市场降收费、降价影响公司产品毛利率;应收账款和存货周转放慢风险。

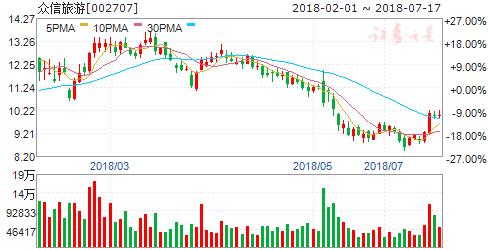

众信旅游:单季业绩受事件性因素影响,零售业务拓展顺利盈利能力大幅提升

业绩简述:2018Q1-3实现营收93.90亿元/+1.80%,归母净利2.09亿元/+15.03%,归母扣非净利1.86亿元/+3.80%,EPS0.246;2018Q3单季36.08亿元/-13.65%,归母净利7054万元/-18.25%,归母扣非净利6961万元/-18.45%;非经常损益主要系处置MedClub股权取得(投资收益2194万元);预计2018全年归母净利约为1.86-2.79亿元,同比增幅-20%-+20%。

单季收入受事件性因素影响下行,不构成长期趋势。2018Q1-3营收93.90亿元/+1.80%,2018Q3单季36.08亿元/-13.65%,主要系普吉岛沉船事件与维姆航空合作包机业务取消影响。①根据CEIC,2018Q3赴泰国旅游人次7月同比降低1%,8月同比大幅降低12%,主要系2018年7月5日发生的普吉岛沉船事件持续发酵影响,2018Q3单季公司泰国游收入受客流人次减少影响,收入出现负增长;考虑到行业竞争激烈,泰国业务利润端或更大承压。②众信旅游与俄罗斯维姆航空公司与2017年4月起开展包机合作,拓展俄罗斯市场,但维姆航空于2017年9月末宣布破产,俄罗斯业务收入对2017Q2-Q3产生较大贡献;2018Q3公司未重启俄罗斯包机航线,导致俄罗斯收入同比大幅降低。

毛利率保持提升,零售业务产品升级效果显著,集中采购优势逐步显现。2018Q1-3毛利率约10.90%/+0.78pct,2018Q3单季毛利率约10.56%/+0.71pct。2018Q3泰国出境游人次下滑,行业竞争加剧,我们推测会对公司批发业务造成较大影响、盈利能力或将大幅降低;但公司2018Q3单季毛利率保持提升趋势,可能系公司零售业务做出了较大贡献:2018年公司加速门店扩张,零售业务增速较快占比持续提升,且2018年零售业务产品升级、盈利能力大幅提升。此外,公司收购竹园国旅后,集中采购优势逐步显现;10月24日晚公告称,公司发行股份收购竹园国旅剩余30%股份获得证监会批准,我们预计有望于11月实现并表,收购完成后将全资控股竹园国旅,有利于公司加强对竹园国旅控制力,进一步整合业务、优化供给及销售渠道,有望进一步提升毛利率水平。

2018Q1-3三费费用率整体提升1.03pct,主要系销售费用率较大提升;净利率水平同比提升。销售费用率6.28%/+0.96pct,主要系①泰国业务下滑行业竞争激烈导致产生较多销售费用以及②公司渠道扩张力度加强、零售门店增多;管理费用率1.14%/-0.19pct(2017Q3计提较高管理费用),较2016Q3同增0.18pct;财务费用率0.38%/+0.26pct,主要为公司本期计提的银行借款、可转债等利息支出增长所致。受益于毛利率提升与非经常性损益增厚,公司净利率为2.21%,上升0.25pct。

零售业务拓展顺利有望带动毛利率持续提升,深入布局目的地资源提升产业链掌控力。①公司发行股份收购竹园国旅剩余30%股份获得证监会批准,有望强化渠道控制力、增厚公司业绩。②加速展店提升零售业务占比、零售端产品升级有望带动毛利率大幅提升。③公司将继续深入布局目的地资源,坚持全产业链布局,在欧洲、日本、美国、东南亚等出境游热点地区,积极收购上下游资源并成立落地服务公司,通过目的地一体化战略提升对资源的掌控能力,使公司服务能力和产品质量的稳定性不断增强。

投资建议:2018年第三季度单季业绩受泰国沉船事件、俄罗斯包机业务取消等事件性因素影响,业绩增速低于预期,但不构成长期趋势。下调公司2018-2020年盈利预测为2.53/2.95/3.58亿元,考虑增发摊薄股本,对应EPS为0.30/0.33/0.40,给与买入-A评级,目标价7.50元,对应2018年25xPE。

风险提示:突发事件(自然灾害、战争、流行病、政治)影响出境游客流量,人民币大幅贬值降低出境游需求,整合不及预期。

国电南瑞:股权激励终落地,业绩长虹始开启

类别:公司研究机构:国金证券股份有限公司研究员:姚遥日期:2018-12-06

事件

公司发布2018年限制性股票激励计划草案,拟计划向不超过1000名核心骨干员工授予限制性股票3970万股,占总股本0.87%,限制性股票价格为9.08元/股。

点评

本次股权激励通过双百行动进行,在股东大会审核通过之后需要经过国资委正式文件审核通过。双百行动自今年8月中旬正式启动以来,被认为是从“少量试点单位”到“大规模行动”的一个标志。本次南瑞股权激励进展速度之快也预示着未来国企改革速度可能加快,在实际的改革行动中积累经验。

解锁时间和考核业绩:公司整体分为授予后的2年限售期和4年解锁限售期,首次解锁期以及整体业绩考核跨度明细较长,可以深度激发员工进取潜力,保障公司业绩持续增长。限售解锁期业绩考核到2022年,每一期的解锁条件均是截止上年的扣非归母净利润复合增长11%,但我们认为该业绩解锁指标应会显著低于实际可达业绩,更好地正如公司此前重大资产重组核算的被并购公司业绩较低一样(2018及2017年均为22亿,几乎没有增长) 计算股权激励费用的影响:我们预测2018-2020年公司归母净利润将达到39.9/46.7/58.9亿元,本次股权激励费用为经常性费用,2019-2020年分摊占到当年归母净利润比例为2.5%、2%。我们预计三年经营业绩最低复合增长应达到15%,则2019-2020年分摊约占当年归母净利润比例约为2.7%、2.3%,即考虑最低业绩增长情况下,公司2018-2020年业绩复合增长至少要达到接近17%。

未来展望:1)根据国资委相关规定,股权激励总体的规模不能超过总股本的10%,首次一般不超过1%,意味着后续仍有机会继续扩大激励规模。2)双百行动具体方向为混合所有制改革、法人治理结构、市场化经营机制、激励机制以及历史遗留问题实现突破等。所以我们认为双百行动的具体措施是一揽子的,本次推行股权激励仅仅是一块,未来在继续加深股权多元化、管理机制创新化、绩效市场化、子公司员工持股等仍会有较多措施。

盈利预测与投资建议

我们预测2018-2020年对应净利润分别为39.9亿、46.7亿、58.9亿,本次股权激励将极大提升公司上下干劲,保障业绩持续增长。鉴于公司市场化程度进一步增强,给予买入评级,目标价25.4元,对应2019年25x。

风险提示

电网自动化投资不达预期;12月6日和4月11日有两笔定向增发解禁

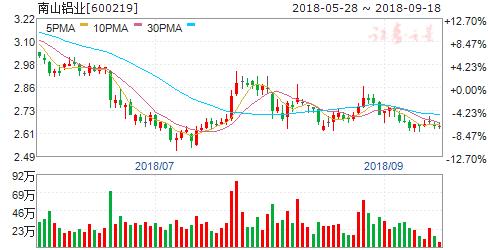

南山铝业:业绩稳健增长,高端铝材放量可期

类别:公司研究机构:安信证券股份有限公司研究员:齐丁,黄孚日期:2018-12-06

2018年前三季度业绩同比、环比均保持稳健增长。10月30日,公司发布2018年三季报,前三季度营业收入149.79亿元,同比增长25.04%,归母净利润13.96亿,同比增长5.67%;2018年Q3单季营业收入53.01亿元,同比增长19.80%,环比增长3.68%,归母净利润5.75亿元,同比增长-0.81%,环比增长9.83%。

Q3氧化铝价格同比上涨,铝价同比下跌,公司销量增长保障Q3业绩。2018年Q3国内氧化铝平均价格3,121元/吨,同比上涨10.99%;电解铝平均价格14,360元/吨,同比下降6.55%,公司在上游成本上涨,下游售价下跌的双重挤压下,依然保持净利润同比持平的稳定业绩,主要归因于一是公司铝全产业链的布局,各环节产能匹配,生产成本较低;二是前端原料氧化铝通过长单与海外供应商锁定价格,受国内价格波动影响较小;三是公司新上产能的逐步释放,单季来看,铝加工产品产销量较上年同期增长约10万吨,有效抵御价格下降带来的业绩下行风险。

布局印尼氧化铝项目,提高资源保障能力。公司近期发布公告配售股份,计划募资不超过50亿元用于投资印尼宾坦南山工业园100万吨氧化铝项目,利用印尼丰富的铝土矿及煤炭资源生产氧化铝,能够实现低成本的氧化铝产能扩张,一方面增强公司的盈利能力,另一方面有望进一步提高公司氧化铝资源自给率到166%,加强公司抗风险能力。

深入航空和汽车制造领域,高端铝材产能逐步释放。公司不断布局下游高端铝深加工领域,产品品类齐全,结构完善,以航空和汽车用铝材为核心发展方向,取得了较大先发优势。根据公司公告披露,一是公司是国内首家可以批量、稳定生产航空板的企业,目前已经与波音、空客及中商飞等国内外知名航空企业合作。二是公司是国内首家批量供应乘用车四门两盖铝板的生产商,已实现批量供货,并成为德国宝马和上汽通用的合格供应商。三是公司铝箔产品已经批量供应全球最大电动车电池制造商宁德时代,精密模锻件也与英国罗罗和法国赛峰集团签署供货合同。我们认为,未来随着公司20万吨超大规格高性能特种铝合金、4万吨高精度铝箔、1.4万吨大型精密模锻件项目产能逐步放量,业绩有望快速释放。

投资建议:给予“增持-A”投资评级,6个月目标价3.2元。未来三年,公司业绩增长主要来自公司建成产能的逐步释放,有望为公司业绩带来较大提升,我们预计2018-2019年公司归母净利润进入加速期,分别为18.47亿、21.21亿和24.44亿,同比增速分别为14.6%、14.8%和15.2%。同时考虑到公司中长期处于业绩兑现的阶段,并具有较高的行业壁垒,涉足的市场均处于快速发展时期,我们给予公司2018年16xPE,6个月目标价3.2元。

风险提示:1)公司高端铝板、铝箔和锻件项目产能释放不及预期;2)下游产业对铝材需求不及预期;3)铝材产品价格下跌。

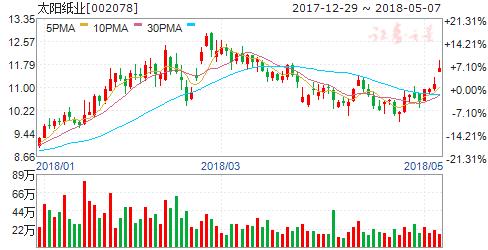

太阳纸业:Q3业绩增速有所放缓,量增对冲纸价压力

类别:公司研究机构:安信证券股份有限公司研究员:周文波,雷慧华,骆恺骐日期:2018-12-06

太阳纸业18年三季报:公司营业收入161亿元,同比增长17.5%;归母净利润18亿元,同比增长31.1%,扣非后增长30.7%。单三季度收入56.4亿元,同比增长12.5%;归母净利润5.7亿元,同比增长14.8%,扣非后增长15.6%。

量增价减,三季度增速有所放缓:前三季度公司营业收入增长17.5%,归母净利润增长31.1%,业绩符合预期。单三季度收入增长12.5%,归母净利润增长14.8%,虽然有新产能增量贡献,但因价格下跌,Q3单季增速仍有所放缓。纸价方面:公司主要产品铜版纸、胶版纸、箱板纸价格三季度价格有所下滑:其中铜版、胶版纸三季度均价分别约6750、6950元/吨,价格环比分别下滑6.2%、6.6%,已下跌至17年同期水平;箱板纸三季度均价约为5030元/吨,环比下滑约5%,较去年同期小幅下滑2%,尤其是9月份,同比下滑约20%。据公司公告,三季度新产能贡献:老挝30万吨化学浆项目6月份投产;邹城80万吨包装纸项目第一条纸机7月份投产;第二条纸机8月份进入试产阶段(目前已经达产)。公司浆纸产能18年底预计达602万吨,单三季度销量约90万吨。粗略测算单三季度公司吨净利约560元/吨,较17年同期基本一致,较Q2下滑约100元/吨。

投资建议:我们调整公司盈利预测,预计18-20年公司净利润为24.1亿元、26.5亿元、30亿元,分别增长19.1%、10.1%、13.2%,动态估值约6.4xPE,维持“买入-A”评级。

风险提示:废纸政策执行力度,造纸行业产能扩张

相关参考

开润股份:2B、2C两翼齐飞,新模式龙头中报符合预期类别:公司研究机构:东吴证券股份有限公司研究员:马莉,陈腾曦,林骥川日期:2018-08-28事件:公司公布中报,18Q1/Q2/H1收入4.2/4.5/8.7亿元,同增88.2%/64.9%/75.3%;归母净利3453/4918/8371万元,...

托巴水电站大坝中标单位(券商评级:三大指数调整 九股迎来掘金良机)

中国国旅:建设海口国际免税城,免税扩容、业态丰富类别:公司研究机构:东吴证券股份有限公司研究员:汤军日期:2019-07-18项目体量大,聚集丰富业态。根据公告,项目占地面积32.4万平米,计容总建筑面积为69.3万平米,其中商业用...

江淮瑞风三元催化堵了的表现(午评:A股低开高走三大指数集体涨超1%,半导体板块爆发,券商股大涨)

金融界11月15日消息经历了两个交易日的冲高回落,今日A股小幅低开,开盘后市场震荡上行,三大指数涨幅相继扩大至1%,创业板指后来居上一度涨1.8%,午前市场小幅回落。截止午间收盘,沪指涨1.27%,报3122.58点,深成指涨1...

栖霞万向排烟罩(A股收评:创业板指跌逾4% 超4100只个股下跌)

指数全天低开低走,创业板跌超4%,宁德时代(300750)跌超7%。锂电池、数字货币、半导体、地产等多板块下挫;农业股午后拉升领涨,物流、社区团购、预制菜逆势走高。截至收盘,上证指数跌2.61%,深证成指跌3.67%,创业板指...

...幅度大一些,银行横盘震荡,保险上涨,支撑指数,,从三大金融板块指数看,没走完,上证指数没出现见顶信号。创指,高开低走,盘中最大跌幅超1.5%,量能稳定在1300亿,暂时在10日线上方运行,下方强支撑点位在2060附近,...

汕头租车网价目表(暑期自驾游高开低走广东省内汕潮揭租车订单同比增122%)

2022年暑期自驾游市场略高于2021年水平,整体高开低走,由于散点疫情原因,8月的暑期市场稍有回落。但在近期出台的一系列相关助企纾困、消费刺激、疫情精准防控等政策的支撑下,暑期自驾游市场火热度仍处于较高水平,部...

智能家居专卖(智能家居年度盘点:Matter高开低走,品牌各走各路)

2023年了,不知道大家用上智能家居了吗?作为一个从IFTTT时代开始接触智能家居的“老油条”,在我看来大众用户对智能家居的接受程度还有待提升。但对智能家居相关品牌或者智能家居背后的资本市场来说,刚刚过去的2022年...

有没有广州租车开到汕头还的(暑期自驾游高开低走广东省内汕潮揭租车订单同比增122%)

2022年暑期自驾游市场略高于2021年水平,整体高开低走,由于散点疫情原因,8月的暑期市场稍有回落。但在近期出台的一系列相关助企纾困、消费刺激、疫情精准防控等政策的支撑下,暑期自驾游市场火热度仍处于较高水平,部...

无菌包装材料(高开低走中国内资控股第一大无菌包装供应商新巨丰上市首日大涨逾7%)

9月2日,山东新巨丰科技包装股份有限公司正式在深交所创业板挂牌上市,公司股票简称为“新巨丰”,股票代码为“301296”。公司人民币普通股股份总数为420,000,000股,其中59,153,432股股票自上市之日起开始上市交易,发行价格...

...收高2.63%,站上7000元/吨关口。跌幅方面,纸浆主力合约低开低走,最终收跌1.93%;纯碱主力合约临近尾盘跌幅扩大,收跌1.73%。原油相关品种飙升铁合金换月提速价格回升隔夜国际油价大涨带动下,国内原油及相关的燃料油、低...