恩耐和ipg哪个好(激光切割运控系统龙头,柏楚电子:纵横延伸构新驱动力)

Posted

篇首语:精神的浩瀚,想象的活跃,心灵的勤奋,就是天才。本文由小常识网(cha138.com)小编为大家整理,主要介绍了恩耐和ipg哪个好(激光切割运控系统龙头,柏楚电子:纵横延伸构新驱动力)相关的知识,希望对你有一定的参考价值。

恩耐和ipg哪个好(激光切割运控系统龙头,柏楚电子:纵横延伸构新驱动力)

(报告作者:国海证券分析师 姚健)

公司为国内运控系统龙头企业。公司核心业务为激光切割运控系统的研发、生产、销售,主营产品为随动控制系统(主要应用于中低功率领域)、板卡控制系统(主要应用于中低功率,少部分应用于高功率领域)、总线控制系统(应用于高功率领域);同时,公司纵向横向延伸智能切割头、智能焊接机器人及控制系统等业务。

1、公司概况:激光切割运控系统龙头企业,盈利能力保持高位

1.1、技术起家,激光切割运控系统龙头企业

技术起家,激光切割运控系统龙头企业。

柏楚电子成立于2007年,由唐晔、代田田、卢琳、万章、谢淼无畏创始人出资成立,初始创始人均毕业于上海交通大学,成立之初主营三维点胶控制系统、全自动滴塑控制系统的研发、生产和销售;2012年开始公司逐步进入激光行业;2015年以后公司不再从事点胶及滴塑业务,专注激光切割运控系统业务;2019年 8 月,公司于科创板上市。

当前,公司已成为国内激光切割运动控制系统领域的龙头企业。

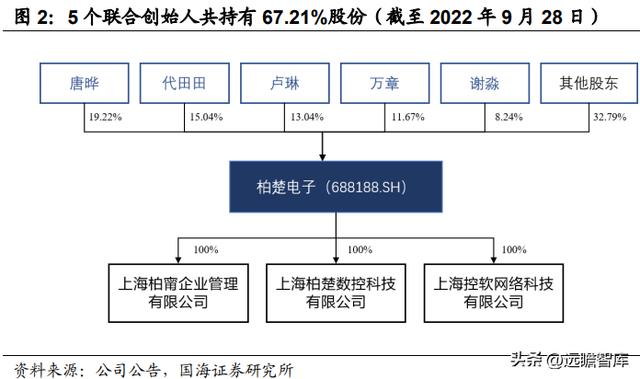

实控人为创始人团队,股权结构稳定。

公司实控人即为创始人团队,5 个联合创始人唐晔、代田田、卢琳、万章、谢淼共持有 67.21%的股份,股权结构稳定;下属公司中,柏楚数控科技主营激光自动化产品相关软件集成研发和销售,控软网络科技负责 MES 系统、云服务软件研发和销售,下属公司分工明确。

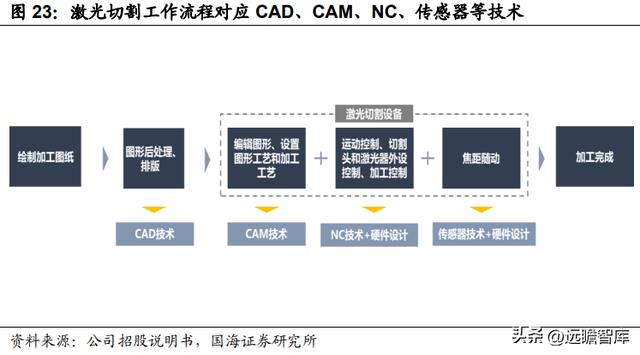

创始团队技术经验深厚,分工明确。公司创始人团队成员均毕业于上海交通大学,均有超过 10 年的相关经验。管理方面,唐晔担任董事长兼总经理,代田田担任副总经理,万章担任公司监事会主席;研发方面,代田田、卢琳、万章、谢淼四位创始人每人均负责 CAD、CAM、NC、传感器、硬件设计五大方向中两项目,分工明确,核心团队稳定。

1.2、业绩长期高速增长,盈利能力保持高位

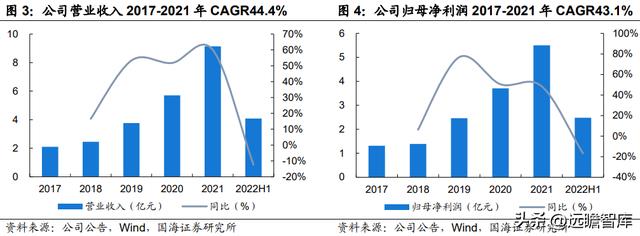

业绩长期高速增长,制造业承压、疫情反复导致短期增速下滑。2021年公司营业收入 9.13 亿元,同比增长 60%,2017-2021年 CAGR 达到 44.4%;2021年归母净利润 5.5 亿元,同比增长 48.5%,2017-2021年 CAGR 达到 43.1%,长期来看,公司业绩持续高速增长。

2022H1 公司营业收入 4.09 亿元,同比下降 12.4%,归母净利润 2.48 亿元,同比下降 16.8%,增速下滑主要源于,1)上半年制造业整体承压背景下,激光切割需求较弱;2)多地疫情反复,影响下游客户开工、公司产品交付。

盈利能力长期保持高位,研发资源投入较大。2021 年公司综合毛利率、归母净利率分别为 80.3%、60.2%,2022H1 综合毛利率、归母净利率分别为 79%、60.6%,综合毛利率长期保持 75%以上,归母净利率长期保持 55%以上,盈利能力长期保持高位;从费用率来看,公司期间费用率基本维持在 13%-28%之间,其中研发费用率维持在 9.5%以上,研发资源投入较大。

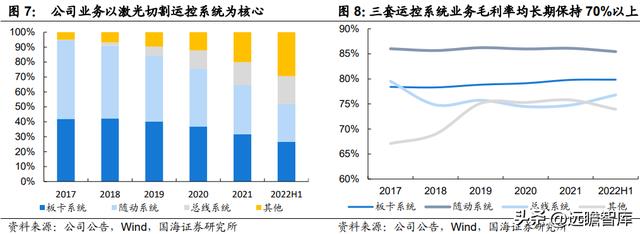

激光切割运控系统为核心,各业务保持高毛利率水平。

公司核心业务为激光切割运控系统的研发、生产、销售,主营产品为随动控制系统(主要应用于中低功率领域)、板卡控制系统(主要应用于中低功率,少部分应用于高功率领域)、总线控制系统(应用于高功率领域);同时,公司纵向横向延伸智能切割头、智能焊接机器人及控制系统等业务。从收入结构来看,2021 年板卡系统、随动系统、总线系统、其他业务收入占比分别为 31.7%、32.8%、15.4%、20.1%,2022H1 收入占比分别为 26.6%、25.4%、18.7%、29.4%。

运控系统收入总占比长期在 70%以上,占据主导地位;主打高功率应用的总线系统收入占比从 2018 年的 2.2% 提升至 2022H1 的 18.7%,于高功率领域持续发力;其他业务占比从 2018 年的 6.9%提升至 2022H1 的 29.4%,延伸业务逐步放量。

从业务毛利率水平来看,三套系统毛利率均长期保持在 70%以上,其他业务毛利率保持 65%以上,各业务均保持高毛利率水平。

2、激光切割运控系统:“小而精”的格局最优环节,受益激光器降价需求持续快增

2.1、激光为快速成长的优质赛道,切割为激光应用最主要领域

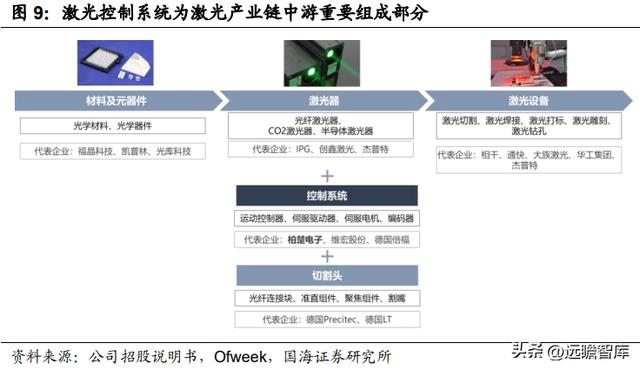

激光应用广泛,控制系统扮演激光设备“大脑”的角色。从激光产业链来看,主要可分为上游材料及元器件、中游激光器、下游激光设备,激光广泛应用于切割、焊接、打标、雕刻、钻孔等多个领域。激光设备控制系统位居中游,为激光设备的重要部件,在激光工作过程中扮演“大脑”角色。

激光为快速成长的优质赛道,切割为激光应用最主要领域。

根据中国科学院武汉文献情报中心发布的《2022 中国激光产业发展报告》数据,中国激光加工设备市场销售收入从 2013 年的 195 亿元增长至 2021 年的 821 亿元,2013-2021 年 CAGR 为 19.7%,为快速成长的优质赛道。

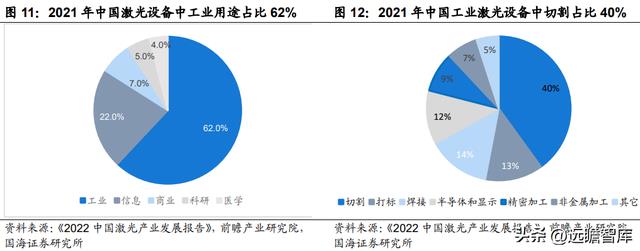

从应用领域来看,2021 年中国激光 设备市场中工业用途的市场份额占比达到 62%,在激光设备应用当中占据主导。而从工业激光设备的终端市场来看,切割、焊接/钎焊、打标为其主要应用场景,2021 年中国工业激光设备中,切割占据工业激光市场份额的 40%,为激光的最主要的应用领域。

2.2、激光切割规模增长迅速,技术、加工成本优势促进渗透持续提升

激光切割规模增长迅速,渗透率持续快速提升。

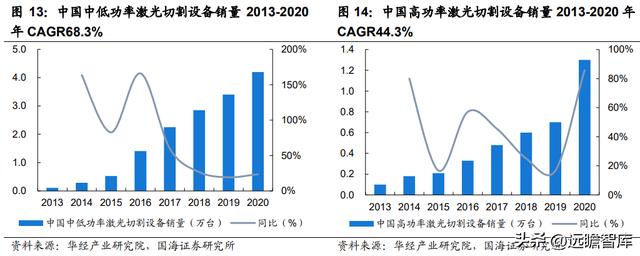

从激光切割的规模来看,根据华经产业研究院数据,中国中低功率激光切割设备销量从 2013 年的 0.11 万台增长至 2020 年的 4.2 万台,2013-2020 年 CAGR68.3%;中国高功率激光切割设备销量从 2013 年的 0.1 万台增长至 2020 年的 1.3 万台,2013-2020 年 CAGR44.3%,激光切割设备规模增长迅速。

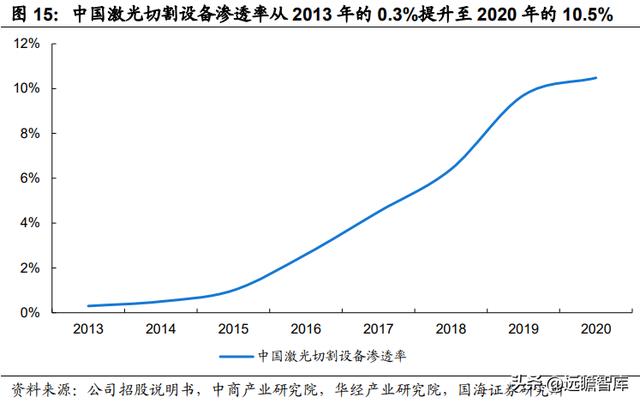

中国激光切割设备渗透率从 2013 年的 0.3%提升至 2020 年的 10.5%,受益于对传统金属切削的替代,渗透率持续快速提升;而从绝对值来看,10.5%的渗透率仍有较大的提升空间。

技术、成本优势促进替代,激光切割渗透率提升存有效支撑。

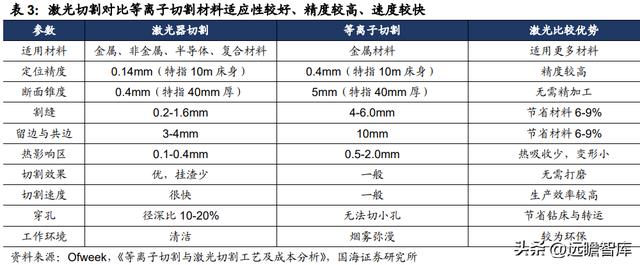

从技术应用来看,激光切割对比传统等离子切割存在较为明显的优势,1)适用金属、非金属、半导体等多种材料,材料适应性较好;2)具备更高的精度,节省材料且挂渣、变形等问题较少,后期二次加工步骤较少;3)切割速度较快;4)无烟雾等副产品,较为环保。

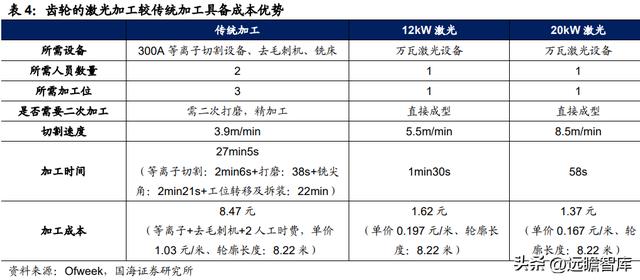

此外,以创鑫激光对齿轮加工的对比测试为例,加工齿轮(直径 500mm 齿轮,厚度 12mm,碳钢材质,尖角 R1mm,42 个尖角),12kW 激光相比传统加工速度可提升 41%;从加工成本来看,传统齿轮加工需要 2 名工人,并配合去毛刺机、铣床操作,而高功率激光设备仅需 1 名工人,无需其他设备配合;折算至每个齿轮的成本来看,传统加工、12kW 激光加工成本分别为 8.47 元、1.62 元,成本降低约 80.9%。技术、成本两方面的优势有望促进激光切割设备对传统设备的替代,激光切割渗透率的进一步提升存在有效支撑。

2.3、激光设备格局分散、议价力较弱,激光器为设备成本大头

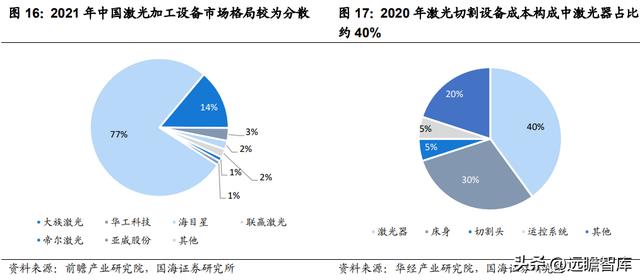

激光设备格局分散、议价力较弱,激光器为设备成本大头。根据前瞻产业研究院披露,从激光设备的市场格局来看,2021 年占据最大份额的大族激光市占率仅有 14%,CR3 仅为 19%,CR5 仅为 22%,市场较为分散,因此激光设备针对上游的议价能力较弱。

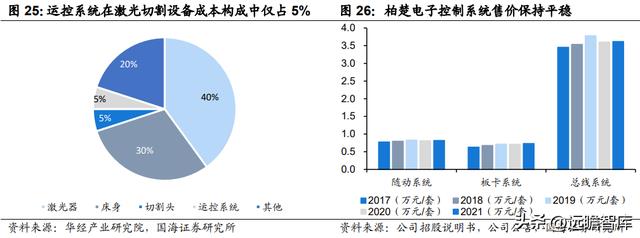

而从激光切割设备的成本构成来看,激光器、运控系统、切割头为其中最重要的三大部件,其中激光器成本占比达到 40%,为设备成本大头,对激光设备价格的影响较大;运控系统、切割头分别占激光设备成本的5%,成本比重较小,价格变动对设备价格的弹性较小。

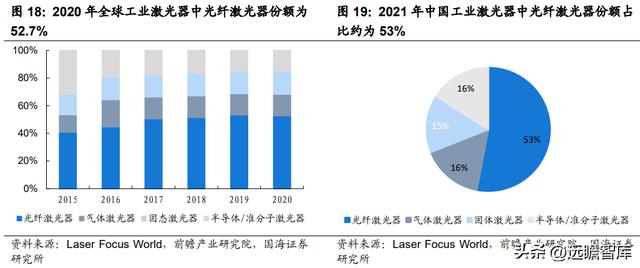

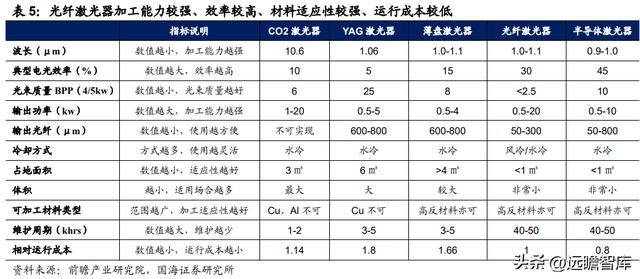

2.4、国产化、价格战导致激光器降价,推动下游激光设备降价、销量提升

光纤激光器为工业主流光源。根据 Laser Focus World 发布的数据,2020 年光纤激光器在全球激光器市场份额占比约为 52.7%;根据 Laser Focus World 发布的数据,2021 年中国工业激光器市场中,光纤激光器份额占比为 53%;整体来看,光纤激光器已成为主要的激光器类型。对比其他激光器类型来看,光纤激光器加工能力较强、效率较高、材料适应性较强、运行成本较低,为工业领域的主流光源。

价格战、国产化替代两方面因素引导激光器降价。

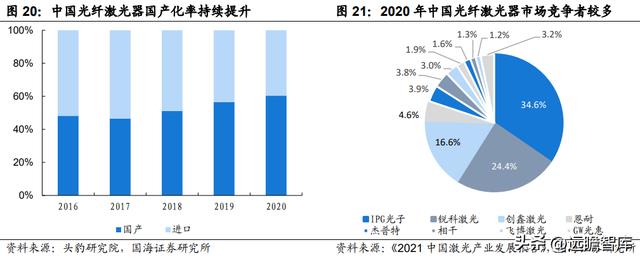

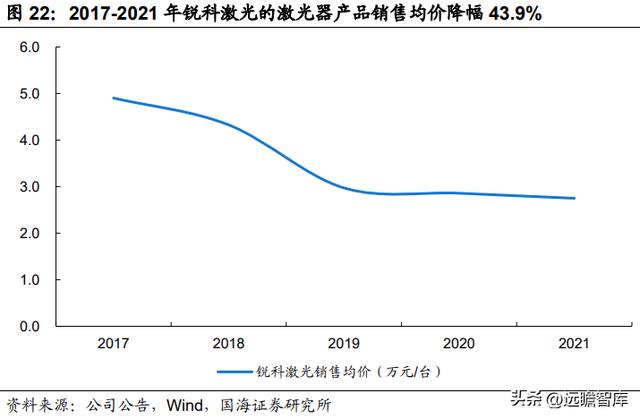

从光纤激光器的格局来看,2020 年中国光纤激光器市场中,IPG、锐科激光、创鑫激光占据份额前三位置,CR3 约为 75.6%,前三厂商份额差距不明显,并未出现“一家独大”的情况,同时市场中存在较多如杰普特、恩耐等占据一定份额的二线厂商,市场竞争较多,存在较为激烈的价格战,导致激光器价格持续下降,以激光器龙头锐科激光为例,其产品销售均价从 2017 年的 4.90 万元/台下降至 2021 年的 2.75 万元/台,降幅达到 43.9%。

此外,从国产化的角度而言,中国激光器国产化比率从 2016 年的 48.2%提升至 2020 年的 60.5%,国产化替代持续推进,也推动激光器降价。

激光器降价推动下游设备降价、销量提升。

如前所述,激光器作为激光加工设备价值量的大头(价值量占比 40%),其价格变动对激光加工设备成本降低、经济性增强的推动作用较为明显。伴随国产化、价格战带动激光器降价,其较高的价值量占比助推下游激光设备成本降低,设备经济性增强,进而将推动设备降价、刺激设备销量提升。

我们针对激光器降价带来的激光设备降价影响进行测算:

1)假设中功率激光器、高功率激光器2025年远期国产化率 95%、80%,对2021-2025年的激光器国产化率进行推算;

2)根据国产、非国产均价数据得到国产、非国产的价格比率作为单价系数(假设中功率国产:非国产价格为 0.73:1.00;高功率国产:非国产价格为 0.70:1.00);

3)用“激光器单价系数”来测算激光器的单价变化,“激光器单价系数=(国产占比*国产单价系数+非国产占比*非国产单价系数)”;

4)以单价系数计算激光器单价增速;以锐科激光产品单价2018-2021CAGR10.92%作为中功率产品降速(中功率销量占比较高),结合中低功率激光器单价增速推算价格战影响下的增速变化贡献;结合国产化率的时间节点假设价格战增速影响(中低功率先快后慢,高功率从无到快),并由此得到激光器未来单价增速;

5)考虑到激光器价值量占比约 40%,假设其他部件单价由于规模化效应每年单价同比-2%,以激光设备价格增速=0.4*(1+激光器单价增速)+0.6*0.98 得到激光设备价格增速,并由此推算得到未来激光设备的价格增速及降价幅度(上游激光器减价影响下)。

根据计算结果,2025年中功率、高功率激光设备相对 2020 年的降价幅度分别为 14.4%、12.9%,激光设备价格仍有较大的降价空间。

2.5、运控系统“小而精”,为激光产业链格局最优环节

激光切割运控系统为设备“大脑”,主导智能化运作。

激光切割的流程包括:1)使用软件绘制加工图纸;2)对加工图纸中的图形进行后处理、排版;3)编辑图形并用代码设置工艺;4)设备根据代码执行切割;5)通过传感器识别工作状态,并进行反馈调整。在此过程中,运动控制系统作为设备的“大脑”,通过系统组件及 CAD、CAM、NC、传感器等方面技术的配合,推进切割设备的精准运作,是设备不可缺少的重要部分。

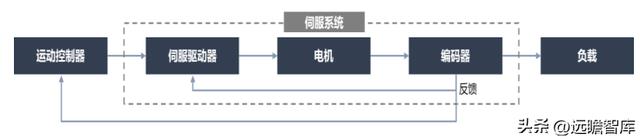

在运动控制系统工作中,运动控制器下达指令后,由伺服驱动器驱动电机运转,后由编码器实时反馈至运动控制器,并调整切割组件的位置、速度等参数,运控系统为设备智能化工作的关键。

图 24:运动控制系统工作原理

运控系统“小而精”,价格较为平稳。

如前所述,激光切割设备的成本构成中,激光器在其中占比约 40%,为设备的价值量大头,而运控系统在其中占比仅为 5%,对设备整体价格影响较小,价格弹性较低,而针对下游设备的议价能力较强,结合其“大脑”的重要地位,可视为“小而精”的部件组成。

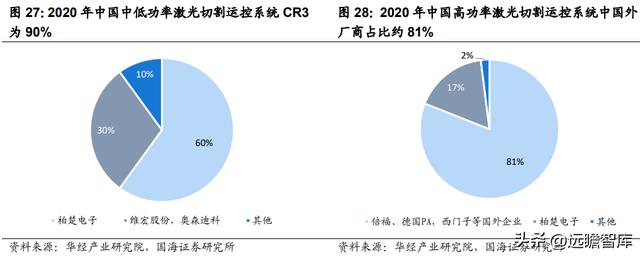

因此,运控系统价格较为平稳,以柏楚电子产品来看,2017-2021年随动系统、板卡系统、总线系统的价格波动较小,保持平稳。

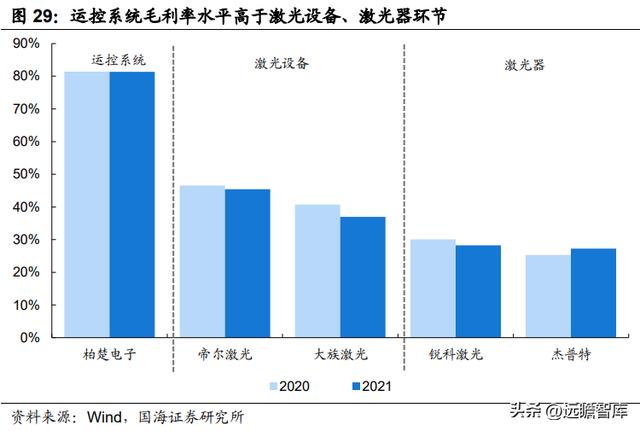

中低功率CR3约90%,份额高度集中头部,无价格战。

从激光切割运控系统的格局来看,2020 年中国中低功率激光切割控制系统的市场份额中柏楚电子占比达到 60%,于中低功率领域占据主导;维宏股份、奥森迪科占比约 30%,CR3 占比约 90%,份额高度集中于头部,无较多同类竞争对手带来的价格战,格局较好。

高功率外企占主导,柏楚为国内厂商龙头,其他厂商短期份额提升可能性较小。

高功率激光切割系统格局方面,2020年中国高功率运控系统市场份额中倍福、PA、西门子等外企占比达到81%,占据主导,份额变化较小;柏楚电子占比17%,为该领域国内厂商的龙头;高功率领域技术壁垒较高,替代难度较高,国内其他厂商竞争者短期份额提升的可能性较小。

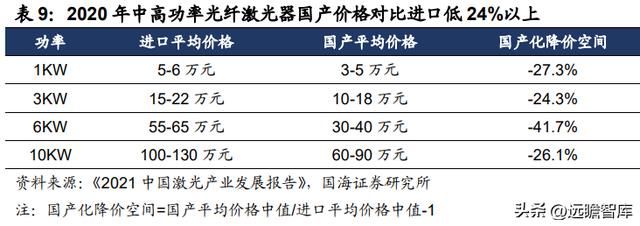

运控系统为激光切割产业链毛利率水平最高环节。

从激光产业链的毛利率水平来看,柏楚电子运控系统业务毛利率在 80%左右;对比之下,激光设备领域龙头大族激光、帝尔激光业务毛利率在 40%左右,激光器领域龙头锐科激光、杰普特业务毛利率在 30%左右;整体来看,运控系统为激光切割产业链中毛利率水平最高的环节。

2.6、产化拉动激光器降价,中高功率运控系统受益国产替代

高功率设备成本、效率、效果较优,需求提升驱动力较强。

根据 Ofweek 数据,从不同功率的激光设备加工成本来看,12KW 激光设备切割成本较 6KW 设备降低 50%以上。

加工效率方面,12KW 激光切割速度高于 6KW 激光切割 87%- 493%。在切割不锈钢 16mm、20mm 的对比中,12KW 激光切割对比 6KW 成品挂渣较少;于切割碳钢 16mm、20mm 对比中,12KW 能切出平滑亮面,且锥度较小。

高功率设备加工成本、效率、效果均较大幅度优于较低功率设备,需求提升具备较强驱动力。

中高功率激光器国产化率较低,具备较大降价机遇。

从国产化率来看,根据《2021 中国激光产业发展报告》数据,2019 年当前低功率激光器国产化率已达到 99%;低功率激光器国产化已较为完善。对比之下,2019 年中、高功率激光器国产化率仅为 56.7%、55.6%,中高功率激光器国产化率提升空间较大。

基于 2020 年数据计算,中高功率光纤激光器国产产品价格对比进口产品降价幅度在 24%以上,伴随国产化率提升,降本空间仍大;激光器降价将有助于降低下游激光设备成本,并进而刺激激光切割设备、运控系统的需求提升。

2.7、预计2025年激光切割运控系统市场规模38亿元, 较2022年提升空间约94.1%

我们对激光切割运控系统市场规模进行测算:

1)结合前文预测的激光切割设备单价增速节奏,假设2022-2025年中低功率设备销量增速 为16%/13%/10%/10%,高功率设备销量增速为60%/50%/40%/30%,对未来中低功率和高功率激光切割设备销量进行推算;

2)考虑到运控系统相对激光器和激光设备格局较好,运控系统降价速度应低于激光器和激光设备,假设 2021-2025 年中低功率运控系统价格增速为-1%/-1%/-0.5%/0%/0%,2021-2025 年高功率运控系统价格增速为-7%/-6%/-5%/-4%/-3%,以此推算未来中低功率、高功率激光切割设备单价,并以此推算市场规模。

根据结果,2025 年中低功率、高功率运控系统市场规模分别为 11.99 亿元、26.01 亿元,激光切割运控系统总市场规模为 38 亿元,对比 2022 年提升空间约 94.1%。

3、公司竞争优势:中低、高功率系统双向发力,纵横延伸构建新驱动

3.1、中低功率领域占据主导地位,定价能力较强

中低功率市占率基本保持 60%以上,占据龙头地位。从公司在中低功率运控系统领域的占有率情况来看,2016-2018 年公司于中低功率激光切割运控系统市占率分别为 60.6%、63.6%、55.6%。

根据公司招股说明书披露,由于公司随动系统和板卡系统(除 FSCUT1000 已集成随动功能)主要系成套销售,公司以“中低功率激光切割运动控制系统销量=(随动系统销量+板卡系统销量- FSCUT1000 销量)/2+FSCUT1000 销量”,则根据 2016-2018 年数据反推 FSCUT1000销量,并假设其销量增速缓慢下降(假设2019、2020年增速100%、50%),测算得到 FS1000 于 2019、2020 年销量约为 1632、2448 套,则 2019、2020 年公司中低功率激光切割运控系统销量约为 2.14、2.96 万套,市占率约为 62.9%、70.4%。综合来看,公司于中低功率领域市占率基本保持在 60%以上,已占据龙头地位。

定价能力对比同业较强,降价压力较小。

公司于中低功率市场的主导地位使其定价能力较强,降价压力较小;结合同业对比,根据招股书来看,基于 2018 年的价格,公司 1.57 万元/套的价格较奥森迪科、维宏股份的 1 万元/套、0.8 万元/套的价格具备较为明显的优势。

3.2、高功率领域具备全覆盖、性价比优势,已进入快速放量阶段

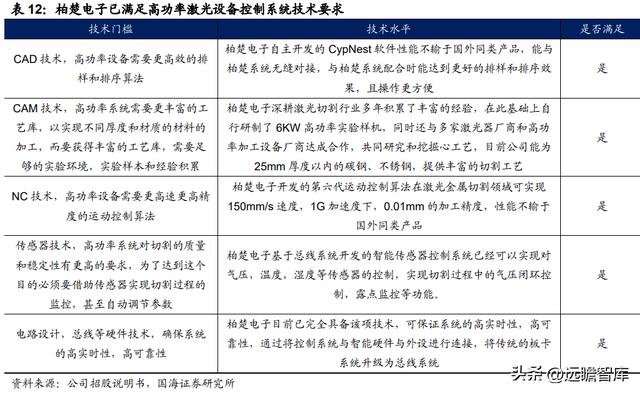

高功率领域已于全流程达到技术要求,产品对比外厂性价比较高。

从公司技术来看,由于长期深耕于运控系统,公司于 CAD、CAM、NC、传感器、电路技术等方面的技术水平已满足高功率设备技术要求,且是国内厂商中仅有的达到全流程覆盖的公司,国内其他厂商与之竞争的机遇较小。

国内高功率激光切割控制系统领域由国际厂商占据主导地位,在技术已具备的情况下,依托国内较低的原材料价格、较低的人工成本,有望通过较高性价比获取更高的市场份额(柏楚电子高功率系统价格 3-5 万元,较倍福、PA 等公司具备价格优势)。

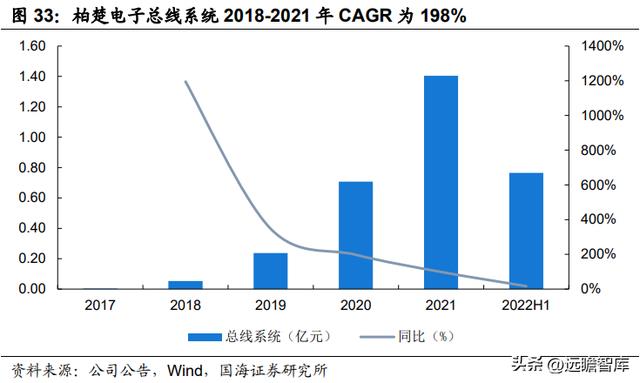

总线业务进入放量阶段,预计市场份额进一步提升。

从高功率领域的总线系统业务情况来看,总线业务收入从 2018 年的 531 万元增长至 2021 年的 1.4 亿元,增加 25.5 倍,对应 CAGR198%,已进入快速放量阶段,预计未来高功率领域市场份额进一步提升。

3.3、纵向延伸智能切割头业务,覆盖三大部件中格局较好的两类

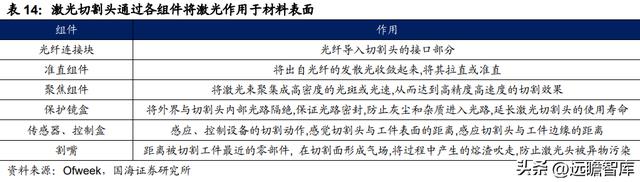

纵向延伸至智能切割头业务。公司 2021 年定增招股书中提出,纵向延伸业务至智能切割头领域,切割头为激光切割设备重要组件,与运控系统结合实现高精度加工,为“激光器+运控系统+切割头”三大部分之一,约占激光设备价值量的 5%。

切割头为将激光光束引入工作台的配件,工作流程为:激光器产生激光,通过外光路传输,在切割头内聚焦以后,作用于材料表面,将材料部分气化,以实现切割。

国外厂商优势明显,国产替代潜力待挖掘。从切割头的格局来看,国外厂商优势明显,德国 LT、德国 Precitec 等为主要参与者,当前国内厂商主要位于中低功率市场,多个功率段的国产替代潜力亟待挖掘。延伸完成后,公司将覆盖激光设备三大部件中格局较好的运控系统、切割头,产业链地位进一步增强,产品溢价能力提升。

我们对智能切割头的市场规模进行测算:

1)考虑到智能切割头以高功率激光切割领域为主,假设 1 台高功率激光切割设备配 1 台切割头,以此推算切割头需求量规模。

2)假设 2020-2025 年智能切割头渗透率为 20%/24%/28%/32%/36%/40%,以此推算未来每年智能切割头新增需求量,考虑到智能切割头使用寿命在 2 年左右,且存量数量未知,以“当年更换需求量=(去年新增需求量+前年新增需求量)/2”计算智能切割头更换需求量。

3)参考柏楚电子、万顺兴切割头价格,假设 2020 年智能切割头价格为 5 万元/台,参考前文激光器增速(切割头格局略好于激光器),假设 2021-2025 年智能切割头单价增速为-5.0%/-4.0%/-4.0%/-3.0%/-3.0%,以此推算未来智能切割头价格及对应市场规模。

根据推算结果,2025 年智能切割头市场规模将达到 24.79 亿元,对比 2022 年提升空间约 2.94 倍。

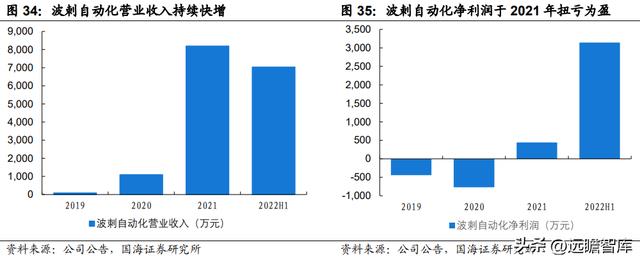

波刺自动化规模逐渐放量,已实现扭亏为盈。

公司于 2018 年 10 月参股成立波刺自动化,进行智能切割头产品的研发,同年 11 月收购股权至总股权占比 86%,实现控制。

波刺自动化 2021Q3 实现智能切割头销量 1111 台,达到 2020 年销量的 5 倍,规模逐渐放量;2022H1 实现营业收入 7029.22 万元,实现净利润 3145.69 万元,于 2021 年实现扭亏为盈。

计划扩产覆盖全功率段,产品具备较高性价比。

根据增发招股书,公司计划扩产六类激光智能切割头,覆盖 3KW-15KW 全部功率段;以公司主流产品 BLT641 对比 Precitec 及万顺兴产品来看,公司在较高功率段的产品技术水准不输于国外产品,且 5-6 万元的价格具备较高的性价比。

3.4、横向延伸智能焊接机器人业务,已具备可迁移技术基石

横向延伸智能焊接机器人业务,下游钢构焊接市场持续扩容。2021年定增招股书中披露,公司将横向拓展业务至智能焊接机器人领域,应用下游主要为钢结构焊接。

据前瞻产业研究院统计,中国焊接机器人市场规模从2016年的82亿元增长至2019年的131 亿元,2016-2019年CAGR16.9%;中国焊接机器人销量从2016年的2.26万台增长至2021年的4.16万台,2016-2021年CAGR12.98%,焊接机器人市场为快速成长赛道。

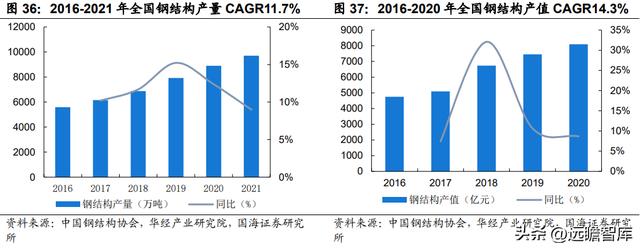

而从下游来看,全国钢结构产值从 2016 年的 4747 亿元增长至 2020 年的 8100 亿元,2016-2020 年 CAGR14.3%;全国钢结构产量从 2016 年的 5585 万吨增长至 2021 年的 9700 万吨,2016-2021 年 CAGR11.7%,下游钢结构需求市场持续扩容。

高度契合钢构焊接非标件属性,填补焊工供给缺口。

当前标准件焊接领域已较为成熟,而钢结构作为非标准产品,难以通过标准化批量加工。对比传统的示教焊接机器人,智能焊接机器人可通过离线编程设定,通过智能识别完成灵活、非标准件的加工,于非标件的钢结构焊接领域拓展前景较好。

根据人社部披露,焊工在 2022Q2 全国招聘大于求职“最缺工”100 职业排行中位列 15 位,人员供给较为稀缺,厂商转而使用智能焊接机器人的机遇较大,智能机器人使用可有效填补焊工供给缺口。

我们对钢构智能焊接机器人市场规模进行测算:

1)考虑到钢构为快速增长行业,维持较高增速,假设2022-2025年产量增速为 8.8%/8.6%/8.3%/8%,以此推算钢结构产量;

2)根据招股书,焊工人均年焊接产量 400 吨,假设2022-2025年单个机器人可取代焊工工位为3.1/3.2/3.3/3.4个(技术进步提升效率),并假设2020-2025年智能焊接机器人渗透率为 10%/12%/15%/18%/21%/25%,推算智能焊接机器人需求量,假设单价增速为-2.5%(仅靠技术进步降价,几乎无价格战),进一步得到智能焊接机器人单价及市场规模。

根据推算结果,2025年钢构智能焊接机器人市场规模为 60.79 亿元,对比2022年提升空间约 78.9%。

底层技术可迁移,研发基石已具备。

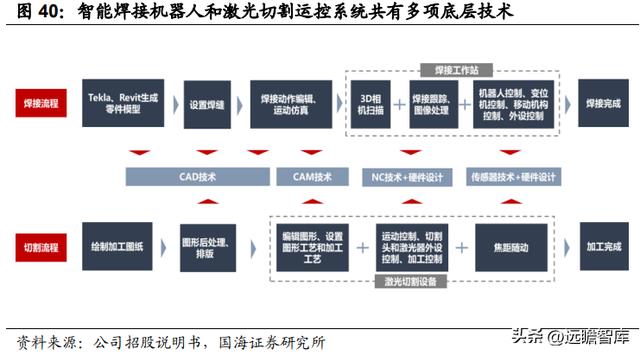

从智能焊接机器人与激光切割设备的流程及对应技术来看,公司已有的 CAD、CAM、NC、传感器、硬件设计技术为两种设备共有的底层技术,存在较大的迁移机会,智能焊接机器人的研发可借力已有技术的东风。

目前,公司已研制出焊缝跟踪传感器软硬件原型,能够初步识别焊缝,并研制出机器人离线编程软件 demo,产品已初具雏形。

意向购买协议已签署,规划产能约3000套。

公司已经与江苏宏宇重工、江苏八方钢构、中建钢构江苏公司签署意向购买协议,拟采购智能焊接机器人及相关配套系统配件,分别不低于 50 套、20 套、5 套,采购金额约 1750 万元、700 万元、175 万元。从公司规划的智能焊接离线编程软件、智能焊接控制系统等必备不减的产能来看,规划整体产能约 3000 套。

4、盈利预测和估值

1)公司核心产品激光器切割控制系统长期受益激光切割渗透率提升,而激光器环节以锐科、创新激光为代表的厂商随着供应链成熟、价格竞争带来行业销量有望带动激光切割渗透率提速;

2)在中低功率市场(随动以及板卡系统产品),公司市场占有率维持在 60%以上,下游应用场景较为成熟,预计随着疫情影响减弱,增速逐步回暖,预计销售收入2022-2024年增速为-23%、20%、15%;高功率市场(总线系统)2018年开始放量,目前市占率约 17%;国产替代空间较大,行业高功率化趋势明显,疫情影响减弱后有望恢复快增,预计销售收入2022-2024年增速18%、40%、30%,保持较高增速;

3)其他收入中,考虑到智能切割头、套料软件等产品持续放量,预计2022-2024年增速在50%-70%之间。

4)预计公司2022-2024年营业收入为9.32、12.76、16.77 亿元,同比增速为1.98%、36.95%、31.42%,2022-2024年归母净利润为5.72、7.69、10.00 亿元,同比增速为4.04%、34.29%、30.12%,对应2022-2024年 PE 分别为57.62、 42.91、32.97。

考虑到激光切割渗透率提升空间较大,高功率系统国产化持续推进,公司作为行业龙头有望充分受益,同时智能切割头等新业务逐步放量,业绩有望加速增长。

报告属于原作者,本文不作任何投资建议。

精选报告来源【远瞻智库】,下报告点击:远瞻智库-为三亿人打造的有用知识平台|报告下载|战略报告|管理报告|行业报告|精选报告|论文参考资料|远瞻智库

相关参考