异植物醇(基础化工行业2023年上半年投资策略:冬去春来,复苏可期)

Posted

篇首语:别裁伪体亲风雅,转益多师是汝师。本文由小常识网(cha138.com)小编为大家整理,主要介绍了异植物醇(基础化工行业2023年上半年投资策略:冬去春来,复苏可期)相关的知识,希望对你有一定的参考价值。

异植物醇(基础化工行业2023年上半年投资策略:冬去春来,复苏可期)

(报告出品方/作者:东莞证券,卢立亭)

1.回顾:需求疲软影响板块三季度业绩

三季度成本端支撑减弱,需求疲软,板块业绩环比下行。受美联储大幅加息的影响, 国际原油价格三季度明显下行。2022Q3,WTI 原油期货结算价的均值环比下跌 15.60%, 布伦特原油期货均价环比下跌 12.75%。原油价格的下行使得化工品成本端支撑减弱,化 工品价格整体呈下降趋势。截至三季度末,中国化工产品价格指数(CCPI)报 5146 点, 相比二季度末下跌 10.08%。同时,三季度国内疫情反复,房地产行业继续下行,化工整 体需求较为疲软,基础化工板块三季度业绩环比明显下降。

根据万得的统计数据,2022Q3 中信基础化工板块实现营业收入 6243.68 亿元(同比 +10.87%,环比-8.75%),归母净利润 536.49 亿元(同比-18.56%,环比-37.82%)。盈 利能力方面,Q3 毛利率是 19.73%(同比-4.54pcts,环比-3.65pcts),净利率是 9.22% (同比-1.98pcts,环比-4.18pcts)。细分板块来看,Q3 营收同环比均实现增长的细分 板块有锂电化学品、涤纶、轮胎、改性塑料、民爆用品,然而归母净利润同环比实现增 长的只有锂电化学品板块。毛利率同环比均有提升的细分板块只有钾肥、橡胶制品。净 利率同比提升较多的细分板块有钾肥、涤纶、民爆用品、食品及饲料添加剂、其他塑料 制品、氟化工、涂料油墨颜料等,但所有细分板块净利率环比均出现下滑。

二级市场表现方面,截至 2022 年 11 月 18 日,中信基础化工行业年初以来下跌 19.03%,跑赢沪深 300 指数 4.02 个百分点,在中信 30 个行业中排名第 21。具体到子板 块方面,年初以来涨幅前五的板块依次是无机盐(+12.53%)、氟化工(+5.36%)、农 药(+0.83%)、食品及饲料添加剂(-0.65%)、聚氨酯(-2.23%)。 近期市场逐步走出前期底部,主要是国内疫情防控优化措施、房地产金融支持政策 出台,国内经济存逐步修复预期,同时市场预期美联储加息力度将趋缓,市场前期面临 的内外部压力缓解。具体到基础化工行业,展望明年上半年可关注以下细分板块:房地 产行业存在边际改善预期,利好聚氨酯板块;欧洲能源危机发酵,关注欧洲产能占比高 的维生素品种;下游兼具农化刚需特点和新能源成长性的磷化工产业链;盈利能力逐步 修复的轮胎板块。

2.房地产市场存边际改善预期:关注聚氨酯板块

今年以来我国房地产行业表现持续低迷,1-10 月份,我国商品房销售面积是 11.12 亿平方米,同比下降 22.30%;商品房销售额是 10.88 万亿元,同比下降 26.10%;房屋新开工面积是 10.37 亿平方米,同比下降 37.80%;房屋竣工面积是 4.66 亿平方米,同 比下降 18.70%,房地产开发投资完成额是 11.39 万亿元,同比下降 8.80%;房地产开发 资金来源共 12.55 万亿元,同比下降 24.70%。房地产市场的下行对宏观经济增长形成压 力。

为实现房地产市场平稳健康发展,近期有关部门相继发布相关政策。9 月 29 日,央 行、银保监会发布《关于阶段性调整差别化住房信贷政策的通知》,提出对于 2022 年 6-8 月份新建商品住宅销售价格环比、同比均连续下降的城市,在 2022 年底前,可阶段 性放宽首套住房商业性个人住房贷款利率下限;9 月 30 日,央行自 10 月 1 日起下调首 套个人住房公积金贷款利率 0.15 个百分点,5 年以下(含 5 年)和 5 年以上利率分别调 整为 2.6%和 3.1%;同日,财政部、税务总局发布《关于支持居民换购住房有关个人所 得税政策的公告》,明确在 2022 年 10 月 1 日至 2023 年 12 月 31 日期间,对出售自有 住房并在现住房出售后 1 年内在市场重新购买住房的纳税人,对其出售现住房已缴纳的 个人所得税予以退税。

11 月 11 日,中国人民银行、银保监会发布《关于做好当前金融支持房地产市场平稳健康发展工作的通知》,出台十六条措施支持房地产市场平稳健康发展,包括(1) 稳定房地产开发贷款投放;(2)支持个人住房贷款合理需求;(3)稳定建筑企业信贷 投放;(4)支持开发贷款、信托贷款等存量融资合理展期;(5)保持债券融资基本稳 定;(6)保持信托等资管产品融资稳定;(7)支持开发性政策性银行提供“保交楼” 专项借款;(8)鼓励金融机构提供配套融资支持;(9)做好房地产项目并购金融支持; (10)积极探索市场化支持方式;(11)鼓励依法自主协商延期还本付息;(12)切实 保护延期贷款的个人征信权益;(13)延长房地产贷款集中度管理政策过渡期安排;(14) 阶段性优化房地产项目并购融资政策;(15)优化租房租赁信贷服务;(16)拓宽租房 租赁市场多元化融资渠道。

我们认为,随着国家层面维护房地产市场平稳健康发展政策的出台,房地产需求有 望逐步修复,从而利好聚氨酯需求回暖。

2.1、MDI

MDI 主要包括纯 MDI 和聚合 MDI, 纯 MDI 主要应用于各类聚氨酯弹性体的制造,多 用于生产热塑性聚氨酯弹性体、氨纶、PU 革浆料、鞋用胶黏剂,也用于微孔弹性体材料 (鞋底、实心轮胎、自结皮泡沫、汽车保险杠、内饰件等)、浇注型聚氨酯弹性体等的 制造;聚合 MDI 是生产聚氨酯硬泡、半硬泡的原料,其产成品广泛应用于冰箱、保温材 料、汽车饰件等行业。

MDI 生产工艺复杂,属于化工行业中进入壁垒最高的产品之一。MDI 作为制备聚氨 酯材料的主要原料,其生产过程涉及到光气化、硝化、加氢等危险反应,且反应过程控 制和产品分离难度都很大;同时,由于 MDI 等异氰酸酯类产品是反应活性极强的产品, 易与水分发生反应,且其凝固点较低,因此对整个生产过程管控提出了很高的要求,技术壁垒极高。

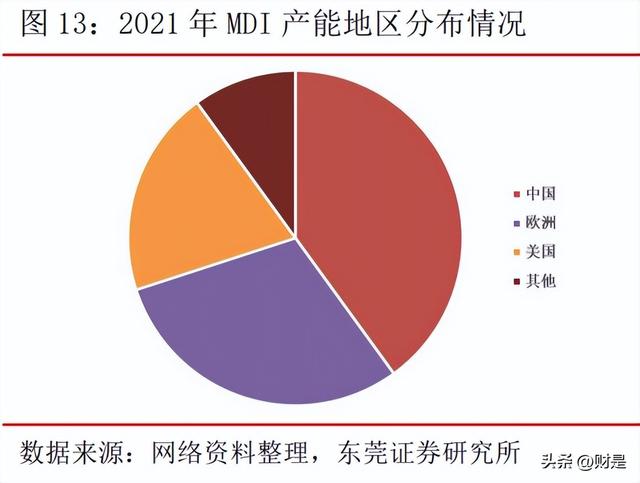

MDI 行业竞争格局稳定,未来新增产能主要来自国内。2021 年全球 MDI 产能约 1000 万吨,其中国内产能占比约 40%;欧洲产能占比约 30%;美国产能占比约 20%。企业层面 来看,全球 MDI 产能主要集中在 8 家企业手中,CR5 达到 91%,行业集中度高,竞争格 局较为稳定。其中,万华化学是全球最大的 MDI 生产企业,2021 年具有年产 265 万吨 MDI 的能力,全球产能占比约 25%。万华化学在建的福建基地年产 40 万吨 MDI 项目预计 将于今年年底投产,将进一步巩固其在 MDI 领域的龙头地位。2023-2024 年,MDI 的国 内新增产能集中在万华化学、新疆和山巨力,海外方面是锦湖三井。其中,万华宁波 MDI 技改扩能项目有望于 2023 年完成,将增加 60 万吨 MDI 产能;新疆和山巨力新建年产 40 万吨 MDI 项目有望于 2023 年投产;锦湖三井 2024 年有望新增约 20 万吨 MDI 产能。

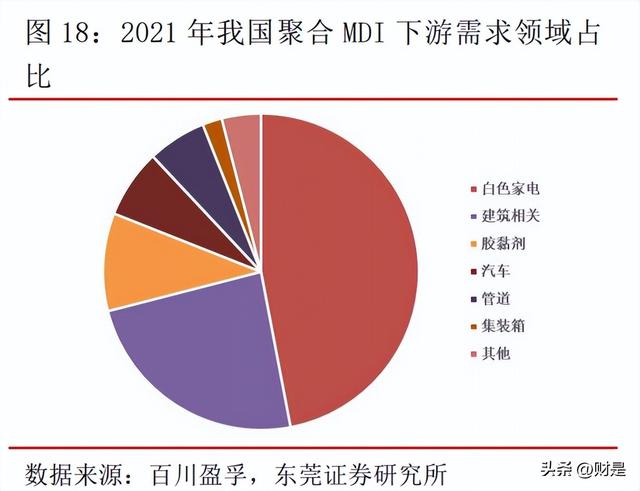

近年来国内 MDI 表观需求量实现较快增长。根据百川盈孚的数据,2017-2021 年, 我国 MDI 的产量从 193.01 万吨上升至 285.22 万吨,年均复合增速约 10.26%;国内表观 消费量从 157.77 万吨上升至 208.21 万吨,年均复合增速是 7.18%。下游应用领域方面, 纯 MDI 下游主要包括 TPU、鞋底原液、氨纶和浆料,消费占比分别是 23.76%、21.53%、 21.2%和 20.51%;聚合 MDI 方面下游应用领域主要有白色家电、建筑、胶黏剂、汽车、 管道等,消费占比分别是 47%、24%、10%、7%、6%。

建筑保温材料是聚合 MDI 的重要应用领域。近年来,我国建筑节能力度不断加大, 房屋建筑环保和节能指标不断提高,从而有望拉动聚合 MDI 需求。 早在 2012 年,我国住房和城乡建设部发布《“十二五”建筑节能专项规划》,提 出到“十二五”末,建筑节能形成 1.16 亿吨标准煤节能能力。2017 年 4 月,我国住房 和城乡建设部发布《建筑节能与绿色建筑发展“十三五”规划》,提出“十三五”期间, 我国将进一步加强绿色节能建筑推广,主要任务包括:加快提高建筑节能标准及执行质 量、全面推动绿色建筑发展量质齐升、稳步提升既有建筑节能水平、深入推进可再生能 源建筑应用以及积极推进农村建筑节能等方面工作;到 2020 年,我国城镇新建建筑能 效将提高 20%,绿色建筑面积比重超过 50%。

在双碳目标下,2022 年 4 月,《建筑节能与可再生能源利用通用规范》正式实施, 该通用规范对全国所有气候区建筑节能、碳排放和可再生能源利用提出强制要求,节能 要求相比 2016 年的建筑节能标准明显提高。具体来看,新建居住建筑和公共建筑平均 设计能耗水平应在 2016 年执行的节能设计标准的基础上分别降低 30%和 20%。不同气 候区平均节能率应符合下列规定:(1)严寒和寒冷地区居住建筑平均节能率从 65%提高 至 75%;(2)除严寒和寒冷地区外,其他气候区居住建筑平均节能率从 50%提高至 65%; (3)公共建筑平均节能率从 65%提高至 72%。此外,新规首次明确了碳排放强度水平, 新建居住建筑和公共建筑碳排放强度分别在 2016 年执行的节能设计标准的基础上平均 降低 40%。

在新版《建筑节能与可再生能源利用通用规范》的实施背景下,我国外墙保温材料 使用率有望持续提高。从外墙保温材料的种类来看,头豹研究院的数据显示,聚氨酯在 发达国家的建筑保温材料市场中占比 75%,与这一比例相比我国仍有提升空间,有望拉 动聚氨酯和聚合 MDI 的需求。同时,随着国家政策逐步出台维护房地产行业平稳健康发 展,在今年低基数的情况下,明年房地产市场有望逐步修复,带动聚氨酯需求增长。

近期需求端处于淡季,聚合 MDI 价格走弱。近期聚合 MDI 价格有所走弱,主要是由 于行业处于传统淡季,需求较弱,行业以消耗前期低价库存为主。今年 10 月份国内聚 合 MDI 开工率是 58.52%,环比降低 10.01 个百分点,且低于 2018 年以来的同期水平。

成本差异导致当前聚合 MDI 中欧价差处于高位。国内 MDI 的生产用能主要是煤炭, 而欧洲 MDI 的生产用能主要是天然气。俄乌冲突导致今年欧洲天然气价格同比大幅上涨, 而我国煤炭价格涨幅却相对较小。能源成本的差异导致当前聚合 MDI 的中欧价格差处于 高位。出口数据方面,今年 9 月,我国聚合 MDI 出口量是 8.87 万吨,同比下降 1.04%, 环比增长 53.15%;今年 1-9 月,我国聚合 MDI 出口量是 78.53 万吨,同比下降 0.16%。

此前,北溪 1 号、2 号检测出多处泄露,重新供气遥遥无期。10 月 13 日,俄气表 示北溪管道修复工作的持续时间将超过一年。若明年欧洲与俄罗斯能源脱钩,则欧洲天 然气价格将维持高位,一方面,欧洲聚合 MDI 价格受成本上涨影响也将维持高位,产品 中欧价差大,利好国内产品出口;另一方面,若能源短缺影响欧洲聚合 MDI 开工率,鉴 于欧洲聚合 MDI 产能占比高,其开工率下降对全球供给影响大,则国内聚合 MDI 价格有 望走高。此外,国内明年房地产需求有望同比修复,对聚氨酯的需求也将边际改善。

2.2、TDI

TDI 即甲苯二异氰酸酯,是无色透明至淡黄色液体,具有强烈的刺激性气味。其生 产过程是由甲苯硝化生成二硝基甲苯,再经还原得到甲苯二胺,甲苯二胺再与光气反应 得到 TDI。其主要作为聚氨酯树脂的生产原料,最终用于生产软质聚氨酯泡沫(海绵)、 涂料、胶粘剂及弹性聚醚等。 目前全球 TDI 装置全部采用光气法生产。光气法主要包括五个重要的工序:一氧化 碳和氯气反应生成光气,甲苯与硝酸反应生成二硝基甲苯(DNT),DNT 与氢反应生成甲 苯二胺(TDA)和水,最后处理过的干燥 TDA 与光气反应生成 TDI。

近两年全球产能基本稳定。2021 年全球 TDI 产能约 350 万吨,基本与 2020 年持平。 地区分布方面,亚洲产能占比超过六成,欧洲占比约 25%,美洲占比超 10%。具体到我 国,国内 TDI 产能在全球占比约四成,是全球最大的 TDI 生产国。行业集中度方面,巴 斯夫和科思创是全球 TDI 龙头企业,二者合计产能占比接近 50%,而全球 TDI 行业 CR5 超过 70%。新增产能方面,预计未来几年全球 TDI 新增产能不多,其中 2022 年新增产能 主要来自于巴斯夫位于上海的工厂,预计新增 TDI 产能 6 万吨;2023 年,万华化学福建 基地预计新增 15 万吨 TDI 产能,科思创德国基地预计新增 5 万吨产能。未来两年全球 TDI 产能温和增长。

近年来国内 TDI 表观需求量实现较快增长。根据百川盈孚的数据,2017-2021 年, 我国 TDI 的产量从 54.56 万吨上升至 118.32 万吨,年均复合增速约 21.35%;国内表观 消费量从 47.75 万吨上升至 82.94 万吨,年均复合增速是 14.80%。下游应用领域方面, TDI 下游主要包括软泡、涂料、胶黏剂和弹性体,消费占比分别是 70%、20%、5%和 5%; 终端主要应用于坐垫、沙发、床垫、建筑、汽车。

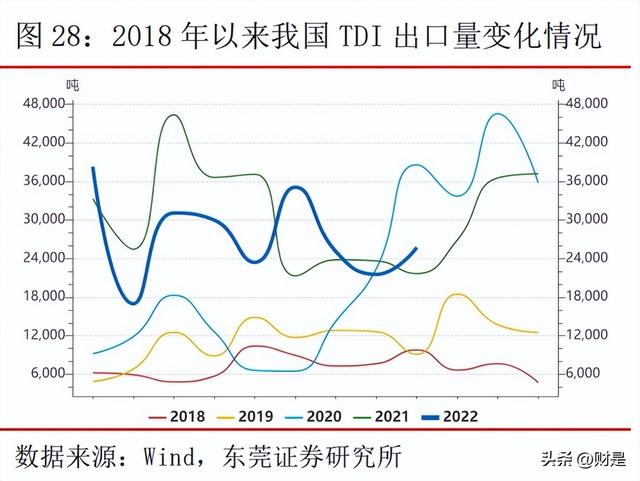

8 月份以来,国内 TDI 价格大幅上涨后出现回调。国内 TDI 价格的年内低点是 15100 元/吨,出现在 8 月份,后上涨至 10 月中旬的 26500 元/吨,达到年内高点,涨幅达到 75.5%。这一阶段的大幅上涨主要是由于供给端紧缩所致,欧洲方面因能源价格高位, 出现大规模停车降负情况,国内亦有装置停车检修。10 月中旬以来,TDI 价格持续下跌, 截至 11 月 18 日,国内 TDI 价格是 17750 元/吨,相比前期高点下跌 33.02%,一方面是 由于部分渠道商获利出货,另一方面下游对高价有所抵触,需求较弱。开工率方面,今 年 10 月份,国内 TDI 开工率是 47%,处于 2018 年以来同期最低水平。出口方面,今年 9 月,我国 TDI 出口量是 2.57 万吨,同比、环比分别增长 18.73%和 19.35%,。今年前三 季度,我国 TDI 累计出口量是 24.72 万吨,同比下降 8.20%。

总的来看,需求端,随着国家层面政策的出台,明年国内房地产市场有望边际改善, 利好 MDI、TDI 需求增长。供给端,若明年欧洲与俄罗斯能源脱钩,则欧洲天然气价格 将维持高位,欧洲 MDI、TDI 开工率或下降,供给端存在收缩可能。同时,当前 MDI 和 TDI 中欧价差较大,利好国内 MDI、TDI 出口。

3.欧洲能源危机或对供给端造成冲击:关注维生素A、E

3.1、维生素A、E下游需求:饲料占比大,需求具有刚性特点

维生素 A 的下游需求主要来自于饲料,占比达到 84.81%,其次是医药化妆品(占比 8.46%)和食品饮料(占比 6.73%)。维生素 E 的下游需求也主要来自于饲料,占比约七 成,医药占比约 28%,食品占比约 2%。

多年来全球饲料产量呈低速增长趋势。根据奥特奇的数据,2011-2021 年,全球饲 料产量从 8.73 亿吨增长至 12.36 亿吨,年均复合增速约 3.53%,而近三年来(2019-2021) 的年均复合增速进一步下降至约 1.64%,全球饲料产量保持低速稳定增长。2021 年,全球前十大饲料生产国依次是中国(261.424 百万吨)、美国(231.538 百万吨)、巴西(80.094 百万吨)、印度(44.059 百万吨)、墨西哥(38.857 百万吨)、西班牙(35.580 百万吨)、俄 罗斯(33.000 百万吨)、土耳其(25.300 百万吨)、日本(24.797 百万吨)和德国(24.506 百万吨)。2021 年,中国饲料产量是 2.61 亿吨,同比增长 8.94%,显著高于全球 2.28% 的增速,在全球饲料产量中占比 21.16%,同比提升 1.29 个百分点。

由于我国是全球饲料生产大国,而我国饲料中猪类饲料产量 2021 年占比约 45%,禽 类(肉禽和蛋禽)饲料占比约 41%。同时,禽类养殖周期容易受生猪养殖周期带动,因 此下面我们重点介绍当前我国生猪养殖方面的情况。 2019 年,受非洲猪瘟疫情扩散、病原猪扑杀等因素的影响,国内生猪及能繁母猪存 栏量快速下降,2019 年 9 月末能繁母猪存栏量达到历史低点;而猪价方面,随着生猪产 能大幅去化,供给日趋紧缺,生猪价格自 2019 年 3 月在全国范围内快速上升,并于 10 月达到历年来价格最高点。

2020 年以来,随着养殖户补栏增加,国内生猪和能繁母猪存栏量逐步回升,虽然能 繁母猪存栏量于 2021 年 7 月末达到最高值 4,564 万头后开始环比下降,但整体存栏及 出栏量较 2019 年仍有所增长。截至 2021 年末,生猪和能繁母猪存栏量分别为 4.49 亿 头和 4,329 万头,分别同比增长 10.51%和 4.04%;同期生猪出栏 6.71 亿头,同比增长 27.37%。猪价方面,2021 年以来,能繁母猪和生猪存栏量的持续上行和维持高位导致生 猪价格持续下滑,并于 2021 年 10 月降至 2020 年前期低位区间,令生猪养殖企业全面 亏损。饲料需求方面,根据全国饲料工业协会的数据,2021 年,随着生猪生产加快恢复、 水产和反刍动物养殖持续发展,饲料工业恢复增长。2021 年,全国工业饲料总产量 29344.3 万吨,同比增长 16.1%;全国饲料工业总产值 12234.1 亿元,同比增长 29.3%。

2022 年 3 月末,生猪和能繁母猪存栏量分别降至 4.23 亿头和 4185 万头,分别同比 增长 1.6%和下降 3.1%;一季度生猪出栏同比增长 14.10%至 1.96 亿头,增幅大幅放缓。 2022 年 4 月末,能繁母猪存栏量继续下降至 4177 万头,同比下降 4.3%,环比下降 0.2%, 达到今年年内低点。价格方面,年内生猪价格低点出现在 3 月底,自 4 月份以来,生猪 价格持续回升,截至 11 月 18 日,我国 22 个省市生猪平均价格是 24.99 元/千克,相比今年 3 月份的低点上涨了约 1.06 倍。

随着猪价的走高,养殖盈利也逐步改善,截至 11 月 18 日,自繁自养生猪盈利是 805.24 元/头,相比今年 3 月份每头亏损 549 元的状况 大幅好转。随着生猪养殖盈利的改善,养殖户补栏积极性提高。截至 2022 年 9 月末, 能繁母猪存栏量是 4362 万头,环比 8 月增长 2%,已连续 5 个月环比增长,相比 4 月末 增长了 4.43%。截至 2022 年三季度末,我国生猪存栏量 4.44 亿头,同比增长 1.40%, 环比二季度末提升 3.11%。当前猪价逐步走高,养殖盈利改善,养殖户补栏积极,有利 于猪类饲料需求逐步改善。同时,猪周期上行有望带动肉禽周期上行,同样利好禽类饲料需求的增加。总的来 看,国内饲料需求有望逐步向好,利好国内维生素需求增长。

3.2、维生素A:当前价格处于历史底部

供给端:关键中间体的生产掌握在少数厂商手中,行业呈寡头垄断格局。维生素 A 的主流合成工艺目前主要包括 Roche 工艺和 BASF 工艺。其中,Roche 工艺 技术较为成熟,收率稳定,原料来源不复杂,但缺点是收率较低。而 BASF 工艺的优点 是工艺路线短,收率高,但缺点是需要使用具有剧毒的光气,对工艺技术和设备要求高。 目前采用 Roche 工艺的维生素 A 企业包括帝斯曼、新和成和金达威,使用 BASF 工艺的包括巴斯夫、浙江医药和安迪苏。无论是 Roche 工艺还是 BASF 工艺,维生素 A 的重要 中间体均是β-紫罗兰酮,而β-紫罗兰酮以柠檬醛为合成原料。

柠檬醛可从天然来源的柠檬草油、山苍子油等获取,也可通过石油化工系统的路线 进行化学合成。其中,天然提取法收率低,成本高,规模生产经济性差。化学合成法是 目前柠檬醛的主要生产方法,根据化工市场信息的介绍,化学合成法又可分为由 2 个 C5 烯醇和烯醛缩合重排合成法,以及脱氢芳樟醇转位法。

目前全球能生产柠檬醛的有巴斯夫、日本可乐丽、新和成和浙江医药,维生素 A 厂 商中巴斯夫、新和成和浙江医药能自产柠檬醛这一关键中间体,其他厂商均需外购。此 外,万华化学当前在建 40000 吨/年的柠檬醛产能,预计 2023-2024 年投产;巴斯夫位 于湛江的化工基地也将建设 40000 吨/年的柠檬醛产能,预计或晚于万华化学投产。由 于当前柠檬醛这一关键中间体的生产掌握在少数企业手中,行业竞争格局稳定,但一旦 柠檬醛的生产遭遇不可抗力,则会导致维生素 A 的产量下降和价格上涨。2014 年和 2017 年巴斯夫因不可抗力导致柠檬醛停产,柠檬醛和维生素 A 供应紧缺,二者价格暴涨。因 此能自产柠檬醛的维生素 A 企业在原料安全供给和成本控制方面具有明显优势。

目前全球维生素 A(以 50 万 IU 单位计)产能约 5.84 万吨,需求量约 3.5 万吨,行 业处于产能过剩的状态,但由于维生素 A 及其关键中间体柠檬醛的生产壁垒高,行业竞 争格局较为稳定,呈寡头垄断格局,行业整体利润率较为可观。 从浙江医药维生素 A 的盈利情况来看,2015-2021 年,除了 2015 年维生素 A 价格处 于底部导致毛利率只有 9.97%之外,2016-2021 年公司维生素 A 系列产品的毛利率均高 于 50%。在 2018 年维生素 A 大幅涨价的年份,维生素 A 产品毛利率达到 74.27%。2022 年上半年,我国维生素 A(50 万 IU/g)市场均价约是 212 元/千克,同比下降 25.30%。 浙江医药维生素 A 系列产品今年上半年毛利率是 53.58%,同比下降 11.53 个百分点,但 仍高于 50%。

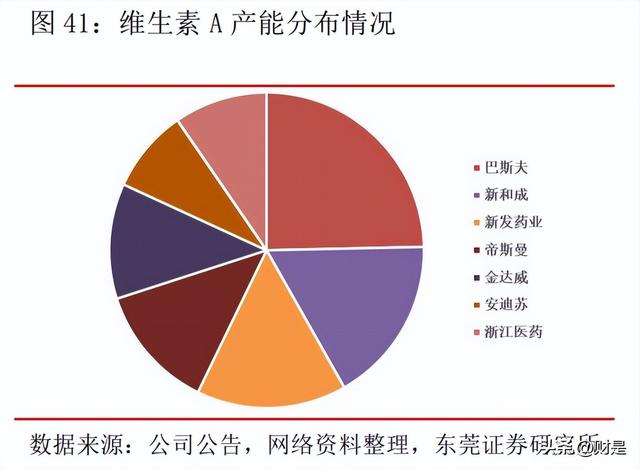

从企业的角度来看,当前全球维生素 A 的产能主要集中在巴斯夫、新和成、帝斯曼、 金达威、浙江医药和新发药业这几家企业当中。其中位于中国国内的产能超过五成,位 于欧洲的产能超过四成。2001 年以来我国维生素 A 维持净出口状态,且净出口量呈波动上升的态势。2021 年我国维生素 A 的出口量是 5806.88 吨,同比增长 34.48%;进口量是 1360.58 吨,同比 下降 12.67%,净出口量是 4446.30 吨,同比大幅增长 61.09%。我国维生素 A 出口地区 主要集中在欧洲、北美洲和亚洲,占比分别是 39%、25%和 21%,从国别来看主要是德国 和美国,二者占比分别是 29.85%和 24.31%。2022 年前三季度,我国维生素 A 出口量同 比下降 33.20%至 2773.29 吨,净出口量同比下降 37.59%至 1836.46 吨。出口量的下降 或与海外玉米、豆粕等饲料成本上涨压制饲料需求有关。

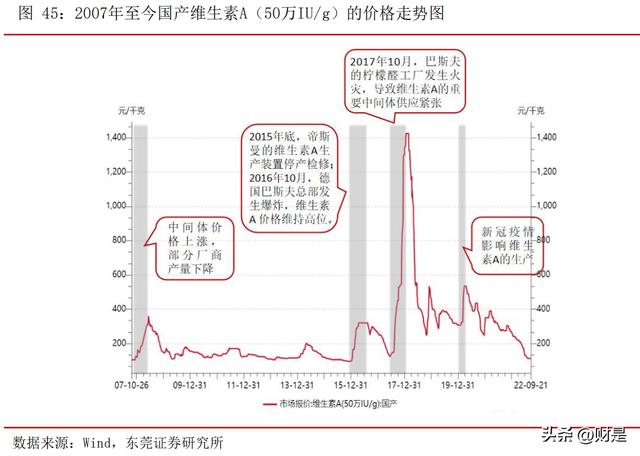

价格复盘:维生素 A 价格的大幅上涨多来自于供给端紧缩的冲击。2008 年,受维生素 A 主要中间体β-紫罗兰酮价格上涨影响,帝斯曼、巴斯夫、安 迪苏等国际巨头相继减产甚至停产,供给紧张导致维生素 A 价格于 2008 年 6 月上涨至 360 元/千克,相比 2017 年底的约 100 元/千克上涨超过 2 倍。 2015 年底,帝斯曼的维生素 A 生产装置停产检修,导致维生素 A 市场供应紧张,价 格从 2015 年底的约 100 元/千克上涨至 2016 年 4 月 320 元/千克的高点,涨幅超过 2 倍。 后于 2016 年 10 月,德国巴斯夫总部发生爆炸,维生素 A 价格维持高位。后随着行业供需逐步平衡,维生素 A 价格在 2017 年上半年逐步下行至 250 元/千克。

2017 年 10 月,巴斯夫的柠檬醛工厂发生火灾,导致维生素 A 的重要中间体供应紧 张,从而影响全球维生素 A 的供应。维生素 A 价格从 2017 年 6 月底的约 120 元/千克, 上涨至 2018 年 2 月的约 1400 元/千克,涨幅超过 10 倍。而随着巴斯夫的柠檬醛装置在 2018 年二季度重启,维生素价格从约 1400 元/千克的高点一路下跌至 2018 年 10 月份的 约 250 元/千克。 2020 年 3-4 月份,由于海外疫情影响维生素 A 的生产,全球供应阶段性紧张,导致 维生素 A 价格快速上涨,从 2019 年底的约 300 元/千克上涨至 2020 年 4 月的约 535 元/ 千克,涨幅接近 80%。

从维生素 A 过去几次明显的价格上行周期来看,影响其价格走势的因素主要来自供 给端。由于维生素 A 的下游主要是具有需求刚性的饲料,需求相对平稳;而维生素 A 和 关键中间体柠檬醛的供给呈寡头垄断格局,一旦供应商发生不可抗力而减产和停产,全 球供应紧缩,维生素 A 价格将明显上涨。

今年以来,国内维生素 A(50 万 IU/g)价格持续走低,从年初的 262.5 元/千克下 跌至 11 月 18 日的 97.5 元/千克,下跌幅度达到 62.86%。当前维生素 A 价格处于 2007 年 10 月以来的历史绝对底部。今年以来国内维生素 A 价格持续走低的重要原因是上半 年生猪养殖业仍处于下行周期,养殖盈利差,加上饲料成本受俄乌冲突等的影响处于高 位,国内饲料需求疲软。 随着国内生猪养殖盈利回升,养殖户补栏积极,猪类饲料需求有望逐步改善。同时, 猪周期上行有望带动肉禽周期上行,同样利好禽类饲料需求的增加。总的来看,国内饲料需求有望逐步向好,利好国内维生素需求增长。供给端来看,欧洲能源危机持续发酵, 若后续欧洲维生素 A 产量继续下降,供给收紧叠加需求边际改善,则国内维生素 A 价格 有望触底回升。

3.3、维生素E:原材料与石化能源相关度更高

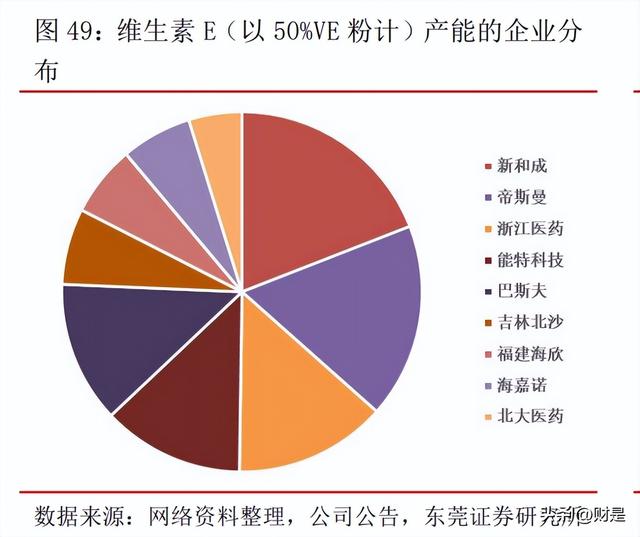

供给端:CR5 超七成,欧洲产能占比约 30%。维生素 E 是生育酚类物质的总称,是一种金黄色或者淡黄色的油状物,属于脂溶性 维生素,可与丙酮、氯仿、乙醚或者植物油混溶,几乎不溶于水。维生素 E 是动物维持 正常生理机能必不可少的酚类化合物,具有良好的抗氧化性,被广泛应用于饲料、食品、 医药等领域。目前全球大部分的维生素 E 来自于化学合成,占比在 80%以上,而主要的 合成方式是将三甲基氢醌和异植物醇通过一步缩合法合成,三甲基氢醌和异植物醇是生 产维生素 E 的重要中间体。三甲基氢醌和异植物醇不同的合成方式是企业之间成本和竞 争优势的差别所在。

三甲基氢醌呈白色针状结晶,在维生素 E 结构中提供主环。根据原料的不同它的制 备方法可大致分为巴豆醛法、偏三甲苯法、间甲苯酚法、叔丁基苯酚法、苯酚法、对二 甲苯法、异佛尔酮法等。目前常用的方法有间甲苯酚法、异佛尔酮法和对二甲苯法。

异植物醇是一种无色油状液体,在维生素 E 结构中提供支链。异植物醇的传统合成 工艺根据制备过程中中间体的不同,可分为假紫罗兰酮工艺和芳樟醇工艺。虽然两种工 艺经过多年的发展技术已较为成熟,但两者对设备、技术、资金投入要求依然较高,形 成维生素 E 重要中间体较难进入的门槛。除了传统工艺之外,2016 年,能特科技与美国 Amyris 公司合作,使用法尼烯法合成异植物醇。 总的来看,目前巴斯夫、帝斯曼、新和成和能特科技(能特科技于 2019 年 5 月被 帝斯曼收购整合)能自主生产主环三甲基氢醌和侧链异植物醇,实现维生素 E 产业链的 全打通,具有成本和产业链安全优势。

目前全球维生素 E(以 50%VE 粉计)产能大概 30 万吨,产能较大的是新和成、帝斯 曼、浙江医药、能特科技和巴斯夫,这五家企业维生素 E 合计产能在全球占比约 76%。 从区域分布来看,欧洲产能占比约 30%,中国产能占比约 70%。

近二十多年来,我国一直是维生素 E 的净出口国,且净出口量呈上升趋势。2021 年, 我国维生素 E 净出口量是 8.99 万吨,同比增长 31.88%。2022 年上半年,维生素 E 的出 口量约 39504 吨,同比下降 13.49%。从出口国家来看,上半年我国出口量最大的三个国 家依次是美国、德国和荷兰,出口量占比依次是 32%、22%和 7%。

价格复盘:维生素 E 价格受供给端影响大。2008 年,安迪苏由于生产成本过高退出维生素 E 市场,供给的收紧导致国内维生素 E 的价格从 2007 年 10 月的 70 元/千克上涨至 2008 年 6 月底的 225 元/千克,涨幅达到 2.21 倍。 2011 年,受日本大地震影响,日本的间甲酚供应受限,我国间甲酚的进口价格从 2010 年底的 4563.7 美元/千克上涨 23.97%至 2012 年初的 5657.77 美元/千克。间甲酚 这一重要中间体价格的上涨导致维生素 E 价格在 2011 年前三季度上涨了大约 23%。2012-2015 年,由于过去几年维生素 E 价格在高位震荡,可观的盈利吸引了新进入 者,且部分原有企业扩大产能,产能的增加导致维生素 E 的价格从 2011 年 9 月的 160 元/千克下跌至 2015 年底的 41 元/千克,跌幅高达 74%。该时间段内维生素 E 价格持续 下跌,相关公司维生素 E 业务面临压力。

在 2008-2015 年这一轮周期中,随着维生素 E 价格的变化,相关公司业绩也出现较 为剧烈的波动。以新和成为例,2008-2011 年,维生素 E 价格高位震荡,新和成维生素 E 的毛利率处于高位。2008 年,新和成维生素 E 毛利率高达 77.54%,同比大幅提升了 59.04 个百分点;2009-2011 年,其维生素 E 的毛利率分别是 73.35%、65.40%和 62.23%, 维持在高位水平。2012 年开始,新和成的维生素 E 业务被包含在营养品业务中统计。 2012-2015 年其营养品业务毛利率从 50.71%下降至 27.06%,维生素 E 价格的下跌是重要 原因之一。

2016 年,受杭州 G20 峰会的召开以及环保检查的影响,国内维生素 E 产量下降。同 时,2016 年 8 月帝斯曼瑞士工厂的减产导致行业供应进一步收紧。国内维生素 E 的价格 从 2015 年底的 41 元/千克上涨至 2016 年 9 月的 86.5 元/千克,涨幅达到 1.11 倍。2017 年,能特科技 2 万吨的维生素 E 产能投放市场,供给的增加导致维生素价格快速回落至 2017 年 6 月的 39 元/千克。 2017 年 10 月,巴斯夫的柠檬醛工厂发生火灾,维生素 E 产量紧缩,其国内价格从 2017 年 6 月的 39 元/千克上涨至 2018 年 1 月的 125 元/千克,涨幅达到 2.21 倍。2018 年随着巴斯夫的复产,维生素 E 价格大幅回调至 34 元/千克。

2019 年以来,国内维生素 E 价格呈上涨趋势,主要是帝斯曼收购整合能特科技,行 业竞争有所优化,且后续能特科技因进行升级改造而停产,市场供给减少。而后 2019 年底至 2020 年 4 月份,新冠疫情导致工厂开工率下降,供给收缩导致维生素 E 价格上 涨。

2021 年以来,全球石化能源价格走高,而 VE 原材料涉及丙酮、乙炔等与石化价格 相关性高的品种,原材料成本对维生素 E 价格提供支撑。此外,巴斯夫维生素 E 的产量 从 2021 年开始维持在较低水平,因此尽管需求较弱,但有成本端和供给端支撑,维生 素 E 的价格呈上行趋势。截至 2022 年 11 月 18 日,国内市场维生素 E(50%VE 粉计)的市场价格是 82.5 元/千克,相比 2019 年底 41 元/千克的低位上涨了约一倍,处于 2007 年 10 月份以来 47%的分位点水平。 总的来看,由于维生素 E 的下游主要是饲料,饲料需求具有相对刚性,因此维生素 E 价格更多地受供给端的影响,其中包括重要中间体的供应、行业格局、不可抗力事件 等因素。

4.需求端具备农化刚需和新能源成长性特点:关注磷化工板块

4.1、环保等政策收紧,国内磷矿石产量近年来呈下降趋势

磷化工产业链的上游是磷矿石,中游包括磷酸、黄磷等,下游主要是磷酸盐、磷肥 等,最终应用领域有农业、养殖、食品、医药、新能源、电子等行业。在下游农业需求 呈刚性,电动车、储能需求持续增长,而磷矿石供给增速预计较为稳定的情况下,磷矿 石供需格局较好,看好其中长期景气度。今年二季度以来磷矿石价格持续上涨,三季度 有所回调,但基本维持在高位。截至 11 月 16 日,国内磷矿石(30%,湖北船板含税价) 价格是 990 元/吨,同比上涨 47.76%。

磷矿石资源储量方面,根据美国地质勘探局 2021 年 1 月的统计数据,全球磷矿石 储量约 710 亿吨,主要分布在非洲、北美、亚洲、中东等地区。其中,储量最大的是摩 洛哥及西撒哈拉地区,储量达到 500 亿吨,全球占比约 70.4%;储量第二大的是中国, 为 32.4 亿吨,全球占比约 4.5%。 根据国家统计局数据,我国目前磷矿石的基础储量是 32.4 亿吨,主要分布在湖北、 四川、贵州、云南、河南这五个省份,合计储量在全国占比超过 80%。我国磷矿整体品 位不高,富矿少,90%以上均为中、低品位。根据前瞻产业研究院统计,目前我国磷矿 石的平均品位是 23%,低于全球 30%的平均水平。

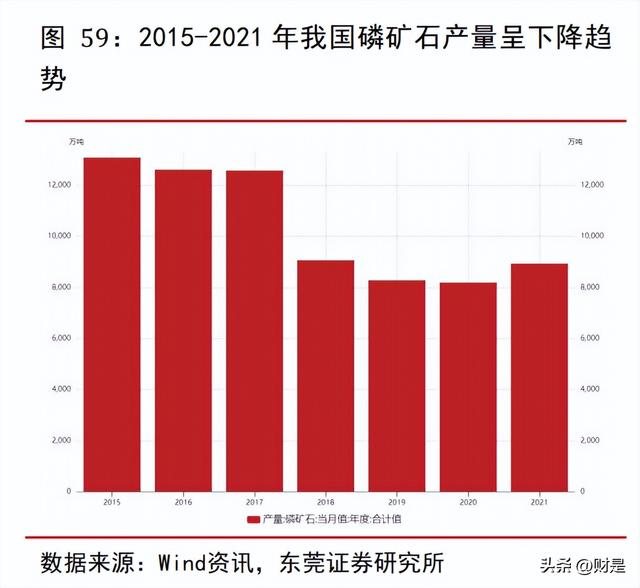

磷矿石产量方面,中国是全球最大的磷矿石生产国,其次是摩洛哥及西撒哈拉,然 后是美国,三者 2020 年产量分别是 8893 万吨、3700 万吨和 2400 万吨,产量全球占比 分别是 39.9%、16.6%和 10.8%。 我国磷矿石储量虽然全球第二,但产量却多年来位居全球第一,为保护磷矿石资源 不过度开采和浪费,我国已把其列为战略性矿产资源。随着环保政策的收紧、限采政策、 以及关税政策的出台,近年来国内磷矿石产量呈下降趋势。

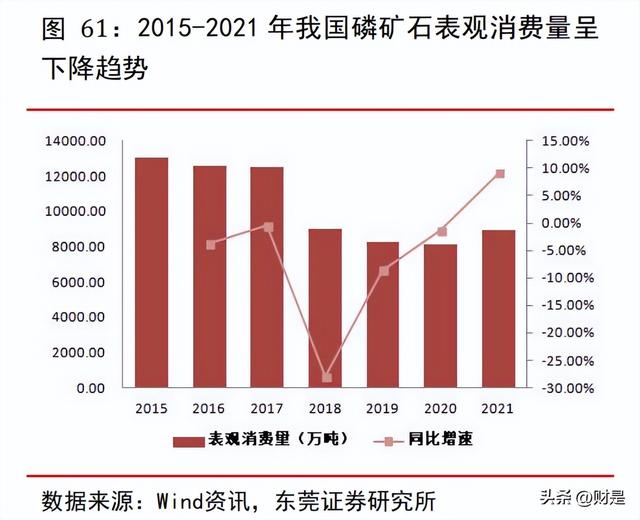

根据国家统计局的数据,自 2016 年以来,我国磷矿石产量大致呈下降趋势,从 2015 年末的 1.31 亿吨下降至 2021 年末的 0.89 亿吨,下降幅度达到 31.71%。出口量方面, 2015 年以来我国磷矿石出口量在 20 万吨-50 万吨之间波动,2021 年为 37.40 万吨,同 比下降 11.13%。进口量波动较大,但均明显小于出口量,我国多年来是磷矿石净出口国。 我国磷矿石表观消费量近年来呈下降趋势,从 2015 年末的 1.31 亿吨下降至 2021 年末 的 0.89 亿吨。但 2021 年受磷肥、磷酸铁等需求向好影响,我国磷矿石产量和表观消费 量同比明显提升约 9%。

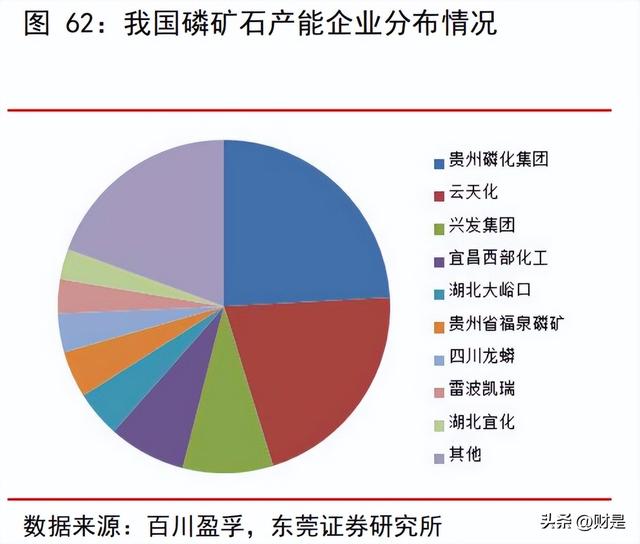

受国家环保限采及长江保护治理等政策影响,磷矿开采行业落后产能持续退出,行 业呈现出产业集中度高、上下游一体化程度高、准入壁垒高的基本特征。根据百川盈孚 的数据,我国磷矿石产能最大的企业是贵州磷化集团、云天化和兴发集团,产能国内占 比分别是 24.13%、21.11%和 8.75%,CR3 超过 50%。同时,行业中大部分企业磷矿石以 自用为主,供外售的不多。根据部分上市公司披露的公告,规划的未来磷矿石新增产能 较多,但考虑到磷矿石产能建设周期较长,行业环保政策等的约束,磷矿石供给增长速 度维持在可控水平。

4.2、磷肥需求刚性,新能源带来新增需求

需求方面,根据百川盈孚的数据,磷矿石下游需求中,磷复肥占比约七成,黄磷占比约 7%,其他磷化物占比约 22%。其中,磷肥主要是磷酸一铵和磷酸二铵,二者价格分别自今年 6 月 4650 元/吨和 4900 元/吨的高点下跌至 11 月 15 日的 3050 元/吨和 3600 元/吨,分别下跌 34.41%和 26.53%, 主要是由于此前化肥需求处于传统淡季。考虑到化肥冬储需求的逐步好转,且当前磷酸 一铵、磷酸二铵库存较低,磷肥价格有望企稳回升。

根据美国农业部 11 月份的最新数据,预计 2022/2023 年全球大豆、玉米和小麦的 播种面积分别是 135.03、202.57、220.41 百万公顷,合计 558.01 百万公顷,预计同比 略微下降 0.41%。国际粮食价格方面,三季度受原油价格回调影响,包括粮食在内的国 际大宗品价格均出现回调。其中,三季度 CBOT 玉米、大豆、小麦期货平均收盘价分别 环比二季度-15.45%、-9.20%和-23.91%,同期 WTI 原油期货平均结算价环比二季度下跌 15.60%。虽然三季度国际粮食价格相比二季度有所回调,但仍明显高于 2019 年的价格 水平,农民种粮积极性有望维持高位,进而对化肥需求形成支撑。

国内来看,2021 年我国总播种面积是 168.70 百万公顷,同比增长 0.72%;粮食作 物播种面积是 117.63 百万公顷,同比增长 0.74%。按品种来看,我国 2021 年玉米播种 面积是 43.32 百万公顷,同比增长 4.99%,增速较快;小麦播种面积是 23.57 百万公顷, 同比增长 0.8%;稻谷的播种面积是 29.92 百万公顷,同比下滑 0.51%。总的来看,我国 2021 年粮食作物和总播种面积保持增长势头,而当前俄乌局势依旧复杂,疫情仍有反复, 预计粮食安全仍是我国的重要关注点,若后续我国粮食播种面积继续增长,则对化肥需 求形成支撑。

新能源需求方面,磷酸铁锂电池装机量的提升有望持续拉动上游磷矿石的需求。 2021 年,我国新能源汽车产销量分别达到 353.26 万辆和 350.72 万辆,分别同比增长 169.67%和 165.10%。2022 年前三季度,除 4 月份受疫情影响产销量同比增速放缓外,其余月份产销量均实现同比高速增长,前三季度新能源车产销量分别是 471.7 万辆和 456.7 万辆,分别同比增长 1.2 倍和 1.1 倍,前三季度新能源车销量渗透率达到 23.5%。 2022 年 9 月单月来看,新能源车销售量是 70.8 万辆,同比增长 97.92%,渗透率达到 27.11%。

从电池类型来看,2021 年下半年以来,磷酸铁锂电池装车量占比逐步超过三元材料 电池成为主流。2022 年 10 月,磷酸铁锂电池装车量占比为 64.39%,三元材料占比 35.41%。 磷酸铁锂电池占比明显提升,主要是其具有较高安全性、较低成本及优异循环性能的优 势。同时随着锂离子动力电池技术的突破,磷酸铁锂电池系统的能量密度明显提升,与 三元电池的差距日益缩小,未来有望继续成为电动车装车电池的主流。

电动车销量有望持续快速增长,预计到 2022 年我国电动车销量为 650 万辆,2025 年销量为 1200 万辆,2022-2025 年国内电动车销量年均复合增速有望达到 22.67%。假设 2025 年国内磷酸铁锂动力电池渗透率达到 75%,则对磷酸铁锂正极材料的需求量有望 达到 135 万吨,对应磷矿石新增需求约 500 万吨。 此外,储能也是磷酸铁锂材料的重要需求领域。根据德方纳米 2022 年中报的信息, 目前储能应用场景主要为电网储能、发电储能、通信基站储能和家庭储能,其中电网储 能和通信基站储能近年来受下游市场驱动增长迅速,助推高端储能锂电正极材料的需求 量逐年增长。磷酸铁锂电池凭借低成本、高循环寿命、高安全性等优势,成为目前主要 应用于电网储能的锂电池产品。

根据索比储能网统计 ,2022 年上半年国内共有 245 个电化学储能项目招标,规模 达 31.2GWh,储能市场依然保持着高速增长态势。根据高工产业研究院(GGII)预测, 2025 年储能锂电池出货量将超 300GWh。假设届时磷酸铁锂电池渗透率达到 80%,则对磷 矿石需求将超过 200 万吨。 以上仅大致分析了国内电动车、储能行业对磷矿石形成的新增需求情况,若我国磷 酸铁锂材料的出口需求逐步增加,则到 2025 年磷矿石新增需求或占 2021 年磷矿石产量 的 10%,即带来约 10%的需求增量。 总的来看,磷矿石供给端增速或保持平稳增长,需求端磷肥需求具有刚性特点,而 新能源方面对磷酸铁和磷矿石的需求将持续增长,磷矿石中长期景气度有望维持高位。

5.盈利逐步修复领域

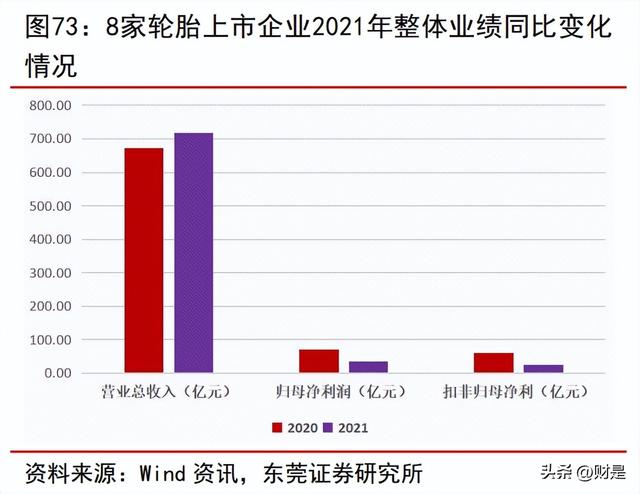

2021 年,国内轮胎行业整体盈利能力明显走弱,行业面临重大挑战,其中一个重要 原因是原材料成本的大幅上涨。2021 年,天然橡胶、顺丁橡胶、炭黑、防老剂、促进剂 的均价同比分别上涨 17.83%、44.17%、50.66%、19.64%和 40.08%。由于轮胎产品价格 调整相对于原材料的上涨具有滞后性,2021 年轮胎行业盈利明显走弱。我们以森麒麟、 玲珑轮胎、赛轮轮胎、风神股份、三角轮胎、贵州轮胎、通用股份和青岛双星为样本, 以这 8 家公司的整体财务指标来分析主要上市轮胎企业的财务变化状况。2021 年,这 8 家公司合计营业收入同比增长 6.69%;归母净利同比下降 52.35%;扣非归母净利同比下 降 61.14%;毛利率是 16.24%,同比下降 8.56 个百分点;净利率是 4.68%,同比下降 5.93 个百分点。由此可见,受原材料价格上涨影响,2021 年,主要轮胎上市企业整体业绩下 滑,盈利能力走弱。

2022 年三季度以来原材料价格下行,企业毛利率环比有所回升。受美联储激进加息 影响,三季度大宗商品价格呈下跌趋势。天然橡胶、顺丁橡胶、炭黑、防老剂、促进剂 2022Q3 均价相比二季度分别-5.00%、-7.68%、-1.81%、-7.89%、-5.50%。随着原材料价 格的下跌,轮胎企业整体三季度毛利率环比改善。2022Q3,上述 8 家公司合计实现营业 收入 206.21 亿元,环比+7.10%;实现归母净利 8.86 亿元,环比-12.45%;毛利率是 15.55%, 环比+0.67pcts,净利率是 4.47%,环比-0.84pcts。

近期海运费回调明显。2021 年,我国出口集装箱运价综合指数均值较 2020 年上涨 1.67 倍,地中海航线运价指数均值同比上涨 2.61 倍,美东航线同比上涨 96.12%,美西 航线同比上涨 1.04 倍,欧洲航线同比上涨 2.72 倍。高涨的海运费导致出口受限,这是 影响轮胎行业 2021 年业绩的又一重要因素。而今年海运费高点出现在 2 月,后呈下跌 趋势,虽然 5-6 月份有所反弹,但 7 月以来海运费加速下跌。截至 11 月 18 日,我国出 口集装箱运价综合指数是 1651.26 点,相比 2 月份的高点下跌 54%。其中,美西航线、 地中海航线、欧洲航线和美东航线分别下跌 62%、60%、57%和 36%。

总的来看,随着原材料成本的逐步下行、海运费的下跌,此前轮胎行业业绩增长压 力有望逐步缓解。此外,若欧美经济进一步下行,消费者将更加追求性价比高的产品, 利好国内轮胎抢占海外市场份额。前期轮胎板块出现明显回调,主要是由于滞留于美国 港口的轮胎转化为经销商库存,美国渠道库存较高,导致轮胎企业出口订单减少,部分 企业开工率有所下滑。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」

相关参考