廊坊耐材烘干机(东方有色钢铁 不锈钢价格率先回暖,关注不锈钢及原料端投资机会)

Posted

篇首语:明明你一个人可以活的很开心的,偏偏非要学别人谈恋爱……本文由小常识网(cha138.com)小编为大家整理,主要介绍了廊坊耐材烘干机(东方有色钢铁 不锈钢价格率先回暖,关注不锈钢及原料端投资机会)相关的知识,希望对你有一定的参考价值。

廊坊耐材烘干机(东方有色钢铁 不锈钢价格率先回暖,关注不锈钢及原料端投资机会)

【东方有色钢铁】周策略 | 不锈钢价格率先回暖,关注不锈钢及原料端投资机会

核心观点

钢:不锈钢价格率先回暖,关注不锈钢及原料端投资机会。本周螺纹钢产量环比明显下降2.57%,消耗量环比大幅上升25.84%。Mysteel调研,2022年9月份新口径国内40家不锈钢厂粗钢产量统计为265.2万吨,月环比增11.2%,同比增5.5%,9月不锈钢市场止跌企稳,钢厂利润修复,接单情况好转,9月国内不锈钢全系增产,10月延续增产;原料镍铁价格持续上涨,对不锈钢价格形成支撑,不锈钢需求及价格率先回暖带动其原料小金属钼需求提升。

宏观:美、日、欧多国通胀高于预期,加息趋势明显。14日,美国披露9月CPI整体环比上涨0.4%,较上年同期上涨8.2%,高于市场预期0.2%,美、日、欧多国通胀高于预期,加息趋势明显,金价承压。

新能源金属:锂价再创新高,多家锂矿企Q1-3净利同比超400%。本周锂市场以碳酸锂、氢氧化锂以及六氟磷酸锂为首的一众锂相关产品价格频频上涨。本周国产99.5%电池级碳酸锂价格为52.6万元/吨,环比明显上升1.64%;国产56.5%氢氧化锂价格为51.75万元/吨,环比明显上升1.97%。本周MB标准级钴环比微幅下降0.19%,四氧化三钴环比小幅上升0.82%。镍方面,本周LME镍现货结算价格为21910美元/吨,环比明显下降2.01%。

工业金属:新疆、云南、山东和内蒙电解铝盈利环比上升。铝型材及再生铝合金板块开工率小幅上涨,其中铝型材节后市场维持回暖态势,且多集中在工业型材企业,汽车相关订单明显增加,光伏板块同样走出7、8月低迷态势,整体订单明显改善,整体来看,10月份铝下游需求稳中小增,短期开工水平仍有上升预期。价格方面,本周LME铜现价环比小幅上升1.16%,LME铝现价环比明显上升2.15%;盈利方面,本周新疆、云南、山东和内蒙电解铝盈利环比明显上升。

金:美国9月CPI超预期,加息压力下金价承压。本周COMEX金价环比明显下降1.70%,黄金非商业净多头持仓数量环比大幅上升69.71%;本周美国10年期国债收益率为3.97%,环比微幅上升0.14PCT。2022年9月美国核心CPI当月同比较上月环比微幅上升。

投资建设与投资标的

钢:普钢方面,建议关注受益于稳增长政策推升建材需求的公司,如方大特钢(600507,未评级)、三钢闽光(002110,未评级);特钢方面,建议关注受益于风电、汽车和油气景气回升的公司,如广大特材(688186,买入)、中信特钢(000708,买入);不锈钢方面建议关注甬金股份(603995,买入)、久立特材(002318,买入)、武进不锈(603878,未评级),以及不锈钢上游原料钼行业的金钼股份(601958,未评级)。

新能源金属:建议关注资源自给率较高的 永兴材料(002756,买入)、天齐锂业(002466,未评级)、 盐湖股份(000792,未评级)等锂资源丰富的企业。

工业金属在贝塔端或继续承压,建议一方面关注受需求波动影响较小的铝板带材加工企业,如明泰铝业(601677,买入)、华峰铝业(601702,买入);另一方面关注金属新材料各细分赛道,如半导体靶材的有研新材(600206,未评级)、软磁粉芯的铂科新材(300811,买入)、永磁材料的金力永磁(300748,买入)。

贵金属:建议关注铂族金属龙头贵研铂业(600459,买入)、湖南黄金(002155,未评级)、赤峰黄金(600988,未评级)等。

风险提示

宏观经济增速放缓;原材料价格波动

正文

1.核心观点:不锈钢价格率先回暖,关注不锈钢及原料端投资机会

1.1 钢:不锈钢价格率先回暖,关注不锈钢及原料端投资机会

本周螺纹钢产量环比明显下降2.57%,消耗量环比大幅下降25.84%。钢材社会库存和钢厂库存总和环比明显下降2.00%。考虑一个月库存周期,长流程成本月变动小幅上升,短流程成本月变动小幅上升,普钢综合价格指数月变动小幅下降,长流程、短流程螺纹钢毛利月变动明显下降。Mysteel调研,2022年9月份新口径国内40家不锈钢厂粗钢产量统计为265.2万吨,月环比增11.2%,同比增5.5%,9月不锈钢市场止跌企稳,钢厂利润修复,接单情况好转,9月国内不锈钢全系增产,10月延续增产;原料镍铁价格持续上涨,对不锈钢价格形成支撑,不锈钢需求及价格率先回暖带动其原料小金属钼需求提升。普钢方面,建议关注受益于稳增长政策推升建材需求的公司,如方大特钢(600507,未评级)、三钢闽光(002110,未评级);特钢方面,建议关注受益于风电、汽车和油气景气回升的公司,如广大特材(688186,买入)、中信特钢(000708,买入);不锈钢方面建议关注甬金股份(603995,买入)、久立特材(002318,买入)、武进不锈(603878,未评级),以及不锈钢上游原料钼行业的金钼股份(601958,未评级)。

1.2 宏观:美、日、欧多国通胀高于预期,加息趋势明显

美、日、欧多国通胀高于预期,加息趋势明显。14日,美国披露9月CPI整体环比上涨0.4%,较上年同期上涨8.2%,高于市场预期0.2%,CPI数据公布之后,美国2年期国债收益率触及15年高位,一度破4.5%。芝商所FedWatch工具显示,当前市场预计,美联储11月加息75个基点的概率高达惊人的97.8%,下次会议加息75个基点确定性再次上升;欧洲央行副行长金多斯表示,欧洲央行利率正常化会抑制需求增长,欧元区将有可能面临技术性衰退,欧洲将采取一切必要措施,使通胀在中期回到2%的目标;日本央行行长黑田东彦表示,预计日本明年的通胀率将低于2%。

1.3 钢:新能源金属:锂价再创新高,多家锂矿企Q1-3净利同比超400%

本周锂市场以碳酸锂、氢氧化锂以及六氟磷酸锂为首的一众锂相关产品价格频频上涨,碳酸锂和氢氧化锂现货报价整体呈现震荡上行的态势。碳酸锂方面,截止10月14日,电池级碳酸锂现货报价已经涨至51.7~53.5万元/吨,均价报52.6万元/吨,较9月30日的51.3万元/吨的价位上涨1.3万元/吨,涨幅达2.53%,六氟磷酸锂现货报价更是在节后前三个交易日里以单日上涨10000元/吨的频率持续上行,基本面来看,供应端碳酸锂产量较为稳定,需求端产能爬坡叠加下游采购节点,下游需求景气度持续向上。多家锂矿企业披露业绩预告,天齐锂业预计前三季净利同比增长2769%-3090%,赣锋锂业预计前三季度净利同比增长478.29%-518.73%,藏格矿业预计前三季度净利增长401%~413%。建议关注资源自给率较高的永兴材料(002756,买入)、天齐锂业(002466,未评级)、盐湖股份(000792,未评级)等锂资源丰富的企业。

1.4工业金属:新疆、云南、山东和内蒙电解铝盈利环比上升

本周新疆、云南、山东、内蒙电解铝盈利环比明显上升,铝型材及再生铝合金板块开工率小幅上涨,其中铝型材节后市场维持回暖态势,且多集中在工业型材企业,汽车相关订单明显增加,光伏板块同样走出7、8月低迷态势,整体订单明显改善,整体来看,10月份铝下游需求稳中小增,短期开工水平仍有上升预期。工业金属在贝塔端或继续承压,建议一方面关注受需求波动影响较小的铝板带材加工企业,如明泰铝业(601677,买入)、华峰铝业(601702,买入);另一方面关注金属新材料各细分赛道,如半导体靶材的有研新材(600206,未评级)、软磁粉芯的铂科新材(300811,未评级)、永磁材料的金力永磁(300748,买入)。

1.5金:美国9月CPI超预期,加息压力下金价承压

本周COMEX金价环比明显下降1.70%,黄金非商业净多头持仓数量环比大幅上升69.71%;截至2022年10月14日,美国10年期国债收益率为3.97%,环比微幅上升0.14PCT。2022年9月美国核心CPI当月同比较上月环比微幅上升0.3PCT。10月13日,美国劳工统计局公布的数据显示,美国9月CPI同比上涨8.2%,较上月回落0.1个百分点,但高于市场预期;核心CPI同比上涨6.6%,较上月继续走高,为1982年以来的最高水平。美国9月通胀数据再超预期,使得市场对于11月美联储加息75个基点的预期飙升。建议关注铂族金属龙头贵研铂业(600459,买入)、湖南黄金(002155,未评级)、赤峰黄金(600988,未评级)等。

2. 钢:不锈钢价格率先回暖,关注不锈钢及原料端投资机会

2.1供需:螺纹钢消耗量环比大幅上升,产量环比明显下降

本周螺纹钢消耗量环比大幅上升25.84%。根据Mysteel数据及我们测算,本周全国螺纹钢消耗量为326万吨,环比大幅下降25.84%,同比小幅上升0.64%。

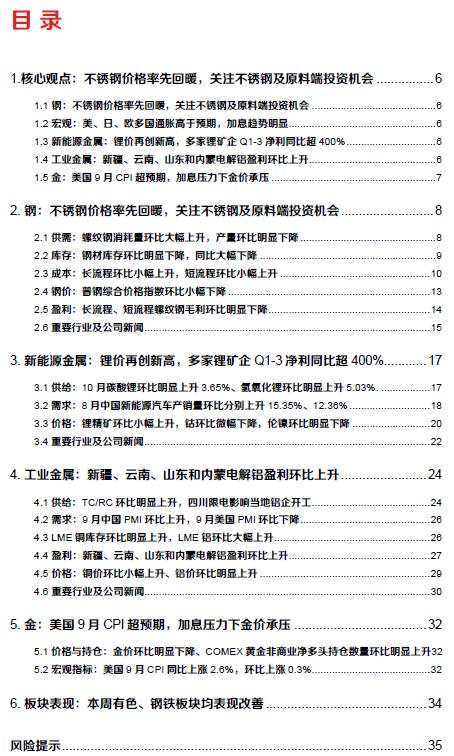

本周铁水产量环比微幅上升0.09%,螺纹钢产量环比明显下降2.57%,热轧产量环比明显上升2.27%,冷轧产量环比明显上升3.84%。根据Mysteel数据,本周247家钢企日均铁水产量240.15万吨,环比微幅上升0.09%;螺纹钢产量为293万吨,环比明显下降2.57%;热轧板卷产量为313万吨,环比明显上升2.27%;冷轧板卷产量为82万吨,环比明显上升3.84%。

本周长流程螺纹钢产能利用率环比明显下降1.59%,短流程螺纹钢产能利用率环比明显下降2.08%。根据Mysteel数据,本周长流程螺纹钢产能利用率为74.0%,环比明显下降1.59%;短流程螺纹钢产能利用率为27.2%,环比明显下降2.08%。

2.2库存:钢材库存环比明显下降,同比大幅下降

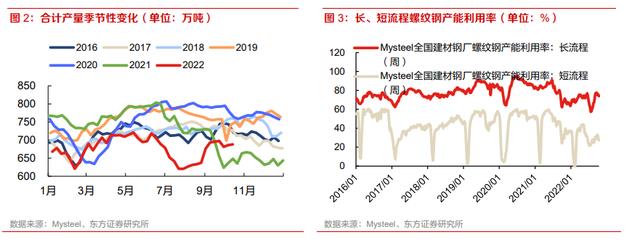

本周钢材社会库存环比明显下降、同比大幅下降。根据Mysteel数据,本周钢材社会库存1078万吨,环比明显下降1.74%,同比大幅下降14.24%。其中,螺纹钢社会库存环比明显下降4.49%。

本周钢材钢厂库存环比明显下降、同比明显下降。根据Mysteel数据,本周钢材钢厂库存为483万吨,环比明显下降2.56%,同比明显下降4.53%。其中,螺纹钢钢厂库存环比明显下降5.02%。

本周钢材社会和钢厂库存合计环比明显下降、同比大幅下降。根据Mysteel数据,本周钢材社会库存和钢厂库存总和为1561万吨,环比明显下降2.00%,同比大幅下降11.45%。

2.3成本:长流程环比小幅上升,短流程环比小幅上升

本周国内铁精粉价格环比持平、进口矿价格总体环比明显下降2.26%。本周车板价:青岛港:澳大利亚:PB粉矿:61.5%价为735元/吨,环比明显下降2.26%;铁精粉:66%:干基含税出厂价:唐山价973元/吨,环比持平。

本周废钢价格环比明显下降,二级冶金焦价格环比持平,喷吹煤价格环比持平。本周唐山二级冶金焦含税价2650元/吨,环比持平;山西阳泉产喷吹煤车板价为2115元/吨,环比持平;唐山6-8mm废钢市场均价(不含税)为2740元/吨,环比明显下降。

长流程炼钢成本:各品种钢材长流程成本环比小幅上升。据我们测算,长流程螺纹钢成本为3592元/吨,环比小幅上升0.71%。

短流程炼钢成本:各品种钢材短流程成本环比小幅上升。据我们测算,短流程螺纹钢成本为3667元/吨,环比小幅上升1.35%。

备注:我们按照以下方法计算长、短流程成本:

(1)长流程吨钢成本=0.96吨生铁+140kg废钢+(合金+电极+耐火材料+辅助材料+电能+维检和其他等费用)400元;

(2)生铁成本=铁矿石(1/品味)吨+焦炭340kg +喷吹煤粉130kg +烧结矿煤焦65kg+100元加工费(人力、水电等);其中国产矿占比10%,进口矿占比90%;进口矿需加上港口到厂区的运费,运费取80元/吨;焦炭340kg价格+烧结矿煤焦65kg价格≈450KG焦炭价格;人力、水电等约100元/吨。

(3)短流程吨钢成本=1.13*(80%×废钢均价+20%×铁水均价)+辅料费用80+电费210+耐材承包费用80+150-86+0.0038*石墨电极平均价格+150

(4)短流程成本说明:①辅料成本包括石灰、活性石灰、萤石、碳硅粉、保护渣、电石、填充料、热电偶、取样器、铁水取样器、覆盖剂、增碳剂、稻壳、电极、浸入式水口、大包长水口、塞棒、中包水口、引流砂、氧管等,基本维持在80元/吨;②燃动力消耗-丙烷、液氧、液氩、天然气、精炼电耗、动力电耗等,电弧炉吨钢耗电约450度,考虑环保和白天夜晚电价差异因素,电费标准以工业用电谷时段0.425元/度计算,折合吨钢电费(450*0.425=191)与卓创资讯网站测算电弧炉电费210元/吨基本相当;③耐材承包费用基本在80元/吨;④公式常数项150中包含合金、石墨电极成本,有数据以来计算石墨电极平均成本为86,扣除86后再补加石墨电极时间序列价格*吨钢石墨电极消耗0.0038t

(5)考虑钢厂一般维持一个月水平的库存,成本计算采用的原材料价格均为一个月前价格;

(6)钢材成本=1.03吨粗钢,150为轧制费;

(7)长、短流程分品种钢材成本计算方法为对应的螺纹钢成本与加工费之和,热卷、中板、冷轧吨钢加工费为160,180,760元/吨。

2.4钢价:普钢综合价格指数环比小幅下降

本周普钢价格指数环比小幅下降、钢坯价格指数环比小幅下降。根据Wind统计数据,普钢综合价格指数4218元/吨,环比小幅下降1.41%;唐山钢坯价格指数为3682元/吨,环比小幅下降1.50%。

本周大部分地区钢价环比下降。根据Wind数据,华东地区价格指数环比降幅最大,为4216元/吨,环比明显下降1.60%;其次是华南、东北地区价格指数,分别为4308元/吨、4185元/吨,环比分别明显下降1.56%,小幅下降1.43%。

本周大部分品种钢价环比下降。根据Wind数据,本周热卷价格指数环比降幅最大,为3945元/吨,环比明显下降2.51%;其次是螺纹,为4142元/吨,环比小幅下降1.49%。

2.5 盈利:长流程、短流程螺纹钢毛利环比明显下降

长流程、短流程螺纹钢毛利环比明显下降。根据上述测算的成本数据和价格指数,长流程螺纹钢毛利-61元/吨,环比明显下降 105元;短流程螺纹钢毛利为-136元/吨,环比明显下降128元。

2.6重要行业及公司新闻

2.6.1 沙钢废钢下调50,山西钢厂减限产逐步启动

10月14日,各废钢供货单位:沙钢自2022年10月14日起整体价格废钢下调50,具体废钢价格以2022-F34价格为准。

山西钢厂亏损加重,减限产逐步启动。目前晋南区域影响最为明显,停限产计划及力度表现也是最大,预估未来一周铁水日影响产量总计3.3万吨,相比目前增加1.1万吨;轧线日影响产量总计2.9万吨,相比目前增加0.85万吨。

本周,山西炼焦煤价格上涨,焦企成本压力增大,抽样调研山西区域平均吨焦盈利-119元/吨,环比成本上涨53元。叠加部分地区环保限产等因素,预计后续开工率或将继续呈现收紧态势;本周,全国45港进口铁矿库存为12992.70万吨,环比增30.85万吨。全国47港进口铁矿石库存总量13699.70万吨,环比增40.85万吨;本周,247家钢厂高炉开工率82.62%,环比下降0.88%,同比去年增加4.55%;高炉炼铁产能利用率89.04%,环比增加0.06%,同比增加8.38%;钢厂盈利率48.05%,环比下降3.46%,同比下降40.69%;日均铁水产量240.15万吨,环比增加0.21万吨,同比增加23.93万吨;本周,全国钢厂进口铁矿石库存总量为9396.87万吨,环比增68.44万吨;当前样本钢厂的进口矿日耗为296.03万吨,环比增0.75万吨,库存消费比31.74,环比增0.15天;本周,全国30家外选厂上周铁精粉总产量71.87万吨,环比下降4.05万吨,降幅5.33%。

截至10月14日,Mysteel统计国内105家废钢回收加工企业工地废钢回收总量3.31万吨,较上周增加0.04万吨,周环比增幅1.3%;工地废钢总库存5.97万吨,废钢总回收量15.27万吨,其中工地废钢占比在21.7%。

截至10月13日,Mysteel调研的211家长短流程钢厂综合废钢比19.01%,周环比增加0.06%;废钢消耗总量在206.75万吨,周环比减少0.99万吨;废钢库存为355.09万吨,周环比增加30.03万吨。

10月6日至10月12日,Mysteel调研的92家线材钢厂的总库存为184.27万吨,较上周减少8.49万吨,其中钢厂库存减少2.28万吨,社会库存减少6.21万吨。

因坯料不足,自15日起,天钢对棒材一线、二线错峰生产,预计影响产量1-1.5万吨。

2.6.2 接单向好叠加原料担忧,不锈钢价格呈现上涨态势

十月钢厂预排产创年内新高。虽然9月份不锈钢产量超预期,但由于九月中秋和国庆双节,下游及终端有所备货,消费有所恢复,产量消化相对明显。Mysteel调研,2022年9月份新口径国内40家不锈钢厂粗钢产量统计为265.2万吨,月环比增11.2%,同比增5.5%。9月不锈钢市场止跌企稳,钢厂利润修复,接单情况好转,9月国内不锈钢全系增产,10月延续增产。Mysteel调研,10月份国内40家不锈钢厂粗钢排产296.9万吨,预计月环比增11.9%,年同比增22.3%。其中:200系93.9万吨,预计环比增10.7%;同比增加38.3%;300系156.7万吨,预计环比增11.3%;同比增加19.2%;400系46.3万吨,预计环比增17.0%;同比增加6.4%。十月不锈钢预排产创年内新高,但由于前期钢厂库存位于近期低位,压力较小,9月底国内15家主流不锈钢厂厂内库存97.6万吨。同时钢厂接单相对不错,钢厂多维持生产,后续减产概率不大。

节后接单有所好转,不锈钢震荡偏强运行。不锈钢期货合约周内震荡偏弱运行,在周五出现大幅上涨,最高点至17335元/吨,为三季度以来高点。据市场反馈周三开始接单持续出现好转,期货价格开始上调,某钢厂近期开出11月的期货指导价,较10月有所上涨。截止至10月14日,不锈钢期货收盘至17175元/吨,较节前上涨425元/吨。近期社会库存压力不大,本周最新数据来看全国主流市场不锈钢社会库存小幅去库,国庆节后市场到货不及预期,加之节后部分补库需求消化部分资源。但钢厂十月排产新高,或对未来不锈钢价格上涨形成限制。

3. 新能源金属:锂价再创新高,多家锂矿企Q1-3净利同比超400%

3.1供给:10月碳酸锂环比明显上升3.65%、氢氧化锂环比明显上升5.03%

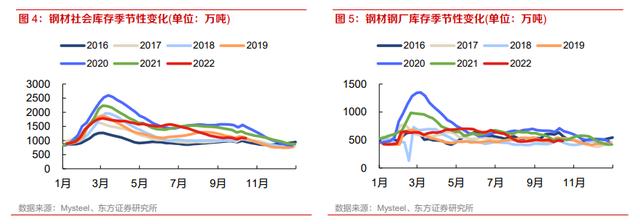

锂方面,碳酸锂10月产量为33996 吨,同比去年大幅上升71.77%,较9月环比明显上升3.65%,氢氧化锂10月产量为25348 吨,同比去年大幅上升53.99%,较9月环比明显上升5.03%。

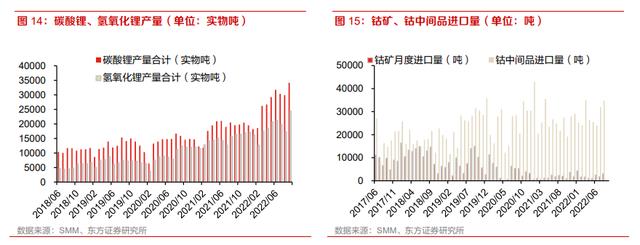

钴方面,钴矿8月进口量3096吨,同比去年大幅上升32.31%,较7月环比大幅上升80.95%,2022年初以来已达到2.44万吨;钴中间品8月进口量3.48万吨,同比去年大幅上升60.68%,较7月环比明显上升8.84%,2022年初以来达到32万吨。

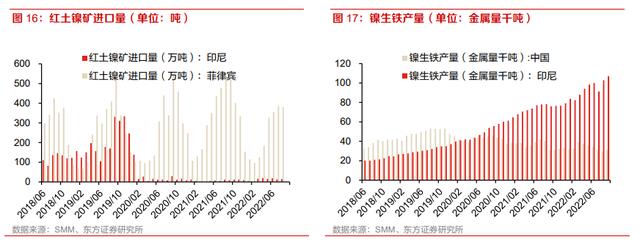

镍方面,矿端红土镍矿8月进口量430万吨,同比去年大幅下降25.03%,较7月环比小幅下降0.84%,年初以来合计总产量达4268 万吨;冶炼端电解镍10月产量1.6万吨,同比大幅上升10.92%,环比明显上升4.55%,2022年初以来合计10.58万吨;中国镍生铁产量10月同比明显上升7.08%,环比明显上升5.79%;印尼镍生铁10月产量同比大幅上升33.77%,环比大幅小幅上升1.29%;硫酸镍产量同比大幅上升51.07%,环比明显上升7.92%,年初以来产量已达到22.52金属量万吨。

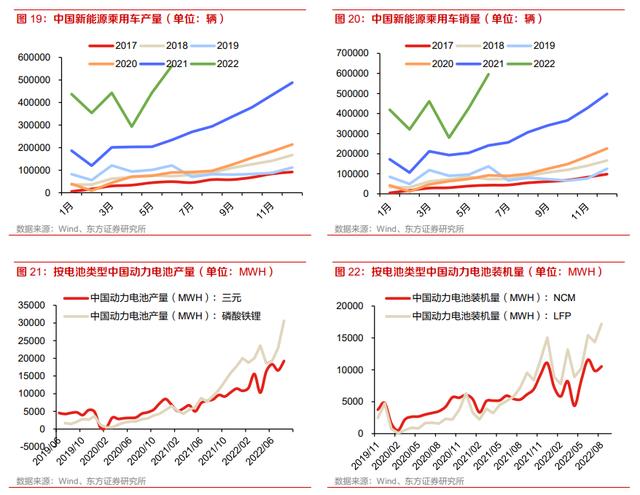

3.2需求:8月中国新能源汽车产销量环比分别上升15.35%、12.36%

8月我国新能源汽车月产销量环比分别大幅上升15.35%、12.36%,同比大幅上升116.36%、107.55%。根据中汽协统计数据,2022年8月我国新能源汽车月产量为71.4万辆,销量为66.6万辆,环比分别大幅上升15.35%、12.36%,同比大幅上升116.36%、107.55%。

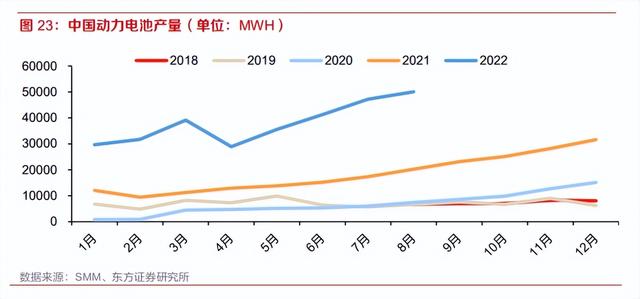

8月中国动力电池产量同比大幅增长157.04%,磷酸铁锂同比大幅增长138.54%。据中国汽车工业协会信息发布会数据,2022年8月我国动力电池产量共计50076MWH,同比大幅增长157.04%,环比明显增长6.01%;中国NCM动力电池装机量8月共计10523MWH,同比大幅增长97.13%,环比明显增长6.95%,中国LFP动力电池装机量8月共计17211MWH,同比大幅增长138.54%,环比大幅上涨20.05%。

国务院常委会会议通过《新能源汽车产业发展规划》,有望刺激新能源汽车消费。由于疫情导致的销售人员不能到岗、消费者减少出行等因素影响,一季度汽车消费量受明显压制。但受限于石油资源的有限性,作为环保无污染的清洁能源,新能源车优势突出,得到全球各国产业政策支持,中长期成长趋势不改。10月国务院常委会会议通过《新能源汽车产业发展规划》,此次规划的战略部署旨在促进新能源汽车产业发展,加快建设汽车强国,新能源汽车产业面临前所未有的发展机遇。

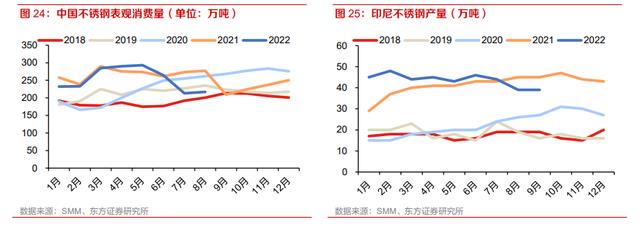

镍铁需求方面,9月中国不锈钢表观消费量达276万吨,同比大幅上升31.93%,环比大幅上升25.98%;9月印尼不锈钢产量达38万吨,同比大幅下降 15.56%,环比明显下降2.56%。

3.3价格:锂精矿环比小幅上升,钴环比微幅下降,伦镍环比明显下降

锂方面:锂精矿(6%,CIF中国)平均价环比小幅上升0.57%,氢氧化锂价格环比明显上升,碳酸锂价格环比明显上升。根据Wind数据,本周锂精矿(6%,CIF中国)平均价为5260美元/吨,环比小幅上升0.57%,国产99.5%电池级碳酸锂价格为52.6万元/吨,环比明显上升1.64%;国产56.5%氢氧化锂价格为51.75万元/吨,环比明显上升1.97%。

钴方面:本周MB标准级钴环比微幅下降,国产≥20.5%硫酸钴环比小幅上升,四氧化三钴环比小幅上升。根据Wind数据,本周MB标准级钴环比微幅下降0.19%,国产≥20.5%硫酸钴价格为6.33万元/吨,环比小幅上升1.20%;本周四氧化三钴为24.45万元/吨,环比小幅上升0.82%。

镍方面:本周LME镍环比明显下降。根据Wind数据,截至2022年10月14日,LME镍现货结算价格为21910美元/吨,环比明显下降2.01%;长江镍结算价格19.31万元/吨,长江硫酸镍结算价格4.36万元/吨,电池级硫酸镍平均价3.96万元/吨,环比微幅上升0.25%,8-12%高镍生铁平均价1343元/镍点,环比小幅上升0.94%。

3.4重要行业及公司新闻

3.4.1中汽协:9月废旧锂电回收2.81万吨,锂计价模式开始逐步推广

据SMM调研,国内2022年9月废旧锂电回收共28,104吨(包含电池、极片和黑粉形态的回收废料),回收量环比减少7%。9月碳酸锂价格的飞涨是废料价格上涨的重要支撑,目前市场货源仍是供不应求状态,不免有囤货涨价的行为。废料回收各环节利润被强制压缩,湿法冶炼厂采购原料或仅可维持生产。虽9月废旧回收市场已开始推行锂单独计价,但上游黑粉企业在采买电池极片原料时,高价采购或几经转手层层加码,所以对于黑粉利润把控也较为严格。锂计价的推行可以规避掺料风险,但废料高价的问题仍未解决,废旧电池原料到达湿法冶炼厂手中成本仍是在不断增加。

9月碳酸锂价格的飞涨是废料价格上涨的重要支撑,目前市场货源仍是供不应求状态,不免有囤货涨价的行为。废料回收各环节利润被强制压缩,湿法冶炼厂采购原料或仅可维持生产。虽9月废旧回收市场已开始推行锂单独计价,但上游黑粉企业在采买电池极片原料时,高价采购或几经转手层层加码,所以对于黑粉利润把控也较为严格。锂计价的推行可以规避掺料风险,但废料高价的问题仍未解决,废旧电池原料到达湿法冶炼厂手中成本仍是在不断增加。

按回收电池种类统计回收量数据,SMM数据显示,2022年9月废旧三元共回收18,823吨,废旧磷酸铁锂回收8,364吨,废旧钴酸锂917吨。三元废料占比67%,磷酸铁锂废料占比30%,钴酸锂废料仅占比3%。9月三元废料回收量环比微减2%,主因废料价格9月继续上涨,成本增加,毛利极低;且无论是高价废料还是高价碳酸锂目前的风险性极大。部分小厂在此环境下,在有根据自身生产情况综合考虑后,减少采购生产或者考虑其他种类原料代替,所以三元废料的回收有不同程度的减量。但总量较上月来看只是微减,这其中是因为部分回收体量较大的企业或者正在扩产的企业,仍需要保持高回收量来维持正常投料生产与产能爬坡,吸纳了不少来自贸易商手中的废料。综合来看,废旧三元的回收量只是较上月微减,并未出现断崖式减少。9月磷酸铁锂废料回收量环比减少18%。9月铁锂锂点继续跟随碳酸锂价格上行而走高,目前废旧铁锂价格已经升至极不理性阶段,导致铁锂回收企业成本增加,碳酸锂作为铁锂回收产品,价格高位随之带来的风险较大。9月钴酸锂废料回收料环比减少9%,因钴酸锂废料中含有锂,所以9月钴酸锂废料价格也在上行,但钴酸锂含钴量较高,钴锂比值较大导致经济效益并不高,之前有回收钴酸锂作为主要原料的企业也有考虑使用其他种类原料代替。现在的钴酸锂废料更多的是作为湿法冶炼工艺上一种提高钴含量的“添加剂“,用来提高钴回收率。

3.4.2 中矿资源Q3锂盐生产线原料端已逐步使用自有矿山的锂精矿

10月12日、10月14日,中矿资源在互动平台上表示,公司自有矿山生产的锂精矿按计划有序发运至国内,今年Q3,公司锂盐生产线的原料端已逐步开始使用自有矿山供应的锂精矿。近期,谈及公司公布前三季度业绩预告的相关事宜,中矿资源表示,公司锂盐业务生产经营情况良好,2022年前三季度归属于上市公司股东的净利润预计20亿元至21亿元之间,比上年同期增长561.57%–594.65%。第三季度净利润预计6.77亿元至7.77亿元之间,比第二季度净利润5.48亿元环比增长了23.65%-41.91%,第三季度扣除非经常性损益后的净利润预计比第二季度扣除非经常性损益后的净利润环比增长34.18%-54.19%。2022年一季度生产及销售的部分锂盐产品原料系2021年采购,成本较低。随着公司自有矿山锂精矿陆续送抵国内工厂加工生产,公司锂盐生产线的原料端将逐步使用自有矿山供应的锂精矿,公司自有矿供应占比将逐步增加,业绩将逐步释放。海外方面,关于最新出勘探报告情况,公司透露,IRES已于2019年编制提交了符合NI43-101规范的Bikita西区SQI6矿体和Shaft矿体资源量报告,本次增储公告是对未提交过资源量估算报告的Bikita矿山东区伟晶岩体进行了地质建模及资源量估算。Bikita矿山西区包括SQI6矿体和Shaft矿体,本次Bikita矿山东区估算的资源量为新增锂矿产资源量,增储后Bikita矿山锂矿产资源量合计达到5451.50万吨矿石量,折合156.05万吨碳酸锂当量(LCE)。另外,关于津巴布韦矿税变化的影响,据中矿资源了解,津巴布韦政府对锂矿等资源征收的相关税费未发生实质变化,对公司生产经营无重大影响。关于特许权使用费的征收基准,公司透露,目前津巴布韦所征收的资源税是按照销售额计征,且公司全部用银行存款支付该税费。

3.4.3天齐锂业预计Q1-3净利152亿元–169亿元,同比预增2769%-3090%

天齐锂业公告,预计前三季度净利润152亿元-169亿元,同比增长2768.96%-3089.83%;预计第三季度净利润50亿元-65亿元,同比增长1026.1%-1363.92%。公司预计本报告期营业收入较上年同期大幅上升,主要原因系受益于全球新能源汽车景气度提升,锂离子电池厂商加速产能扩张,下游正极材料订单回暖等多个积极因素的影响,本报告期公司主要锂产品的销量和销售均价较上年同期均明显增长。小财注:Q2净利70亿元,据此计算,预计Q3净利环比下降7%-28%。

3.4.4 赣锋锂业预计Q1-3净利同比增长478.29%-518.73%

总市值超1500亿元的锂矿龙头赣锋锂业10月14日晚间公告,预计前三季度净利润143亿元-153亿元,同比增长478.29%-518.73%。Q2净利37.28亿元,Q3净利70.46亿元–80.46亿元,据此计算,预计Q3净利环比增长89%-116%,单季净利再创历史新高。

4. 工业金属:工业金属:新疆、云南、山东和内蒙电解铝盈利环比上升

4.1供给:TC/RC环比明显上升,四川限电影响当地铝企开工

4.1.1铜供给:TC/RC环比明显上升,7月全球精铜产量环比小幅下降

本周铜冶炼厂粗炼费(TC)、精炼费(RC)环比明显上升。根据Mysteel数据,现货中国铜冶炼厂粗炼费为87.8美元/千吨,环比明显上升3.66%,精炼费为8.78美分/磅,环比明显上升3.66%。

7月全球精炼铜产量、原生精炼铜产量环比小幅下降。根据Wind数据,7月全球精炼铜产量(原生+再生)同比去年明显上升2.95%,环比小幅下降1.07%,原生精炼铜产量同比去年明显上升4.35%,环比小幅下降0.83%。

8月废铜累计进口量环比大幅上升14.92%,同比明显上升8.34%,年初以来增长幅度高达631.24%。

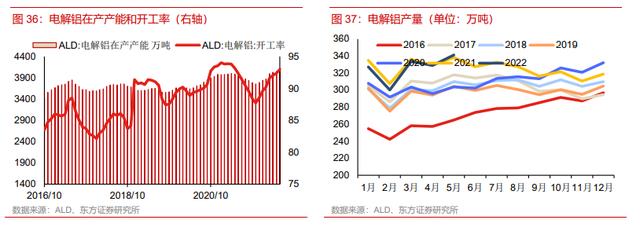

4.1.2 铝供给:电解铝8月开工率92%,环比明显下降1.92PC

电解铝8月开工率为92%,环比明显下降1.92PCT。

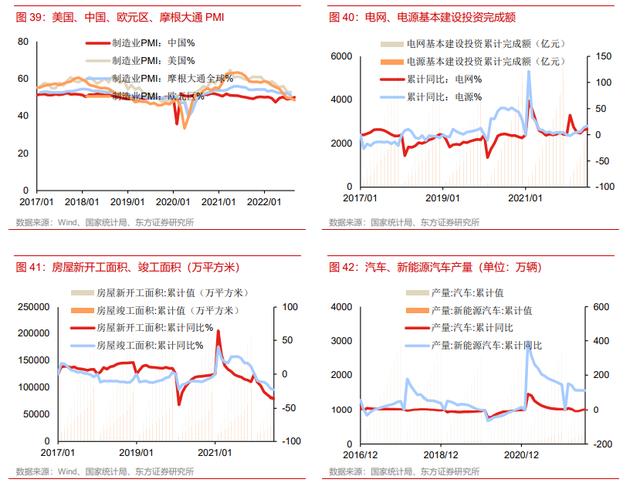

4.2 需求:9月中国PMI环比上升,9月美国PMI环比下降

9月中国PMI环比上升,9月美国PMI环比下降。根据Wind数据,2022年9月中国制造业PMI为50.1,环比小幅上升0.7PCT,美国9月制造业PMI为50.9,环比明显下降1.9PCT,摩根大通制造业PMI为49.8,环比小幅下降0.5PCT;2022年9月欧洲制造业PMI为48.4,环比小幅下降1.2PCT。

2022年1-8月,疫情影响削弱,国内生产逐步恢复,国内房屋新开工面积累计同比大幅下降37.22%,竣工面积累计同比大幅下降21.13%。房地产新开工及竣工环比改善,将拉升国内房地产用电线、电缆、电站以及白色家电用铜需求。

4.3LME铜库存环比明显上升,LME铝环比大幅上升

本周LME铜总库存为14.54万吨,月环比明显上升7.50%,COMEX铜总库存为3.71万吨,环比明显下降,上期所铜总库存为6.37万吨,月环比大幅上升109.28%;本周LME铝总库存为36.72万吨,月环比大幅上升10.54%,上期所铝库存为18.68万吨,月环比明显上升7.04%。

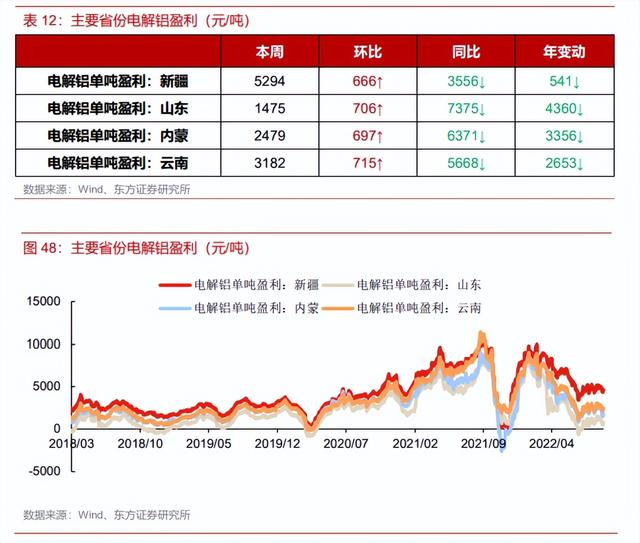

4.4 盈利:新疆、云南、山东和内蒙电解铝盈利环比上升

本周铝土矿价格环比小幅下降,动力煤价格环比明显上升。本周全国铝土矿价格为3079元/吨,环比小幅下降0.7 %。内蒙5500大卡动力煤乌海产价格为1093元/吨,环比明显上升3.8%;山西产5000大卡动力煤秦皇岛价为1050元/吨,环比持平;新疆巴里坤哈萨克自治县6600大卡动力煤坑口价为838元/吨,环比持平。

考虑原材料一个月库存周期,本周新疆电解铝成本环比微幅下降,山东电解铝成本环比微幅下降,内蒙电解铝成本环比微幅下降,云南电解铝成本环比小幅下降。根据我们的测算,本周新疆电解铝完全成本为13,656 元/吨,环比微幅下降0.26%,同比明显下降8.04%;山东电解铝完全成本为17475 元/吨,环比微幅下降0.43%,同比明显上升6.42%;内蒙电解铝完全成本为16471元/吨,环比微幅下降0.41%,同比明显上升2.39%;云南电解铝完全成本为15768元/吨,环比小幅下降0.53%,同比明显上升3.25%。

备注:我们按照以下方法计算电解铝完全成本:

(1)单吨电解铝原材料现金成本=0.45吨预焙阳极+1.94吨氧化铝+0.03吨氟化铝+0.05吨冰晶石+13300度电;

(2)自备电厂发电成本=0.11元/度制造费用+300克标煤;云南2021年10月后电价假设为0.37元/度,之前为0.25元/度;

(3)完全成本=材料现金成本+人工150元/吨+维修400费元/吨+三费1500元/吨+折旧300元/吨;

(4)新疆额外考虑氧化铝和电解铝运输成本1200元/吨。

本周新疆、云南、山东、内蒙电解铝盈利环比明显上升。根据我们的测算,本周新疆电解铝盈利为5294元/吨,环比明显上升666元/吨,同比大幅下降3556元/吨;山东电解铝盈利为1475元/吨,环比明显上升706元/吨,同比大幅下降7375元/吨;内蒙电解铝盈利为2479元/吨,环比明显上升697元/吨,同比大幅下降6371元/吨;云南电解铝盈利为3182元/吨,环比明显上升715元/吨,同比大幅下降5668元/吨。

4.5 价格:铜价环比小幅上升、铝价环比明显上升

本周铜价环比小幅上升、铝价环比明显上升。根据LME数据,本周LME铜现货结算价为7663美元/吨,环比小幅上升1.16%;本周上期所铝价环比明显上升1.61%,LME铝现货结算价为3110美元/吨,环比明显上升2.15%。

4.6 重要行业及公司新闻

4.6.1Aurubis将明年发往欧洲客户的铜升水报价大幅上调85%至每吨228美元

据10月13日消息,欧洲最大的铜冶炼产商Aurubis的发言人周四称,该公司对2023年发往欧洲客户的铜报价为每吨较LME价格升水228美元。而该公司今年发往欧洲客户的铜升水为每吨123美元。该公司一位发言人称,上调明年的铜升水是因为预计铜需求持续增长、库存处于低位以及能源和物流成本攀升等。行业消息人士称,部分消费商选择远离俄罗斯金属也是导致其需求料将增加的原因之一。Trade Data Monitor公布的数据显示,2021年,俄罗斯向欧盟出口铜292,000吨,而欧盟2021年总计进口铜801,000吨。Aurubis的资深副总裁Michael Hellemann Soerensen称,“我们预计明年精炼铜需求良好的局面仍将持续,同时三大交易所(LME,COMEX和上期所)铜库存也处于非常低的水平。加之我们的生产成本大幅增加,且运费也处于高位,因此公司决定将明年发运的精炼铜升水每吨上调105美元。” 他称,上述铜升水将对自2023年1月1日起发运的精炼铜船货生效。行业分析师和贸易商称,预计未来数月中国现货铜升水将位于高位,因政府刺激措施将提振需求前景。

4.6.2 市场情绪回暖,沪铝收高,后续关注会议及俄铝制裁影响

根据SMM统计数据显示,截止10月13日,国内铝下游加工龙头企业开工率环比节前一周持稳于67.2%。分版块来看,本周铝型材及再生铝合金板块开工率小幅上涨,其中铝型材节后市场维持回暖态势,且多集中在工业型材企业,汽车相关订单明显增加,光伏板块同样走出7、8月低迷态势,整体订单明显改善。整体来看,10月份铝下游需求稳中小增,短期开工水平仍有上升预期,但近期多地疫情反复,交通管控严格导致进出货难度上升,短期关注疫情对铝加工企业运输、生产影响。

此外,近期海外供应端扰动消息较多,对于市场情绪有一定的刺激作用。现货方面,今日SMM A00铝锭现货报价18680-18720元/吨,均价报18700元/吨,较前一日上涨220元/吨。本周整体而言,现货铝价在震荡中走高,周三为低点18420元/吨,周度上涨100元/吨,微涨0.54%。今日SMM佛山铝价对10合约贴水70元/吨,较昨日下调20元/吨,现货均价录得18720元/吨,较昨日涨210元/吨。第二交易时段,沪铝强势不减主力合约高度触及18750元/吨,下游畏高采购积极性不佳,实际成交集中在对SMM华南铝价贴水50元/吨到升水50元/吨,成交价格在18760-18770元/吨。

总体而言,基本面上,当前供应端受限,需求端弱恢复阶段,整体处于多空博弈状态。宏观消息面,美国对俄铝的禁止性消息,俄乌的紧张局势,国内的疫情管控严格,叠加即将在10月16日召开的会议等消息面使铝价走势产生较强的不确定性,SMM认为,短期内铝价或将震荡运行。后期关注会议方面是否对市场需求有更强的边际带动,其次美对俄方面的禁止消息,关注后期俄铝贸易流的转变和铝价内外比值变化。

4.6.3 洛阳钼业:TFM铜、钴产量连续九个月超产 混合矿将于2023年投产

据洛阳钼业官微消息获悉,2022年,TFM生产始终保持高位运行,前三季度铜、钴产量均实现超产。其中,铜产量1、2、5、8月份四次打破公司月度产铜纪录,且HG高品级铜产品质量提升至92%以上,极大增强了产品核心竞争力;钴产品干燥率连续多月达到100%,在降低企业运营成本同时,较好地提高了产品产出效益。10月份以来,TFM生产再上台阶。截至10月12日,铜、钴产量每天均超额完成计划任务。这既是10K项目经技术优化后效能进一步发挥的体现,更是TFM人敢于应对各种困难挑战,勇于创新与拼搏的结果。

今年以来,TFM紧密结合现场实际,围绕稳产超产目标,立足“管理提效、科技创效、经营促效”,狠抓现场管理,有效保障了生产安全整体可控、现场生产高效有序,中、刚员工斗志昂扬。一是大力弘扬洛钼“精英管理、成本控制、持续改善、成果分享” 的经营理念,审慎处理好企业与当地政府、环境保护、刚方劳资、周边社区的关系,积极营建和谐的内外经营环境。二是不断强化现场生产组织管理,优化资源配置,统筹推进现场生产工作。三是积极推行“红旗设备”评选活动,切实抓好设备维护保养与预防性检修工作,全面提高设备完好率和运转率。四是加强技术改造,提升产出效能与产品质量。如充分利用停限电时间,对10K区域粗碎站,磨矿及浸出区域,15K钴干燥设施等进行一系列提升性改造。其中,钴干燥工段通过内部挖潜以及对3台干燥机进行性能优化和提升性技术改造,设备处理能力已超过设计产量。五是广泛开展劳动竞赛,持续推进绩效考核,充分调动员工各个方面的积极性,保持了安全可控、持续生产、和谐环保、团结稳定的生产经营态势。

根据生产指引,2022年,TFM计划实现产量为铜产量22.7-26.7万吨,钴产量为1.75-2.05万吨。今年上半年,TFM铜、钴产量分别为 125.387 吨和 10.465 吨。目前,TFM混合矿开发项目正按里程碑计划顺利推进,将于2023年投产。届时,TFM将新增铜年产量20万吨、钴年产量1.7万吨。

5. 金:美国9月CPI超预期,加息压力下金价承压

5.1价格与持仓:金价环比明显下降、COMEX黄金非商业净多头持仓数量环比明显上升

本周金价环比明显下降、COMEX黄金非商业净多头持仓量环比明显上升。据COMEX数据,2022年10月14日,COMEX活跃黄金合约收盘价为1672.9美元/盎司,环比明显下降1.70%;截至10月11日,COMEX黄金非商业净多头持仓数量为9.44万张,环比明显上升6.83%。

5.2宏观指标:美国9月CPI同比上涨2.6%,环比上涨0.3%

美国名义利率环比微幅上升,实际利率环比明显上升。根据美联储和美国劳工部数据,截至2022年10月14日,美国10年期国债收益率为3.97%,环比微幅上升0.14PCT;核心CPI同比上涨2.6%,环比上涨0.3%。10月14日,美国10年期国债实际收益率为1.59%,周环比微幅下降0.02PCT,月环比明显上升1.69PCT。10月13日,美国劳工统计局公布的数据显示,美国9月CPI同比上涨8.2%,较上月回落0.1个百分点,但高于市场预期;核心CPI同比上涨6.6%,较上月继续走高,为1982年以来的最高水平。

美国9月通胀数据再超预期,使得市场对于11月美联储加息75个基点的预期飙升。目前市场对于美联储11月加息75个基点的预期概率高达98.2%,甚至出现加息100个基点的预期,12月再加息75个基点的预期也有所增强。

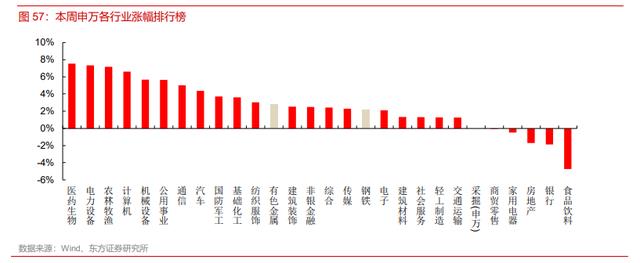

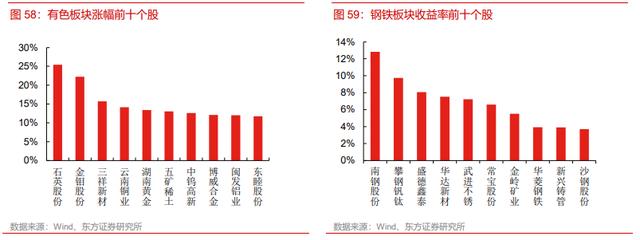

6. 板块表现:本周有色、钢铁板块均表现改善

板块表现方面,本周有色、钢铁板块均表现改善。根据Wind数据,本周申万有色板块环比明显上升2.77%,比上证综指高1.66个百分点,位居申万全行业第12名;本周申万钢铁板块环比明显上升2.66%,比上证综指低0.63个百分点,位居申万全行业第17名。

个股方面,石英股份领涨申万有色板块。本周申万有色板块涨幅前五的个股为石英股份、金钼股份、三祥新材、云南铜业、湖南黄金;申万钢铁板块收益率前五的个股为南钢股份、攀钢钒钛、盛德鑫泰、华达新材 、武进不锈。

风险提示

宏观经济增速放缓。若国内宏观经济增速发生较大波动,则各种金属需求或将受到较大影响,相关企业盈利存在波动风险。

原材料价格波动。上游原材料价格波动或将引起金属价格波动,对行业供需关系和竞争格局造成影响。

相关参考

焦宝石生产厂(18人山东耐火材料集团招聘,多专业有岗,开始报名~)

...材料集团有限公司是隶属于山东钢铁集团公司的国有大型耐材企业,是中国耐火材料行业协会副会长单位、山东省耐火材料行业协会会长单位。公司现有职工1800余人,其中有专业技术人员340余人,技术工人1400余人。主要产品有...

济南多轴钻床(章丘有一家“济钢耐材公司工业历史物件展览馆”)

...板屋面,红砖墙体,布局紧凑集中、工业美学厚重。济钢耐材公司工业历史物件展览馆就坐落在其中。济钢耐材公司始建于1957年,原名山东明水浅井粘土矿,是山东省四大国有耐火辅料矿山之一,隶属于山东冶金厅。1989年整建...

济南多轴钻床(章丘有一家“济钢耐材公司工业历史物件展览馆”)

...板屋面,红砖墙体,布局紧凑集中、工业美学厚重。济钢耐材公司工业历史物件展览馆就坐落在其中。济钢耐材公司始建于1957年,原名山东明水浅井粘土矿,是山东省四大国有耐火辅料矿山之一,隶属于山东冶金厅。1989年整建...

廊坊槽钢便宜(12月22日沙钢又涨200,军心大定,废钢看涨(附调价汇总))

关注废品之家网头条号省份钢厂涨跌幅调价内容安徽长江钢铁↑200-22023日起安徽长江钢铁废钢价格不等价调价,即优重2650(单一品种装车),重废2550,精料2510,中废2430,机械生2450,剪切料2350,小废2050(不含税),拆船废钢同级别...

本文发布价格仅供参考,因市场时时变动,具体钢材价格以钢厂或贸易商报价为准。北京地区12月10日北京建材市场价格参考,现河钢、敬业HRB400E螺纹Ф12mm3940、Ф20mm3790,HRB400E盘螺Ф10mm4100。河北地区12月10日石家庄建材价格参考...

10月10日中天钢铁出台10月中旬出厂价,螺纹钢平、线材盘螺平、带钢涨100,螺纹4200、线材盘螺4550、带钢4250。10月11日昆明市场镀锌管午后价格稳,4寸*3.75mm陕西友发报5350,天津利达报5730,云南方圆报5260,山西正大报5270,天津...

热镀锌氧化有白斑怎么处理(钢铁知识丨钢铁知识汇总,太全了果断收藏)

...锌管冷镀锌管无缝管螺旋管热轧无缝一、黑色金属、钢和有色金属在介绍钢的分类之前先简单介绍一下黑色金属、钢与有色

热镀锌氧化有白斑怎么处理(钢铁知识丨钢铁知识汇总,太全了果断收藏)

...锌管冷镀锌管无缝管螺旋管热轧无缝一、黑色金属、钢和有色金属在介绍钢的分类之前先简单介绍一下黑色金属、钢与有色

...锌管冷镀锌管无缝管螺旋管热轧无缝一、黑色金属、钢和有色金属在介绍钢的分类之前先简单介绍一下黑色金属、钢与有色

1月20日消息,有色金属板块走强,银泰黄金、中国稀土涨停,中色股份、浩通科技、湖南黄金涨超8%。消息面上,根据据中国有色金属工业协会消息,本周多晶硅料价格企稳止跌,据国投安信期货分析称12月以来多晶致密料价格...