库存女装市场(纺织服饰行业2023年度策略:否极泰来终可期,消费复苏正当时)

Posted

篇首语:笛里谁知壮士心,沙头空照征人骨。本文由小常识网(cha138.com)小编为大家整理,主要介绍了库存女装市场(纺织服饰行业2023年度策略:否极泰来终可期,消费复苏正当时)相关的知识,希望对你有一定的参考价值。

库存女装市场(纺织服饰行业2023年度策略:否极泰来终可期,消费复苏正当时)

(报告出品方/作者:山西证券,王冯、孙萌)

1. SW 纺织服饰板块回顾

1.1 2022 年 SW 纺织服饰板块下跌 15%,饰品表现相对领先

2022 年纺织服饰板块跑赢大盘,饰品子板块表现相对领先。2022 年,SW 纺织服饰板块累计下跌14.66%,跑赢沪深 300 指数 7.0pct,其中 SW 纺织制造、SW 服装家纺、SW 饰品板块累计下跌分别为14.58%、15.24%、12.83%。整体来看 SW 纺织服饰板块 2022 年走势,1 月在春节降温及北京冬奥会催化下,板块短暂逆势上涨,其它时间板块与大盘走势基本一致,截至 12/31 日,SW 纺织服饰 PE-TTM 为22.77 倍,较2022年初的20.24 倍小幅上涨,处于 2020 年以来三年估值水平 25%分位以上。

1.2 可选品类受国内疫情反复扰动,外需前强后弱静待库存拐点

国内消费市场受疫情反复扰动,关注线下场景回归常态后消费信心恢复。2022 年,国内实现社会消费品零售总额 43.97 万亿元,同比下降 0.2%,国内消费规模较疫情前(2019 年)的41.16 万亿元增长6.8%,其中 22Q1-Q4 单季度社零同比增速分别为 3.3%、-4.6%、3.5%、-2.7%,22Q2 受到上海疫情封控、22Q4受到 10-11 月疫情封控力度加大、12 月防疫政策放开后各地感染人数增加影响,单季社零增速均由正转负。分渠道看,在线下渠道受到疫情影响背景下,线上渠道表现持续优于线下,2022 年,实物商品网上零售额实现 11.96 万亿元,同比增长 6.2%,经历疫情三年,我国实物商品网上零售额规模持续扩大,2019-2022年CAGR 为 12.0%,快于同期商品零售的 2.7%,实物商品网上零售额占商品零售额比重由2019 年的23.4%提升到 2022 年的 30.2%。分品类看,典型可选消费品类受到疫情影响更大,2022 年,限额以上化妆品、纺织服装、金银珠宝零售额分别为 3936、13003、3014 亿元,同比分别下降 4.5%、6.5%、1.1%,2019-2022年上述品类 CAGR 分别为-1.3%、9.6%、5.0%,纺织服装品类零售额较疫情前仍有收缩,金银珠宝和化妆品品类规模均保持稳定增长。

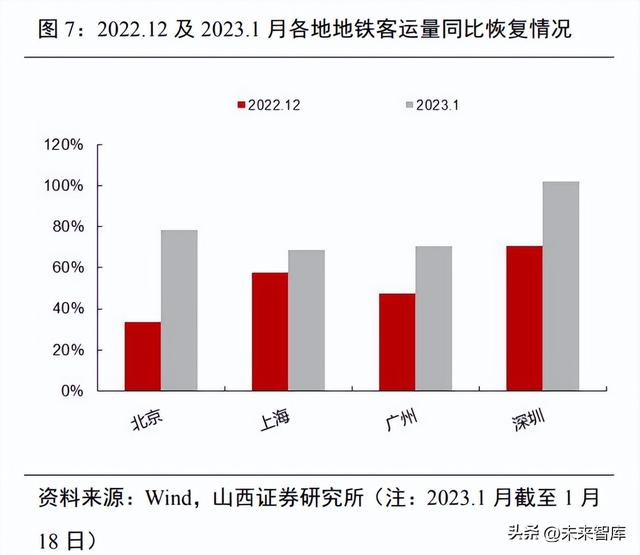

线下消费场景回归正常,关注后续消费信心修复。展望后续,一方面随各地线下客流陆续恢复,线下消费场景不再缺失,根据汇客云,北京、广州、成都市在 2022 年 12 月感染人数达峰后,线下人流量回升明显。从 2022 年 12 月和 2023 年 1 月各地地铁客运量恢复情况看,北京、上海、广州、深圳2023年1月的地铁日均客运量同比恢复情况均边际改善。另一方面自 2022 年 4 月至今我国消费者信心始终处于低位,后续消费恢复的持续性仍需关注我国消费者信心的恢复。

海外需求走弱叠加渠道库存压力,22H2 越南及我国服装出口景气回落。美国、欧盟、日本作为全球主要纺织服装进口国家及地区(根据 WTO,2021 年美国、欧盟、日本纺织品服装进口金额占全球比重为15.1%、28.5%、3.7%),2022 年消费需求表现疲软,叠加渠道库存在海运压力缓解和品牌提前备货情况下持续走高,美国批发商服装及服装面料库存自 2021 年 7 月以来触底上升,至 2022 年 11 月,美国批发商服装及服装面料库存已经升至 431.64 亿美元,仍未出现回落,对上游纺企订单形成压力。我国及越南纺织服装出口增速均于 22Q4 转负,22Q1-Q4,我国服装及衣着附件出口金额同比增速分别为 7.2%、16.4%、5.8%、-13.5%,越南纺织服装同比增速分别为 20.8%、21.5%、28.7%、-8.1%。22Q1-Q3,SW纺织制造板块单季营收增速分别为 13.7%、7.6%、7.8%。受到订单走弱、产能利用率下降、原材料价格上涨影响,纺织制造企业业绩承压,SW 纺织制造板块 22Q1-Q3 单季归母净利润增速分别为 15.3%、8.4%、-11.7%,单季毛利率同比分别提升 1.0、下降 0.1、下降 1.5pct。

2. 品牌服装:关注品牌去库存进度,长期看好运动及户外需求

2.1 行业当前仍面临库存压力,关注库存去化后品牌轻装上阵

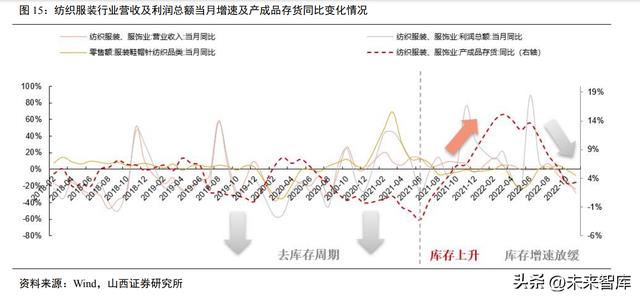

2018 年以来的去库存周期在 21H2 结束,22H2 服装产成品库存同比增速放缓。2018 年以来,行业产成品库存处于去库存阶段,2020 年疫情影响库存小幅上升,随后继续消化库存。2021 年上半年服装消费的反弹,市场对于后续需求判断过于乐观,库存上升开启。2022 年疫情再次影响服装销售,增加库存问题,22H2行业产成品库存同比仍然继续增加,但增速明显放缓,我们认为行业库存持续去化利于2023 年服装消费回升及服装企业盈利能力修复。

当前品牌服装企业库存压力仍然较大,李宁品牌库存较行业更优。从 SW服装家纺板块存货周转天数来看,21Q3 板块存货周转天数开始上升,到 22Q3 上升至 239 天,达到近五年新高水平。从国内运动品牌库销比情况看,截至 22Q4,安踏品牌库销比在 5 个月以上,环比持平,FILA 品牌库销比仍高于7个月,环比有所改善,李宁品牌整体存货周转高于 4 个月,处于公司可控范围但未明显改善,特步品牌零售渠道库存拉长至 5.5 个月,环比有所恶化。整体而言,在疫情反复扰动终端零售环境背景下,截至2022年末,服装行业仍面临库存压力,零售折扣难以获得改善。2023 元旦假期以来,线下终端客流复苏,助力品牌库存去化。

2.2 我国运动服饰市场空间广阔,持续看好国产龙头市占率提升

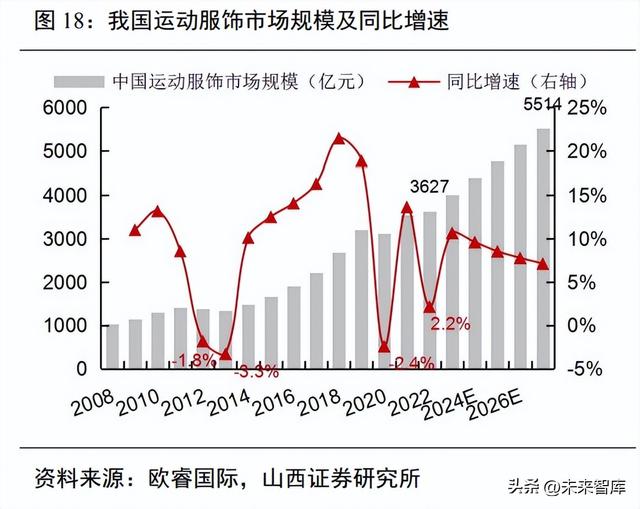

运动服饰仍为未来五年我国服装市场成长性最优品类,自带社交属性的小众运动不断升温。根据欧睿国际,2022 年我国运动服饰市场规模为 3627 亿元,同比增长 2.2%,预计 2027 年将达到5514 亿元,2022-2027年 CAGR 为 8.7%。推动我国运动市场不断扩容的主要因素为:1)我国人均运动服饰消费在国民收入稳步增加、运动意识强化、对运动相关服饰及设备重视程度提升的推动下,有望继续增长,2020 年我国运动服饰人均消费从 2014 年的 15.7 美元提升到 32.4 美元,但只为日本的 29.7%和美国的10.5%。根据人民数据研究院,60.7%的跑者会购买专业舒适的运动鞋服来提升自己的跑步专业性,以购买跑鞋为例,质量、性价比、产品的专业性是跑者最看重的三个因素。2)小众户外运动如露营、飞盘、冰雪等因自带社交属性,在小红书等新媒体的快速传播下,受到年轻人群喜爱,随着群众对体育项目欣赏和参与多元化需求的不断增加,小众户外运动发展可期。3)2022 年,我国体育产业支持政策持续颁布,预计2025 年我国经常参加体育锻炼人数比例达到 38.5%,人均体育场地面积 2.6 平方米,全国体育产业总规模达到5 万亿元,体育产业增加值占国内生产总值比重达到 2%。预计到 2035 年,我国经常参加体育锻炼人数比例达到45%以上,体育健身和运动休闲成为普遍生活方式,人民身体素养和健康水平居于世界前列。

新疆棉事件引发行业竞争格局重塑,国产运动龙头夯实核心竞争力保障市占率持续提升。2021年3月新疆棉事件引发我国运动服饰行业竞争格局的重塑,2022 年,耐克和阿迪达斯虽然仍为我国运动服饰市场前两大品牌,但二者较疆棉事件前的市场份额均有下滑,2020-2022 年,耐克、阿迪达斯品牌市占率分别下滑 3.1、5.4pct,耐克大中华区收入自 21Q4 起连续 5 个季度负增长,阿迪达斯大中华区收入自21Q2起连续6 个季度负增长,而安踏、李宁、特步、361 度品牌市占率提升 2.4、3.6、1.7、0.4pct。从公司市占率角度看,2022 年安踏集团市占率超过 20%,继续超过阿迪达斯,且与耐克差距缩小。我们认为国产运动公司市占率提升具有持续性,一方面年轻消费群体对国产运动品牌更加青睐,根据艾瑞咨询,中国年轻人群中有73%倾向于购买国产运动品牌,另一方面国产运动公司自身在产品研发方面的持续投入,使得产品专业性不断提升,2021 年安踏体育研发费用规模为 11.3 亿元,占收入比重 2.3%,超过同期阿迪达斯的9.9

2.3 重点公司分析

2.3.1 安踏体育:品牌矩阵丰富把握细分市场,安踏主品牌经营稳健

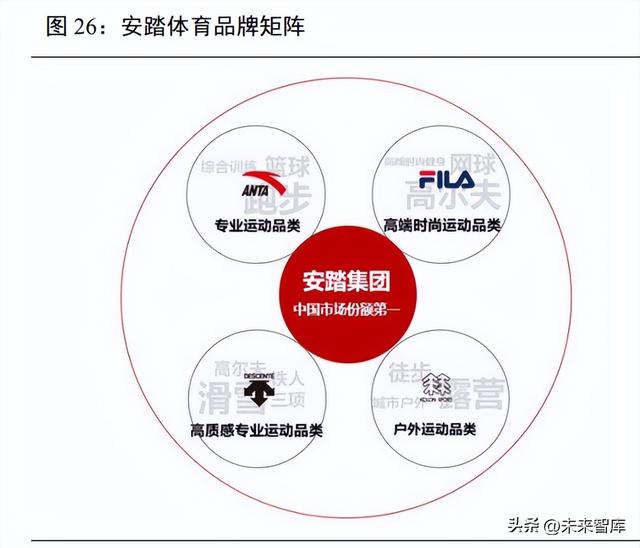

基本情况:2022 年上半年,安踏体育实现营收 259.65 亿元,同比增长 13.8%,其中安踏品牌、FILA品牌、所有其它品牌营收同比增长 26.3%、-0.5%、29.9%。22Q3 全部品牌流水同比恢复增长,22Q4再度受到疫情影响,安踏品牌流水同比下滑高单位数,FILA 品牌同比下滑 10%-20%低段,所有其它品牌同比增长10%-20%低段,但安踏品牌库销比环比保持稳定,FILA 品牌库销比环比有所改善。核心观点:安踏体育旗下拥有定位专业运动的安踏品牌、定位时尚运动的FILA 品牌、定位户外运动的迪桑特、可隆品牌,以及通过合营公司拥有始祖鸟等品牌,品牌矩阵完善,利于公司充分把握细分运动市场。安踏品牌于 2020H2 启动 DTC 模式,截至 2022H1,52%的安踏品牌门店由公司直营,48%的门店由加盟商按照公司运营标准经营,DTC 模式下门店店效与商品效率持续提升。目前PE-TTM为36.30倍,处于公司近三年均值水平附近。

2.3.2 李宁:国潮运动品牌龙头,库存压力较行业更轻

基本情况:2022 年上半年,李宁实现营收 124.09 亿元,同比增长 21.7%,营收增长受益于批发渠道拉动、电商渠道积极进行直播业务、线下终端门店效率提升。22Q3 李宁(不含李宁YOUNG)全平台零售流水同比增长 10%-20%中段,零售折扣同比加深低单位数,库销比同比略有增加但处于健康状态,且优于行业水平。2022 年上半年,公司毛利率同比下滑 5.9pct 至 50.0%,实现归母净利润21.89 亿元,同比增长11.6%。核心观点:公司持续优化“单品牌、多品类、多渠道”策略,2022H1,零售流水同比增长8%,篮球、跑步品类流水同比增长 30%、10%,公司聚焦产品科技升级,篮球、跑步产品持续创新。截至2022Q3,李宁(不含李宁 YOUNG)门店数量合计 6101 家,较年初净增加 166 家,李宁YOUNG 门店共1238家,较年初净增加 36 家。公司以优化渠道数量和提升渠道效率为核心,持续升级店铺形象,提升门店成交率及产品连带率。目前 PE-TTM 为 40.83 倍,处于公司近三年均值以下水平。

2.3.3 波司登:国产羽绒服龙头,产品创新升级持续进行

基本情况:2022/23 上半财年,公司实现营收 61.81 亿元,同比增长 14.1%,其中品牌羽绒服业务、贴牌加工管理业务、女装业务、多元化服装业务分别增长 10.2%、32.7%、-18.3%、22.2%。波司登品牌羽绒服实现营收 35.22 亿元,同比增长 8.2%,2022 年冬季,公司发布新一代轻薄羽绒服产品,同时官宣谷爱凌、易烊千玺作为品牌代言人。2022/23 上半财年,公司毛利率同比下滑 0.7pct 至50.0%,但品牌羽绒服业务毛利率同比提升 2.2pct 至 63.6%,波司登品牌羽绒服毛利率提升 3.9pct 至 66.5%,实现归母净利润7.34亿元,同比增长 15.0%。 核心观点:公司作为国产羽绒服龙头,产品持续创新升级,品牌羽绒服业务及波司登品牌盈利能力持续提升。贴牌加工业务保持稳健增长,2016-2021 年贴牌加工业务营业收入 CAGR 为19.6%。公司供应链管理灵活,首订比例保持 40%以内,在销售旺季实行滚动下单、拉式补货,保证经营质量,提升公司在外部环境不佳时的经营韧性。目前 PE-TTM 为 19.96 倍,处于公司近三年均值以下水平。

3. 纺织制造:订单回暖带动盈利改善,优质制造龙头强者恒强

3.1 海外品牌处于去库存通道,订单回暖后纺企盈利改善确定性强

海外品牌库存水平仍处高位,耐克最新季度末库存初现拐点。从品牌库存来看,截至22Q3 末,海外品牌公司库存普遍达到近三年新高水平,品牌均处于去库存阶段。从台湾主要纺织制造企业月度营收增速看,品牌主动缩减采购,制造商月度营收增速逐步放缓,22Q4,针织服饰一体化制造商儒鸿单月营收降幅逐步扩大,全球最大的运动鞋履制造商裕元集团 12 月营收增速由正转负。耐克最新财报显示库存环比已出现下降,随着海外通胀水平持续下行,终端需求复苏推动品牌库存去化,进入主动补库阶段,纺织制造企业订单有望逐步回暖,产能利用率恢复正常后,对纺企盈利能力改善确定性具有积极促进作用。

3.2 制造龙头产能相继完成出海,依托优质客户资源强者恒强

我国纺织服装出口占全球比重成下降趋势,头部纺企产能相继完成出海。从现代纺织业于18世纪诞生于英国开始,世界纺织业共发生四次大的产业转移,分别是 20 世纪初从英国转移到美国、20 世纪60年代从美国转移至日本、20 世纪 70-80 年代从日本转移至“亚洲四小龙”国家、20 世纪90 年代初向中国大陆转移。随着我国 2001 年加入 WTO,我国纺织产业产能得到释放,我国纺织服装出口占全球比重从2000年的12.2%快速上升到 2015 年的 38.3%,由于贸易摩擦相伴而生、我国沿海地区劳动力和原材料成本上升带来的招工难问题、品牌发展东南亚市场诉求,全球纺织业开始向越南、柬埔寨、印度尼西亚为代表的东南亚国家转移,2016 年开始至今虽然我国依旧是全球最大纺织服装出口大国,但纺织服装出口占全球比重开始下滑。但我国头部纺织制造企业产能都已经完成出海,越南、柬埔寨是针织服饰制造商申洲、儒鸿的主要成衣基地,越南、印尼、印度是鞋履制造商的主要生产基地。

品牌商强化与核心供应商合作,优质制造龙头强者恒强。品牌公司持续精简供应商,注重同核心供应商保持长期合作关系,以阿迪达斯为例,所有潜在的新供应商都由集团 SEA(社会与环境事务团队)进行评估,确保新供应商符合集团标准,截至 2021 年底,所有新工厂的首次拒绝率为34%,2021 年阿迪达斯拥有 21 家鞋履产品独立供应商,平均合作年限为 22.7 年,拥有 61 家服装产品供应商,平均合作年限为18.7年,品牌商供应商数量持续精简,与供应商合作年限不断拉长。中长期看,头部纺织制造企业依托和优质客户长期的深度合作,研发能力、生产效率、ESG 理念不断提升,提升老品牌合作份额、新品牌拓展路径更通畅,优质供应链具备稀缺性。

3.3 重点公司分析

3.3.1 华利集团:全球运动鞋履制造商龙头,耐克供应链份额提升空间广阔

基本情况:2022 年前三季度,公司实现营收 153.74 亿元,同比增长 21.68%,其中鞋履销售量同比增长10%,美元计产品均价增长超过 7%,叠加美元升值因素,人民币计产品均价增长约10%。公司毛利率同比下滑 2.0pct 至 25.9%,主要由于新工厂仍处于产能爬坡阶段,以及 22Q1 越南疫情导致员工出勤率不足,公司实现归母净利润 24.46 亿元,同比增长 22.46%。 核心观点:与台湾主要运动鞋履制造企业相比,公司产能规模大且扩张速度更快,印尼与缅甸生产基地后续陆续投产,支撑公司在 Nike 等核心客户中份额提升与合作 On Running、New Balance、Rebook等新品牌。公司产品销售均价与友商相比存在较大提升空间,伴随承接更多复杂鞋型订单,均价与盈利能力逐步提升存在空间。目前 PE-TTM 为 22.44 倍,处于公司上市以来均值水平以下位置。

3.3.2 申洲国际:纺织制造业典范,产能扩张及客户战略合作共筑长期成长

基本情况:2022 年上半年,公司实现收入 135.93 亿元,同比增长 19.6%,其中美元计产品均价增长6%,人民币计产品均价增长 6.6%,销售数量增长 13.0%。公司毛利率同比下滑 7.1pct 至22.6%,公司实现归母净利润 23.67 亿元,同比增长 6.3%,剔除政府补助和汇兑收益,归母净利润下滑25.5%,主要由于:1)毛利率受宁波停产和原材料价格上涨影响而产生下滑;2)宁波停产期间防疫支出增加;3)汇兑收益带来税收增加约 1 亿元。当前时点,公司订单压力仍然存在,预计 22Q4 国内产能利用率在80%-85%区间,海外产能利用率约为 95%,需继续观察核心品牌客户去库存情况。 核心观点:今明两年,公司柬埔寨、越南成衣产能扩张具备基础,海外产能占比预计持续提升,品牌订单恢复后,盈利能力向上改善空间大。公司深度四大核心客户,制定五年规划,依托核心客户成长,同时积极合作新品牌如 Lululemon、李宁、安踏、特步,降低客户集中风险,2022H1,国内运动品牌客户安踏收入增长 1.3 倍,李宁增长超过 90%。目前 PE-TTM 为 36.55 倍,处于近三年均值水平附近。

4. 黄金珠宝:需求反弹可期,龙头逆势拓店提升市占率

4.1 客流恢复+销售旺季+金价催化,黄金珠宝需求反弹值得期待

黄金珠宝疫后修复弹性大于其它可选消费品类。复盘 2003 年 SARS、2020 年疫情、2022Q2疫情期间及疫情后社零整体和可选品类当月表现,黄金珠宝销售由于线下渠道占比高,受到疫情冲击更大,但疫后反弹程度同样最高。22Q4,受到疫情封控及防疫政策放开后感染人数增加影响,国内消费市场再度走弱,社零总额同比下降 2.7%,黄金珠宝品类下降 5.3%,根据中国黄金协会,22Q4 我国黄金首饰消费132.17吨,同比下降 27.5%。随线下客流恢复,及春节元宵、情人节销售旺季催化,黄金珠宝需求反弹值得期待,根据京东 1 月 27 日发布的《2023 春节假期消费趋势》显示,“兔”年主题珠宝首饰销量同比增长超10倍,礼盒类商品整体销量同比增长超 50%。

黄金价格或催化珠宝需求加速释放。我国珠宝市场以黄金品类为主,根据中宝协,2020 年黄金品类占我国珠宝市场的 55.7%,其次为翡翠、钻石占比分别为 14.8%、13.1%。2022 年,全国黄金消费量1001.74吨,与 2021 年同期相比下降 10.63%。其中黄金首饰 654.32 吨,同比下降 8.01%。2022 年,黄金首饰消费在年初经历了强劲复苏,此后受国内疫情多点散发影响,黄金首饰消费明显下滑。黄金珠宝零售与金价相关性较高,金价上涨通常带动零售额上升,略有滞后,20 年疫情期间珠宝价格上涨,疫情影响线下珠宝消费在疫情后期有回补。目前,金价处于高位且有上升趋势,珠宝需求有望在线下客流量复苏后反弹。

4.2 我国万亿珠宝市场空间,龙头逆势拓店提升市占率

我国珠宝市场集中度水平仍然较低,头部珠宝品牌疫情期间逆势拓店。根据欧睿国际,2022年我国珠宝市场规模为 8159 亿元,同比增长 6.8%,预计 2022-2027 年我国珠宝市场规模CAGR 为4.5%,2027年市场规模有望达到 10185 亿元。我国珠宝市场以中高端品牌为主,2022 年,周大福、老凤祥、老庙(豫园股份旗下)、周大生、周生生品牌市占率分别为 9.3%、7.9%、3.7%、1.9%、1.7%,品牌CR5 从2016 年的14.3%提升至 24.5%,市场集中度持续提升但与美国、日本、中国香港珠宝市场相比,仍处于较低水平。头部珠宝品牌在 2020-2022 疫情三年逆势拓店,终端恢复后市占率有望加速提升。

4.3 重点公司分析

4.3.1 周大生:省代调整后渠道拓展有望加速,黄金品类持续发力

基本情况:2022 年前三季度,公司实现营业收入 89.37 亿元,同比增长38.05%,其中线下自营、线下加盟、线上渠道收入同比增长-6.06%、51.08%、20.97%。截至 22Q3 末,公司线下门店合计4573 家,22Q1-Q3分别净增门店 2、21、48 家,2022H1 直营单店同店同比下滑 9.3%,加盟单店出货同比增长124.3%。2022年前三季度,公司毛利率同比下滑 9.1pct 至 20.33%,实现归母净利润 9.31 亿元,同比下降7.48%。核心观点:渠道方面,21H2 引入省代模式进行渠道改革,22Q3 推出针对黄金产品的“周大生经典店”新店型,目前全国省代调整基本完毕,看好公司今年拓店提速,参考周大福7000 余家门店规模,公司拓店空间仍然较大。产品方面,2021 年以来,公司陆续推出“非凡国潮”、“国家宝藏”等文创IP 产品,黄金品类不断发力,叠加黄金配货模型今年有望落地,有望充分享受黄金品类景气持续红利。目前公司PE-TTM为 14.07 倍,处于近三年均值以下水平。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」

相关参考

“安之若素”与“泰然处之(处之泰然)”意思相近,都是指对反常的现象或不顺利的情况视若平常,毫不在意。安之若素,出自清·范寅《越谚·附论·论堕贫》:“贪逸欲而逃勤苦,丧廉耻而习谄谀,甘居人下,安之若素...

服装库存(纺织服饰行业跟踪:海外龙头大中华区疫情下销售较弱,当前库存较高)

...饰】行业跟踪:海外龙头大中华区疫情下销售较弱,当前库存较高投资要点月度行情回顾:纺服板块下跌,整体跑赢大盘。2022年7月上证综指、深证成指、沪深300分别下跌4.28%、4.88%、7.02%,纺织服装板块下跌1.58%,涨跌幅在...

材料和化工哪个好(2023年度化工行业年度策略:周期复苏看龙头,赛道优选真成长)

...俄乌地缘政治冲突与货币政策等多重因素冲击影响,全球市场需求疲软,制造业持续下行,面临较大的收缩压力。受美国货币政策影响带来的输入性通胀压力与萎

库存女装折扣(上海宋楚仪 知性气质女装品牌折扣女装广州三荟服饰钟玲分享)

...宋楚仪CindySOONG知性气质女装专柜撤柜剪标尾货清仓厂家库存折扣女装尾货走份打包批发实体折扣店品牌女装货源渠道品牌名称:宋楚仪/CindySOONG品牌产地:杭州品牌风格:宋楚仪/CindySOONG国际化的品位与东方审美完美融合,其强...

广州伊曼服饰有限公司怎么样(杭州品牌华人杰品牌折扣女装尾货库存女装淘宝直播)

杭州品牌华人杰品牌折扣女装尾货库存女装淘宝直播广州伊曼服饰有限公司是坐落广州专业运营品牌扣头女装批发的公司,公司展厅面积1000多平方,库房面积达2000多平方,每年做的女装品牌有三百多个,每天坚持50个品牌供客...

库存不锈钢材料(【研报策略】2023年不锈钢展望:库存压力明显 行情重心将下移)

...际订单和自身盈亏情况调整产量。产业链博弈行为明显,库存绝对值和结构性问题并重,关注交割品扩容进度。中短期阶段性供需错配为投资者提供较佳的交易机会,因此研究聚焦节奏性问题。展望2023年,不锈钢供需双增,供...

(报告出品方:长江证券)策略主线:制造业景气修复+自主可控制造业景气磨底,有望开启上行通道制造业资本开支具备周期属性企业中长期贷款是制造业资本开支的领先指标。由于周期的初始阶段盈利改善并不明显,流动性...

(报告出品方:长江证券)策略主线:制造业景气修复+自主可控制造业景气磨底,有望开启上行通道制造业资本开支具备周期属性企业中长期贷款是制造业资本开支的领先指标。由于周期的初始阶段盈利改善并不明显,流动性...

机械电子工程行业现状及发展趋势(电子行业年度策略:2023年看好强应用及需求反转受益产业链)

(报告出品方/作者:国金证券,樊志远,刘妍雪,邓小路)一、消费电子,2023年有望前低后高1.1、智能手机,2023年需求有望增长2%,折叠手机有望继续保持快速增长智能手机受到创新乏力、换机周期拉长、疫情等因素的影响,2...

数码印花薄纸和厚纸的区别(轻工行业2023年度策略:曙光已现,家居&特纸值超配)

(报告出品方:国金证券)1.轻工行业年度策略概述:曙光已现,三条投资主线贯穿全年1.12022年回顾:需求相对疲软,业绩显著承压需求较弱叠加成本高位,22年盈利全面承压:轻工行业大部分细分板块由于国内外需求较弱,今...