年末反应釜(2022年医药行业中期策略报告:看好新冠产业链及长期高增长)

Posted

篇首语:山高流水长,志大精神旺。本文由小常识网(cha138.com)小编为大家整理,主要介绍了年末反应釜(2022年医药行业中期策略报告:看好新冠产业链及长期高增长)相关的知识,希望对你有一定的参考价值。

年末反应釜(2022年医药行业中期策略报告:看好新冠产业链及长期高增长)

(报告出品方/作者:西部证券,吴天昊)

一、医药板块整体趋势平稳,子板块分化持续

1.1 疫情下医药制造业整体趋势平稳,去年下半年起业绩迅速回升

截至 2021 年底,医药制造业累计实现营业收入 29288.5 亿元,同比增长 17.8%;累计实 现利润总额 6271.4 亿元,同比增长 78.8%。医药制造业整体趋势平稳,2021 年受疫情防 疫开支大幅增加影响,收入端和利润端同比大幅增长,利润端比收入端增速更快。

1.2 行业盈利能力整体改善,比较优势推高行业估值水平

2021 年医药板块收入端同比增速位于申万 31 个一级子行业中第 18 位,利润端同比增速 位于申万 31 个一级子行业第 10 位,利润端受行业费用率下降的影响,增速较快。

2021 年上市公司医药板块(SW 医药生物)实现营业收入 22527.58 亿元,同比增长 18.31%; 实现归母净利润 2062.54 亿元,同比增长 63.92%,行业盈利能力大幅改善。2013-2017 年,医药板块整体收入、利润增速持续上行,2018、2019 年受商誉减值、带量采购政策 影响,净利润出现非正常的负增长,但 2020 年、2021 年已恢复稳健增长。

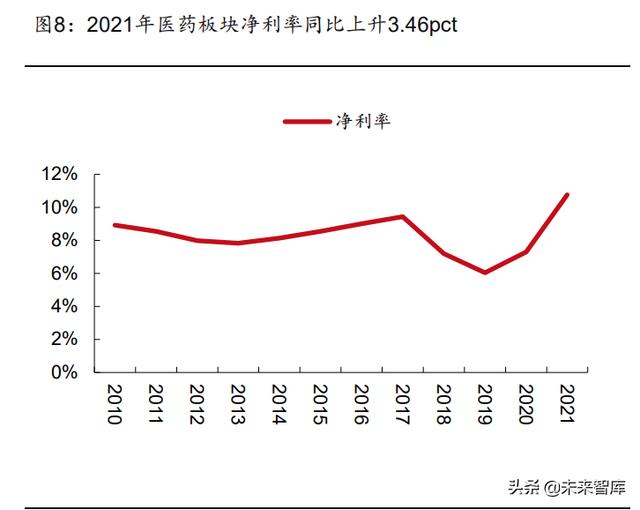

截至 2021 年底医药板块毛利率为 33.61%,同比下降 0.32pct;净利率为 10.76%,同比 上升 3.46pct。2012-2017 年,医药板块毛利率和净利率持续上行,进入 2018 年,两票制 的全国大范围施行以及原料药的提价进一步带动工业企业毛利率提升,但是 2018 年医药 板块商誉减值较大,净利率出现明显下滑。2019 年受到带量采购等降价政策的影响,医 药板块毛利率和净利率同比均出现下降。2020、2021 年随着带量采购的负面因素逐步消 除,且疫情期间药企销售费用、管理费用大幅减少,行业盈利能力有所回升。

截至 2022 年 4 月 30 日,医药板块市盈率(TTM 整体法,剔除负值)为 23.48 倍,在 31 个申万一级子行业排名第 10 位,相对较高,主要因为医药行业长期价值明确,成长性强。

1.3 板块分化严重,生物制品、医疗服务表现较好

从收入端横向对比来看,2021 年生物制品增速最快,医疗服务和医疗器械板块增速较快, 所有子板块增速均为正。

从利润端横向对比来看,2021 年中药增速最快,生物制品和医疗服务增速较快,所有子 板块增速均为正。

1.4 投资分析

后疫情时代,2022 年下半年看好新冠产业链相关和医药长期高成长两条主线。新冠疫情 肆虐全球已达三年,后疫情时代,新冠流行将成为新常态。“新冠特效药+新冠疫苗”的组 合或是人类针对新冠疫情给出的终极答卷。另一方面,从长期看,我们认为医药行业投资 的底层逻辑并未改变,仍是围绕医疗技术突破,研发效率提升,医疗需求被满足等,符合 产业趋势的企业仍然值得长期看好。

新冠产业链:看好新冠特效药、新冠疫苗。新冠特效药:全球多款新冠特效药获上市,辉 瑞 Paxlovid 可降低住院或死亡率高达 89%,上游产业链显著受益;国产新冠特效药研发 紧随其后,真实生物阿兹夫定和君实生物的 VV116 进度相对领先。

医药长期高成长:看好生命科学上游、CXO、HPV 疫苗、血制品。生命科学上游:中国 生命科学研究投入资金增速全球领先,年均复合增长率为 18.8%;技术壁垒高、客户粘性 高,后续进入者门槛高;疫情和供应链危机下进口产品采购困难,国产替代迎来窗口期; 国内公司日益成熟,医保谈判背景下性价比优势突出。

医药长期高成长:看好生命科学上游、CXO、HPV 疫苗、血制品。生命科学上游:中国 生命科学研究投入资金增速全球领先,年均复合增长率为 18.8%;技术壁垒高、客户粘性 高,后续进入者门槛高;疫情和供应链危机下进口产品采购困难,国产替代迎来窗口期; 国内公司日益成熟,医保谈判背景下性价比优势突出。(报告来源:未来智库)

二、新冠特效药及疫苗相关产业链

2.1 新冠特效药研发加速,研发药企及上游CXO受益

2.1.1 全球疫情形势严峻,新冠特效药研发加速

全球疫情形势依然严峻,且部分疫情开始较早的国家再次反弹。虽然 Omicron 住院率/死 亡率有所下降,但爆发期间的高绝对住院人数仍将给医疗体系带来巨大负担。

当前,奥密克戎毒株已成为主要流行株,新冠肺炎患者临床呈现新特点。为进一步科学、规 范做好新型冠状病毒肺炎诊疗工作,2022 年 3 月 14 日国家卫健委和国家中医药管理局联 合印发了《新型冠状病毒肺炎诊疗方案(试行第九版)。根据 3 月 18 日国新办发布会,本次 调整不意味着防控政策放松,而是更加科学、更加精准、更加有针对性。

全球多款新冠特效药获上市,辉瑞 Paxlovid 可降低住院或死亡率高达 89%。国外特效药上市 情况来看,2021 年 11 月默沙东 Molnupiravir 在英国获批上市,临床 3 期完整数据表明 Molnupiravir 针对轻症新冠患者可降低住院或死亡风险 30%;2021 年 12 月 22 日辉瑞 Paxlovid 在美上市,2022 年 2 月 11 日国内上市,临床 2/3 期数据表明其可降低新冠非住院患者的住院 或死亡率高达 89%,辉瑞 Paxlovid 是继 Molnupiravir 之后的第二个抗新冠口服药,相比静脉 注射给药大大提高用药依从性,且临床数据表现治疗效果更佳;国内新冠特效药上市情况来看, 2021 年 7 月开拓药业普克鲁胺在巴拉圭紧急获批上市,2021 年 12 月 8 日腾盛博药 BRII-196 和 BRII-198 中和抗体国内紧急获批上市,同时国内多款口服特效药持续推进在研进展。

2.1.2 小分子口服特效药优势显著,给药便利且靶点保守

新冠口服特效药优势明显,靶点保守且给药便利。新冠口服特效药围绕新冠病毒入侵人体 细胞到复制到释放过程的各个节点进行阻断。主要包括 3 个有效途径:

(1)ACE2-TMPRSS2 抑制剂:阻止新冠病毒刺突蛋白(S 蛋白)和 ACE2 结合,或调控跨 膜丝氨酸蛋白酶(TMPRSS2)以降低新冠病毒 S 蛋白和 ACE2 的结合,从而阻止新冠病 毒进入宿主细胞。

(2)主蛋白酶抑制剂:通过抑制新冠病毒 3CL 蛋白酶阻止病毒 RNA 复制。

(3)RNA 聚合酶抑制剂:通过病毒 RNA 依赖的 RNA 聚合酶 RdRp 整合进 RNA 链,阻 止病毒 RNA 的复制。

海外盐野义 S-217622 已完成临床 2a 期,预计 2022 年在日本上市。2022 年 2 月 7 日, 盐野义宣布已完成对 S-217622 的 2/3 期临床试验的 2a 部分,该项研究是针对日本成年 人的随机、安慰剂对照、双盲研究,评估该药物每天口服一次,持续 5 天的疗效和安全性。 研究数据表明与安慰剂相比,S-217622 组在以下各项方面显示出显着差异:迅速降低病 毒滴度和病毒 RNA;第 3 次给药后与安慰剂组相比,病毒滴度阳性的受试者比例减少了 约 60-80%;与安慰剂组相比,SARS-CoV-2 病毒滴度阴性的中位时间缩短了 2 天。2021 年 12 月 S-217622 已完成首批商业化生产,预计 2022 年 4 月后可提供 1000 万人/年的产 能。

国产新冠特效药加紧研发中,真实生物阿兹夫定和君实生物的 VV116 进度相对领先。截 至目前国内多款新冠口服特效药在研,其中真实生物阿兹夫定进度相对领先,已进入临床 3 期数据整理中,国内同步力争尽早附条件上市;君实生物旗下 4 款新冠治疗药物在研, 包括 2 款中和抗体 JS016 和 JS026 以及 2 款口服药 VV116 和 VV993,其中 VV116 已获 乌兹别克斯坦紧急授权使用,2022 年 3 月 16 日 VV116 全球多中心临床 3 期已完成首例 受试者给药,此外 VV993 国内临床 1 期已获批;先声药业 SIM0417 进入临床 1 期,预计 2022 上半年完成 1 期受试者给药;众生医药 RAY003 处于临床前阶段,预计 2022 年 IND 获批。

2.1.3 国内药企持续推进新冠特效药在研,多个项目取得顺利进展

真实生物阿兹夫定已完成临床 3 期,国内力争尽早上市。真实生物阿兹夫定是一款新型核 苷类抗病毒药物,目前已完成中国、巴西、俄罗斯三地临床 3 期,其中国内主要针对轻症 患者,观测病毒载量的下降。国内初步研究结果表明患者口服用药 3-4 天核酸转阴,此外 药物安全耐受性良好,没有药物相关不良反应。

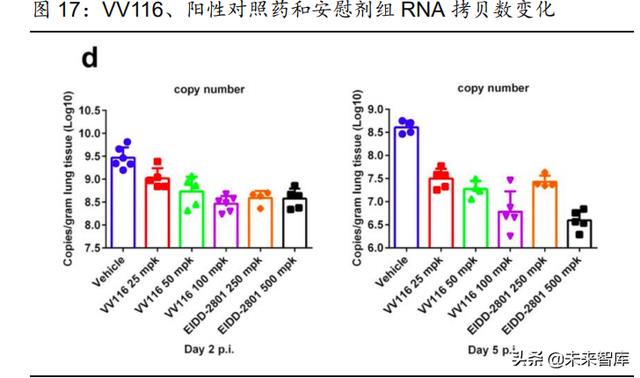

君实生物 VV116 已获乌兹别克斯坦紧急授权,头对头 Paxlovid 临床 3 期在研。2022 年 4 月 19 日公司与旺山旺水合作开发的 VV116 启动头对头辉瑞 Paxlovid 临床 3 期,适应症 为轻至中度新冠患者。公司 VV116 是一款新型口服核苷类抗病毒类药物。临床前数据显 示 VV116 体内外均表现出显著抗病毒活性,且生物利用度高、化学稳定性高。

先声药业 3CL 蛋白酶抑制剂 SIM0417 完成临床 1 期首例受试者给药。2022 年 4 月 10 日 先声药业 SIM0417 在健康成年受试者临床 1 期研究完成首例给药,公司持续推荐项目进 展,预计今年 5 月底完成临床 1 期所有受试者给药工作。

2.1.4 上游CXO企业间接收益,新冠相关订单有望放量

MPP 授权全球 35 家公司仿制生产 Paxlovid,国内 5 家企业成功入选。2022 年 3 月 17 日 MPP 授权全球 35 家公司仿制生产辉瑞新冠口服药 Paxlovid 的重要组分奈玛特韦(nirmatrelvir)的原料药或制剂以及最终组合产品,国内普洛药业、复星医药、华海药业、 九洲药业、迪赛诺成功入选;其中九洲药业仅生产原料药,其余企业可同时生产原料药和 制剂。此次获得授权的 35 家企业分布于印度(19 家)、中国(5 家)、韩国(2 家)等 12 个国家,其中 26 家获授权生产原料药、29 家获授权生产制剂。仿制药企的售价将根据实 际生产成本加上合理加价进行供应,预计将低于原研及其他中高收入国家的定价;授权地 区包括 95 个中低收入国家,覆盖全球 53%的人口,有望扩大 Paxlovid 产业链原料药和中 间体市场需求。

2.1.5 投资分析

2.1.5.1 君实生物:新冠小分子在研顺利推进,布局国际化发展

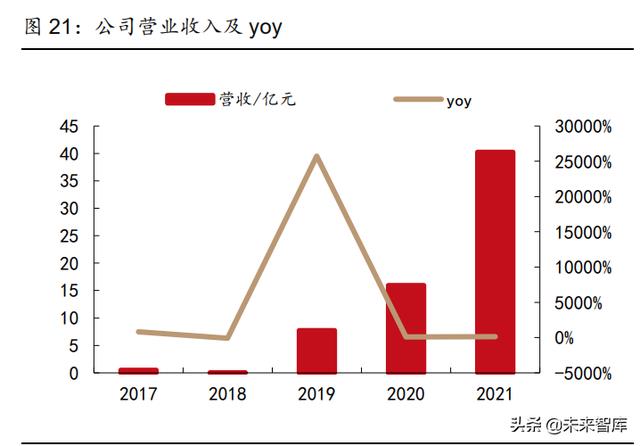

2021 年公司实现营收 40.25 亿元,同比增长 152.36%,归母净利-7.21 亿元,扣非归母-8.84 亿元。分季度来看 2021Q1-Q4 公司分别实现营收 16.15/4.99/6.04/13.06 亿元,Q4 营收 大幅增长主要源于新冠中和抗体 JS016 在美分发产生的销售分成。

持续加大研发投入,项目管线多元化。2021 年公司研发投入达 20.69 亿元,同比增长 16.35%,占总营收 51.40%。截至目前公司产品管线已覆盖肿瘤、自免、代谢类、神经系 统类及感染类五大疾病领域,产品包括单抗、小分子、多肽、ADC、双抗/多抗、核酸类 等。截至 2021 年底公司已上市 3 款产品,23 项在研产品处于临床试验阶段,超过 25 项 在研产品处在临床前开发阶段。

新冠特效药四款产品在研,助力疫情防控。疫情反复态势下,公司快速响应疫情防控号召, 拥有四款新冠治疗产品,包括 2 款中和抗体和 2 款新冠小分子。针对新冠病毒生命周期不 同靶点,口服小分子领域公司分别布局 RdRP 抑制剂 VV116 和 3CL 蛋白酶抑制剂 VV993; 此外中和抗体方面,2021 年公司 JS016 联合礼来双抗疗法已获全球多个国家和地区紧急 授权,为全球抗疫作出贡献,且针对持续演绎的变异株,公司进一步布局广谱中和抗体 JS026,2021 年 11 月 JS026 国内获批临床试验,有望与 JS016 联用达到更加预防和治 疗疗效。

2.1.5.2 先声药业:坚持创新转型,新冠小分子临床获批

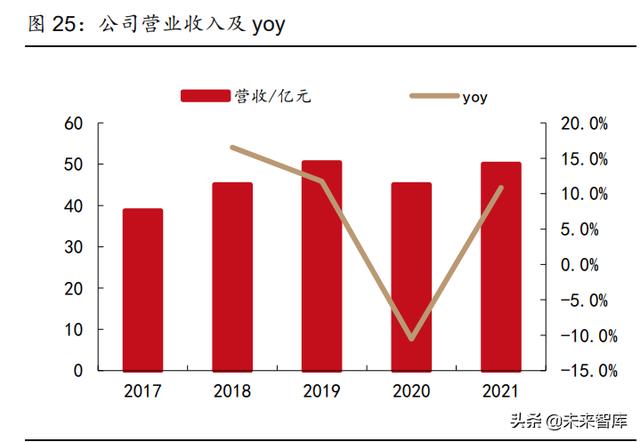

坚定创新转型,2021 年营收同比增速 119%。公司成立于 2015 年,逐步从仿制药生产销 售转型为创新药研发。2021 年公司实现营收 50 亿元,同比增长 10.9%,其中创新药收入 达 31.20 亿元,同比增长 53.8%,已成为主要收入来源。2020 年 7 月公司自研新药先必 新获批上市,2020 年 12 月纳入国家医保,2021 全年先必新实现收入达 15.43 亿元,同 比增长 119.3%。2021 年 11 月公司与康宁杰瑞合作开发皮下注射 PD-L1 单抗恩维达获批 上市,有望为公司带来新业务增长点。

聚焦三大领域,创新管线不断丰富。公司产品主要聚焦肿瘤、中枢、自免三大领域,截至 2021 年底公司产品管线约 60 个,其中临床 3 期项目 7 个,临床 2 期项目 5 个,临床 1 期项目 7 个。2021 年 11 月公司与 G1 Therapeutics 合作开发的注射用曲拉西利治疗小细 胞肺癌已纳入上市优先审评,预计 2022 年获批上市;先必新舌下片临床 3 期进行中,预 计 2023-2024 年获批上市。

新冠特效药 SIM0417 国内临床获批。2022 年 3 月 31 日公司公告宣布其 3CL 口服小分子 SIM0417 国内临床试验获批,截至目前国内多款新冠特效药在研均处于临床前阶段,公司 产品进度为 3CL 靶点第一。公司 SIM0417 靶向 3CL 蛋白酶,数据显示对多种新冠病毒毒 株均具有较强抑制活性,公司快速推进新冠项目进展,力争尽早国内获批上市。

2.1.5.3 药明康德:一体化平台优势显著,五大业务板块协同发展

药明康德为全球生物医药行业提供一体化、端到端的新药研发和生产服务,在全球具有 31 个营运基地和分支机构。公司独创“CRDMO”和“CTDMO”业务模式,主营业务可 以分为化学业务、测试业务、生物学业务、细胞及基因疗法 CTDMO 业务、国内新药研发 服务业务五大板块,服务范围覆盖从概念产生到商业化生产的整个流程,服务区域包括中 国、美国、欧洲及其他区域。

2021 年公司业绩持续快速增长,实现营业收入 229.02 亿元,同比增长 38.50%,其中化 学业务实现收入 140.87 亿元,同比增长 46.93%,测试业务实现收入 45.25 亿元,同比增 长 38.03%,生物学业务实现收入 19.85 亿元,同比增长 30.05%,细胞及基因疗法 CTDMO 业务实现收入 10.26 亿元,同比下降 2.79%,其中中国区细胞及基因疗法 CTDMO 业务增 长迅速,实现收入同比增长约 87%,国内新药研发服务部实现收入 12.51 亿元,同比增 长 17.47%。2021 年,公司来自美国客户收入人民币 121.46 亿元,同比增长 37.1%;来自欧洲客户收入人民币 37.19 亿元,同比增长 40.3%;来自中国客户收入人民币 58.02 亿 元,同比增长 40.0%;来自其他地区客户收入人民币 12.34 亿元,同比增长 40.7%。

研发投入不断增加,研发实力持续增强。2021 年公司研发费用 9.4 亿元,较 2020 年增加 35.91%。公司致力提高研发能力,持续加大研发投入,重点投入了平台赋能建设,包括 酶催化、流动化学等,重点投入 TESSA™、PROTAC、寡核苷酸药、多肽药、偶联药物、 细胞和基因治疗及资源排序算法开发等一系列新能力建设研发活动。2021 年,公司员工 人数为 34912 人,其中研发人员的数量为 28,841 人,占比 82.61%,较 2020 年增加 31.44%。

产能持续全球化扩张,承接海内外订单。化学业务板块完成了常州二期、泰兴、无锡口服 和无菌灌装制剂工厂等三项设施的投产,并完成了常熟工厂的建设,同时加速推进常州三 期、泰兴一期、美国特拉华州等三项设施的建设,公司还完成了对瑞士库威工厂的收购, 该工厂于 2021 年 7 月并表。细胞及基因疗法 CTDMO 业务板块药明康德完成对英国基因 治疗技术公司 OXGENE 的收购,OXGENE 成为药明生基在欧洲的首个研发生产基地。 另外上海临港新建的工艺研发和商业化生产中心以及美国费城 Navy Yard 基地扩建的全 新高端检测实验室均正式投入运营。

2.1.5.4 凯莱英:优质赛道发力,CDMO 业务腾飞在即

凯莱英成立于 1998 年,深耕小分子 CDMO 领域二十余年,在天津、辽宁阜新、吉林敦化 等产能基地持续投产、多次通过美国 FDA 的官方审查,目前已发展成为全球领先的小分 子 CDMO 供应商。公司成立以来持续深耕技术能力建设,目前已建立 4 大技术平台(工 艺科学中心、连续科学技术中心、生物合成技术研发中心、智能制造技术中心),以支撑 核心业务小分子 CDMO 的发展及拓展新业务布局(制剂、多肽、多糖、寡聚核苷酸、生 物大分子等 CDMO 业务)。

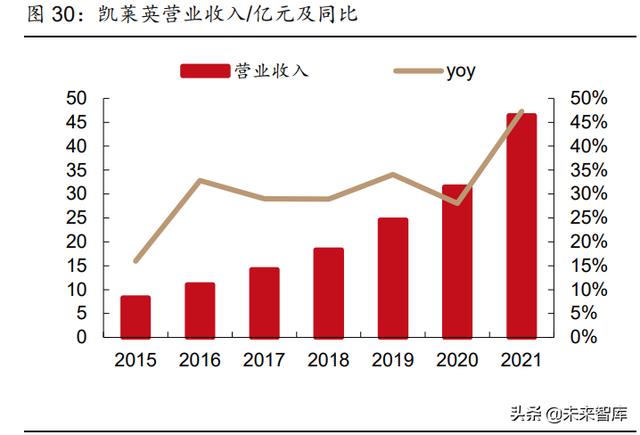

公司业绩高速增长,2021年营收同比增速47%。2021年公司实现营业总收入46.39亿元, 同比增长 47.28%,若剔除汇率影响因素,收入同比增长 56.13%;四季度收入 17.15 亿元, 同比增长 60.83%,若剔除汇率影响因素,同比增长 66.61%。小分子临床、小分子商业化、 新兴服务收入分别增长 37.58%、51.70%、67.43%。2021 年归母净利润达 10.69 亿元, 同比增长 48.08%。受益于行业景气度高、公司竞争力持续提升,公司订单强劲增长,截 止 2022 年 3 月 31 日,在手订单总额 18.98 亿美元,较去年同期增长 320%。

加速产能建设,为业绩增长奠定基础。为满足日益增长的客户需求,公司加快产能建设步伐, 2021 年,子公司吉林凯莱英完成新厂房启用,凯莱英生命科学、凯莱英制药、吉林凯莱英制 药等子公司根据发展需要,完成多个车间、厂房的升级改造。截至 2021 年底,公司传统批次 反应釜体积近 4,700m³,截至 2022 年 3 月 31 日,传统批次反应釜体积 5,000m³。2022 年底 小分子传统批次反应釜产能计划较 2021 年底增长 46%。为满足新兴业务迅速发展的需求,公 司将在现有生产能力的基础上规模化的增加产能建设。在天津开发区西区成立化学大分子研发 生产基地,在与苏州瑞博合作所建设的公斤级产能基础上,进一步建设寡核苷酸公斤级产能; 同时,生物工程研发基地,将催化酶、药用酶、重组蛋白及酶制剂建立从克级到吨级的符合 GMP 标准的生产能力。在上海金山 ADC 中试和早期商业化生产车间,提升 ADC 药物的 CDMO 服务能力。

2.1.5.4 博腾股份:CRO 业务快速扩张,CMO 业务平稳增长

博腾股份是国内领先的 CDMO 企业,战略转型后重归高增长趋势。公司在全球设有五大 研发中心和三大生产基地,为全球药企、新药研发机构提供从临床早期研究到商业化生产 全生命周期所需的化药、生物药和制剂的定制研发和生产服务。随着公司成功战略转型, 2021 年公司实现营业收入 31.05 亿元,同比增长 50%,收入规模创历史新高,公司收入 贡献主要来自核心业务板块原料药CDMO业务,实现营业收入30.69亿元,同比增长51%。 制剂 CDMO 业务,实现“从 0 到 1”的突破,实现营业收入 2,016 万元。基因细胞治疗 CDMO 业务,实现营业收入 1,387 万元,较去年同期增长 897%。

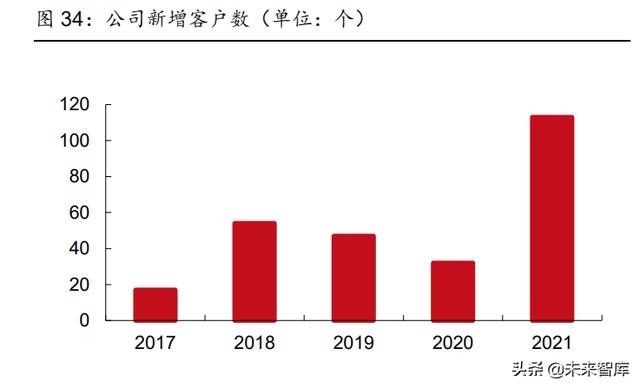

公司客户结构持续优化,增长潜力巨大。公司成功从“大客户、大订单”向“3+5+N”战 略转型,加强拓展中小客户,服务客户数量明显增加。2021 年公司国内团队服务客户(仅 含有订单客户)181 家,J-STAR 团队服务客户 84 家,公司持续加大市场推广和商务拓展, 引入新客户 113 家,其中原料药 CDMO 业务新客户 76 家,制剂 CDMO 业务新客户 23 家,基因细胞治疗 CDMO 业务新客户 15 家。

博腾股份处于新一轮产能扩张周期,有能力承接更多订单。公司目前共有 3 个小分子 CDMO 生产基地,产能合计约 2000m³。长寿生产基地产能约 900m³,其中,2021 年 6 月正式投产的 109 车间产能 186 m³;江西东邦产能约 500m³;2021 年收购湖北宇阳药业 70%股权,新增产能 580m³。2 月 10 日公司宣布扩建长寿 301 车间,新增产能 143m³, 预计 2023 年 3 月投产。加上江西东邦预备扩建二期 350m³,预计 2023 年底公司小分子 CDMO 产能将扩大至约 2500m³,较 2020 年底的 1220m³产能翻番。公司未来两年的产能投放足以支撑公司大订单放量。

2.2 疫苗接种不断推进,多地公布序贯接种方案

2.2.1 海内外疫苗接种不断推进

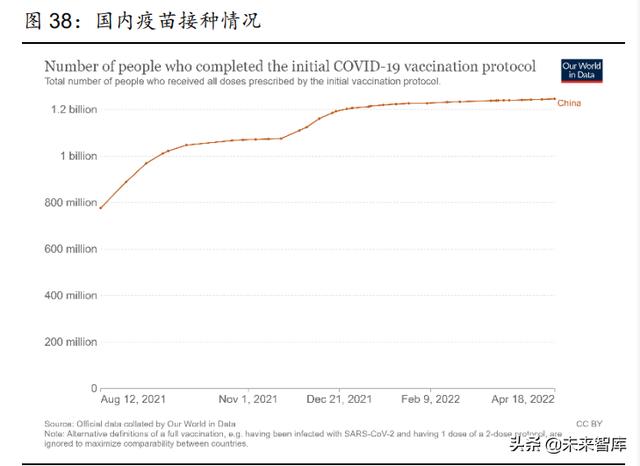

截止 2022 年 4 月 24 日,全球完全接种新冠疫苗的人数达到 46.3 亿,占全球总人口的比 例为 58.79%。全球接种加强针的剂量达到 18.2 亿,占全球总人口的比例为 23.13%。

国内新冠肺炎疫情呈现多点散发,疫情防控进入常态化,坚持“动态清零”总方针不动摇, 新冠疫苗加强针的接种刻不容缓。截止 2022 年 4 月 24 日,国内完全接种新冠疫苗的人 数达到 12.5 亿,占国内总人口的比例为 86.33%。国内接种加强针的剂量达到 7.33 亿, 占国内总人口的比例为 50.73%。

2.2.2 国内已上市7款新冠疫苗,多款新冠疫苗在研

新冠疫苗研发多条技术路线各具特点。目前国内新冠疫苗采用的技术路径主要为灭活、重 组蛋白、病毒载体和 mRNA 疫苗,不同技术路线各具特点。其中传统灭活疫苗技术成熟、 安全性高,但保护效力相对较弱;重组蛋白无论从安全性还是保护效果相比更加;腺病毒 载体疫苗副作用风险较大;mRNA 疫苗规模化生产快速,安全性有待持续跟踪验证。

截至目前国内已上市 7 款新冠疫苗,分别为武汉所、北京所、北京科兴、康泰生物及中国 医学科学院灭活疫苗,智飞生物重组蛋白疫苗,康希诺腺病毒载体疫苗。在研新冠疫苗主要集中在 mRNA、重组蛋白和病毒载体三大技术路径,国内多条新冠疫苗在研管线已进入 临床后期,后续有望陆续获批上市,为国内序贯接种提供更多选择。

2.2.3 序贯接种方案已公布,加强针接种相继铺开

国内多地公布新冠疫苗序贯接种方案,加强针接种相继铺开。近期经国务院联防联控机制 批准,国家卫生健康委已开始部署序贯加强免疫接种。序贯加强免疫策略实施后,完成全 程接种中生北京、中生武汉或科兴灭活疫苗的目标人群,可以选择智飞龙科马的重组蛋白 疫苗或康希诺的腺病毒载体疫苗进行序贯加强免疫。此外,国务院联防联控机制还批准了 深圳康泰公司和医科院生物所新冠病毒灭活疫苗的同源加强免疫接种。无论是同源加强还 是序贯加强,都需在完成全程接种满 6 个月的 18 岁以上人群中实施。

疫苗相关企业加大产能布局,商业化生产有望带来业绩增量。海内外多家疫苗相关企业积 极布局疫苗产能,海外龙头 Moderna 预计 2022 年疫苗产能达 20-30 亿剂,辉瑞以及产能 达 40 亿剂;国内重组蛋白疫苗生产商智飞生物预计 2022 年产能达 10 亿剂,腺病毒载体 疫苗企业康希诺预计产能达 5-7 亿剂,随着商业化生产将有望带来业绩增量。

2.2.4 投资分析

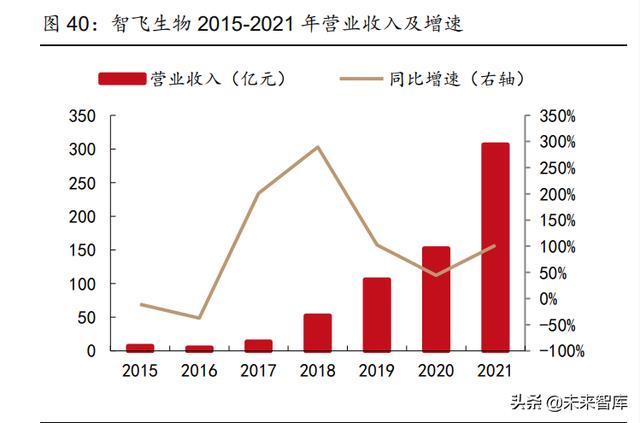

3.4.1 智飞生物:重组亚单位新冠疫苗获批紧急使用,代理 HPV 疫苗持续高增长

业绩持续高增长,2021 年营收同比增长 101.79%。2017 年以前,公司以自主品种销售驱 动为主,营收和净利润规模稳健增长。2012~2017 年五年营收 CAGR 仅有 12.04%,归 母净利润 CAGR 仅有 14.99%。而从 2017 年公司首次代理默沙东的四价 HPV 疫苗,并 在 2018 年签订补充协议代理默沙东九价 HPV 疫苗,公司营收及净利润均实现了大幅度增 长。2020 年实现收入 151.90 亿元,2017-2020 年 CAGR 高达 124.50%;2020 年净利润 实现 33.01 亿元,2017-2020 年 CAGR 高达 96.92%。2021 年在新冠疫苗销售推动的作 用下,实现 306.52 亿元收入,同比增长 101.79%;实现归母净利润 102.09 亿元,同比 增长 209.23%。

产品管线布局丰富,后续产品有望相继上市。产品方面,公司产品线布局丰富且合理。重 组亚单位新冠疫苗(CHO 细胞)已获批上市;代理品种四价/九价 HPV 疫苗、五价轮状 病毒疫苗市场广阔,渗透率持续加强;结核病防治方面,形成了检测、预防、治疗结合的 思路;重磅品种狂犬疫苗(MRC-5 细胞)已完成临床试验总结报告,冻干狂苗(vero 细 胞)、四价流感裂解疫苗、PCV15 处于Ⅲ期临床试验阶段,未来有望上市并占据较多的市 场份额。(报告来源:未来智库)

三、优选医药高成长赛道

3.1 生命科学上游:下游驱动效应显著,疫情加速国产替代

生命科学上游产业服务于生命科学研究及其产业化,包括相关试剂、仪器、耗材及服务等, 是生命科学行业发展的基础设施。生命科学产业涉及面广、链条长,在国内整体市场规模 不断扩容的背景下,各环节都有机会找到优秀的投资标的。投资逻辑主要包括以下几点:

中国生命科学下游产业蓬勃发展。国内未来数年将迎来生物药上市的高峰期,上游产业也 随下游的生物制药快速发展。2020 年中国生物药市场规模为 3667 亿元,得益于医保支付 能力的提高及患者自费承担能力的增强,预计 2025 年中国生物药市场将增长 8111 亿元, 年复合增长率为 17.0%。

技术壁垒高、客户粘性高,后续进入者门槛高。上游产品与下游的研发、生产息息相关, 生物制剂、色谱填料、制药装备等技术要求都很高,下游客户一般会优先选择在行业内发 展多年,具有丰富经验和成熟技术的头部企业,并保持长期合作以确保供应的稳定。

供应链危机下进口产品采购困难,国产替代迎来窗口期。国外相关上游企业发展多年,占 据了国内主要的市场份额。目前由于供应链危机,进口产品货期动辄几个月,部分产品甚 至缺货。短期内,国内药企采购国产产品的需求增加;长期来看,将加快生命科学产业链 国产闭环的形成。

国内公司日益成熟,医保谈判背景下性价比优势突出。国内企业经过多年发展,在部分领 域已掌握可与国外企业媲美的核心技术。国内医保谈判对药企的成本控制能力也提出了更 高的要求,上游产品的控费是降低成本的重要方式,是驱动药企供应链国产化的重要动力。

3.1.1 中国生命科学研究投入增速全球领先,生物科研试剂市场潜力大

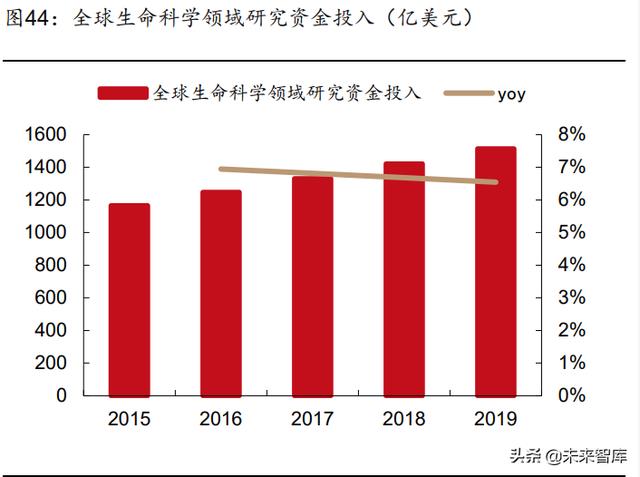

生命科学产业在全球范围内保持高景气度。全球各国对于生命科学领域的研究资金投入快 速增长,从 2015 年的 1166 亿美元增加到 2019 年的 1514 亿美元,年复合增长率为 6.7%。 其中美国生命科学研究资金投入最高,2019 年为 729 亿美元,占全球投入资金的 48.2%。 中国与发达国家仍有差距,2019 年为 125 亿美元,占全球投入资金的 8.3%。

中国生命科学研究投入资金增速全球领先。随着综合国力的不断提升,我国在科技创新和 研发方面的投入随之也快速增长,近年来先后出台《国家生物技术发展战略纲要》、《国务院关于全面加强基础科学研究的若干意见》等多项政策规划。生命科学研究投入已从 2015 年的 434 亿元增加到 2019 年的 866 亿元,年均复合增长率为 18.8%,远高于全球平均水 平。

在生命科学研究过程中,生物科研试剂起到了至关重要的作用。在生命科学研究的投入中, 约 10%-15%用于生物科研试剂的投入。从全球范围来看,生物科研试剂具有巨大的市场。 全球生物科研试剂市场于 2015 年达到 128 亿美元,并以 8%的年复合增长率增长至 2020 年的 188 亿美元,预计到 2024 年,全球生物科研试剂市场规模将达到 246 亿美元,2020 至 2024 年复合增长率为 7%。

中国的生物科研试剂市场潜力大。中国生物科研试剂市场规模于 2015 年达到 72 亿元, 并以 17%的年复合增长率增长至 2020 年的 159 亿元。预计到 2024 年,中国生物科研试 剂市场规模将达到 260 亿元,2020 年-2024 年复合增长率为 13%。

生物科研试剂可以分为三类,分子类试剂占比最大。2019 年我国分子类试剂的市场规模 占比为 50.9%,是生物科研试剂中最大的类别,蛋白类试剂的市场规模占比为 29.4%,细 胞类试剂的市场规模占比为 19.7%。而蛋白类生物科研试剂市场中,抗体和重组蛋白产品 合计占据蛋白类试剂市场的 88.3%。

3.1.2 色谱填料市场空间广阔,本土企业崭露头角

根据 Frost & Sullivan 统计,2020 年全球生物药市场规模为 2979 亿美元,中国生物药市 场规模为 532 亿美元。远期看,2030 年全球生物药市场规模预计达到 8049 亿美元,中 国生物市场规模预计达到 1991 亿美元。成熟生物药企毛利率普遍在 85%-90%之间,意 味着生物药生产环节成本占比约占终端销售额的 10%-15%。而药物生产环节中原材料成 本占比约为 20%,分离纯化原材料占比高达 65%左右。由此,我们推算出 2020 年全球色 谱填料市场规模为 39-58 亿美元,国内色谱填料市场规模为 7-10 亿美元。远期看,2030 年全球色谱填料市场规模为 105-157 亿美元,国内色谱填料市场规模为 26-39 亿美元。

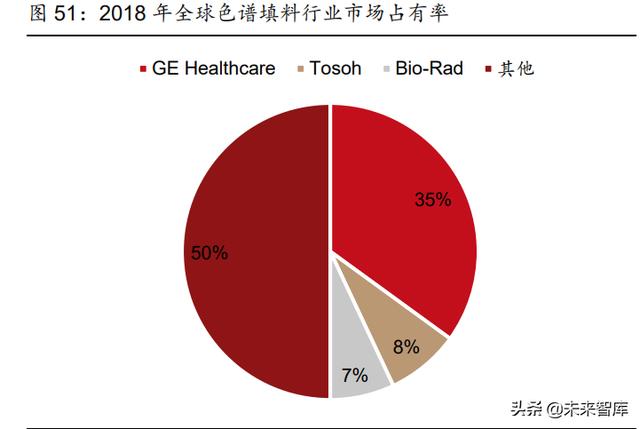

国际色谱填料市场大型企业市场占有率高。GE Healthcare 具备完整丰富的产品线,其销 售网络深植北美、欧洲及亚洲,2018 年全球市场占有率高达 35%,位居第一;Tosoh 在 亚太地区具有较高的市占率,在全球范围内市占率约为 8%;Bio-Rad 在美国具有较高的 市占率,并且通过投资、合作、并购等多重方式扩展其在发展中国家的市场占有率,目前其全球市占率约 7%。在具体产品细分领域亦存在部分领军企业,GE Healthcare、Tosoh、 Bio-Rad 是生物大分子分离纯化领域色谱填料主要供应商,以琼脂糖、聚丙烯酸酯等有机 色谱填料为主;日本 Osaka Soda、Fuji 及瑞典 Kromasil 是中小分子分离纯化及分析检测 领域色谱填料主要生产厂家,产品以硅胶色谱填料为代表的无机色谱填料为主。

国内厂商迎来国产化替代趋势和机遇。GE Healthcare 国内市占率约为 70-80%,其他外 企如默克、赛诺菲、Tosoh 等市占率合计约 15%,国内企业如纳微、博格隆等市占率合计 约 5%。以下几点原因将推动国产替代:1)国家药品集采政策逐步落地,药企对成本端的 重视程度大大提升,对性能优异、供应稳定、价格合理的国产分离纯化材料产生迫切需求; 2)复杂的国际关系下,本土生物医药企业对于生产的核心耗材具有较强的自主可控诉求; 3)疫情因素(疫苗和中和抗体等)带来了全球生物制药上游需求的爆发,加速了药企对 包括色谱填料在内国产原材料生产商的认可。基于以上趋势,具备完备技术积累的国产化 色谱填料供应商,有机会迎来市场扩张和份额提升的双重红利。

3.1.3 投资分析:有核心技术,产品性能优异,研发能力强的企业

3.1.3.1 金斯瑞生物科技

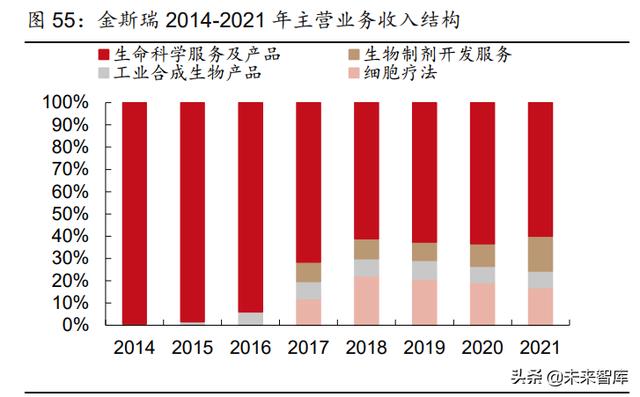

金斯瑞生物科技为国内最早进入生命科学服务领域企业之一,以基因合成业务起家,不断 拓展业务板块,已形成生命科学研究服务、生物制剂 CDMO、细胞基因治疗与工业酶业 务四大板块协同发力,促进公司业绩持续高增长。

2013 年起公司围绕生命科学服务板块逐步拓展业务范围,不断推出新产品和新服务,2017年细胞疗法板块获得合作首付款与里程碑付款。2018 年生物制剂 CDMO 板块开始贡献营 收,业务多点开花助力公司营收快速上升。2022 年 3 月 CAR-T 产品西达基奥仑赛在美国 获批上市,靶向 BCMA 治疗多发性骨髓瘤,市场前景广阔。2021 年公司整体营收 5.11 亿美元,同比增长 30.8%。其中非细胞疗法的外部收益 4.24 亿美元,同比增长 34.8%; 细胞疗法业务外部收益 8640 万美元,同比增长 14.1%。

从公司主营业务收入来看,生命科学服务与产品板块是公司最主要的收入与利润来源,贡 献超过 60%的盈收,为新业务的开拓提供稳定的现金流。生物医药 CDMO 和工业合成生 物学板块发展势头良好,多业务线发力,盈收结构呈现多元化发展趋势。生命科学服务及 产品在毛利中一直占据主要地位,随着生物制剂开发服务、工业合成生物产品、细胞疗法 等多项业务的持续发展,毛利结构逐渐多元化。

3.1.3.2 纳微科技

纳微科技成立于 2007 年,总部位于苏州工业园区,专注于高精度、高性能和高附加值微 球材料研发和生产,为生物医药、平板显示、分析检测及体外诊断等领域客户提供核心微 球材料及相关技术解决方案。经过持续十年研发创新和技术积累,公司已建立全面微球精 准制备技术研发和产业化体系,打破了国外领先企业长期以来的技术和产品垄断,对外推 广至欧洲、美国、韩国等市场,是目前全球为数不多可同时规模化制备无机和有机高性能 纳米微球材料的公司之一,位居国内市场领先地位。

公司主要产品应用于生物医药、平板显示和体外诊断领域。包括用于生物制药大规模分离 纯化的色谱填料/层析介质微球、用于药品杂质分析检测的色谱柱以及用于控制 LCD 面板 盒厚的间隔物微球等,同时基于微球材料底层制备技术优势,除现有色谱填料与间隔物微 球生产外,还可开发诊断用磁珠微球、荧光编码微球及乳胶颗粒等。

生物医药领域:自主研发的单分散色谱填料/层析介质打破国外相关技术和产品的垄 断,并凭借过硬的质量逐步打开海外市场。

平板显示领域:间隔物微球作为液晶面板控制盒厚的关键材料,制备难度大,国内市 场长期被几家日本公司垄断,公司间隔物微球产品成为进口替代重要突破;

体外诊断领域:核酸提取用磁珠产能扩增以满足疫情需求,化学发光用磁珠和荧光磁 珠均进入客户端验证和小批量应用。

公司业务规模持续扩大,营收保持较快增长。2018-2020 公司营收端保持较快增长,复合 增长率达 57.73%,公司主营收入增长主要来自于生物医药领域,随着生物医药产品不断 拓展客户及国内进口替代趋势,公司相应产品销量逐年增加,同时不断推出的新品种和新 规格也助力公司收入增长。

得益于高附加值产品占比提升,公司净利润增速高于收入增速。受生物医药高附加值产品 销售占比提升影响,2021 年公司实现营业收入 4.46 亿元,同比增长 117.74%;归母净利 润 1.88 亿元,同比增长 158.75%;扣非归母净利润 1.72 亿元,同比增长 172.09%。2021 年毛利率达到 83.89%,同比提升 0.46pct,净利率达到 41.97%,同比提升 6.41pct。

填料业务持续高增长,体外诊断实现快速发展。分业务看,生物医药占比最大,2021 年 营收占比达到 87.43%。板块全年收入达到 3.90 亿元,同比增长 134.17%。新拓展的体外 诊断业务实现收入 0.16 亿元,低基数下同比大增 353.31%。2021 年上半年公司与赵光耀 博士、江苏集萃分子工程研究院有限公司共同出资设立了纳微生命科技,以公司已有的磁 珠、乳胶颗粒、荧光微球相关技术和业务积累为基础,重点加大应用开发和市场拓展力度, 抓住体外诊断上游原材料国产替代机遇,快速实现产业化应用。平板显示业务收入 0.38 亿元,同比增长 13.69%。微球材料是平板显示行业面板制造不可或缺的原材料,大部分 显示器面板均需间隔物微球用于屏幕及边框的盒厚控制,相关业务随着平板出货量的提升 将保持稳健增长。

3.1.3.3 皓元医药

公司成立于 2006 年,专注于小分子药物发现领域的分子砌块和工具化合物的研究开发, 以及小分子药物原料药、中间体的工艺开发和生产技术改进,是一家为全球医药企业和科 研机构提供从药物发现到原料药和医药中间体的规模化生产的相关产品和技术服务的高 新技术企业。目前,皓元医药与亚洲、欧洲、美洲、大洋洲等多个地区的知名医药企业、 科研院所、CRO 公司建立了深度合作关系,承载着来自全球 4000 多家合作伙伴的研发创 新项目,致力于推动研发创新以改善全球病患的生存状态和生活质量。

业绩持续高增长。2021 年公司实现营业收入 9.69 亿元,同比增长 52.61%;实现归母净 利润 1.91 亿元,同比增长 48.70%;实现扣非归母净利润 1.77 亿元,同比增长 49.41%。 主要得益于 CRO、CDMO 行业需求旺盛,进而增强公司研发服务能力,加速扩大工具化 合物、分子砌块可供给的产品线,研发市场的服务能力得到快速扩大。订单量大幅增加, 促使营业收入大幅增加。

前端业务营收占比提升,产品丰富度提高。2021 年公司分子砌块和工具化合物业务(前 端业务)收入 5.45 亿,同比增长 57.59%,营收占比 56%,同比提升约 1.8pct。其中, 分子砌块实现收入 1.38 亿元,同比增长 69.28%,占前端业务营收比例为 25%;工具化 合物实现收入 4.07 亿元,同比增长 54.00%。截至 2021 年底,公司分子砌块订单数量超 16.3 万个,工具化合物订单数量超 11.6 万个。累计产品数 5.86 万种(分子砌块约 4.2 万 种,工具化合物约 1.6 万种),产品数同比增长约 56%。

后端业务订单量大幅增加,ADC 相关订单增长亮眼。原料药和中间体业务(后端业务) 收入 4.17 亿元,同比增长 46.32%。项目结构方面,创新药 CDMO 共承接 173 个项目, 项目量同比大增 76.53%,其中临床 I 期及以前、临床 II 期、临床 III 期、新药上市申报、 获批上市阶段项目分别有 148、10、7、3、5 个,漏斗型的订单结构为 CDMO 业务长期 增长添动力;仿制药项目数达到 192 个,同比增长 20.75%。公司在特色的 ADC 领域亦 取得较大进展,ADC 项目合作客户超 340 家,同比增长 332.50%,项目数 80 个,同比 增长 247.83%,相关销售收入同比增长 321.45%。

公司加强新业务布局。1)布局细胞分选磁珠产品的研究与开发,目前已获得了低非特异 性结合的亲和磁珠。细胞分选磁珠作为 CAR-T 生产的关键原料,目前被国外垄断,由于 其价格昂贵,仅在 CAR-T 产业领域就有百亿级的市场规模;2)开展了有望治疗 COVID-19 的工具分子研究与开发,目前已开发了几百种新型冠状肺炎领域的热点化合物,并实现了 合成路线与合成工艺的优化。3)依托欧创基因现有的人才团队及研发基础,开展酶、重 组蛋白等生物试剂核心原料的研发,进一步扩展公司的产品线。

3.2 CXO:受益于医药外包服务渗透率提升,行业维持高景气度

3.2.1 新药研发的卖水人,全球市场持续快速增长

CXO 行业是目前中国最具竞争力的服务外包行业之一,按照细分领域可以分为临床前 CRO、临床 CRO、CMO/CDMO 三大类。临床前 CRO 主要覆盖药物发现、临床前药效、 药代及安全性评价等服务。临床 CRO 主要的服务内容为 I-III 期临床试验。CMO/CDMO 的服务重心则集中在药物研发过程中的定制化生产和上市后的商业化生产。总体看,CXO 行业的服务覆盖了从药物发现到临床试验到最终上市后的商业化生产。

目前国内 CXO 行业以临床前 CRO 和 CMO 为主,临床 CRO 及临床期间 CDMO 的业务 目前体量相对较小,未来成长性高。我们认为这是由我国 CRO&CDMO 在全球制药领域 承担的角色决定的:CMO 订单多以存量订单为主,是早期全球性药企将其重磅品种的原 料药/中间体的商业化生产部分外包给国内 CMO 公司;临床前 CRO 订单贡献了大部分行 业增量,主要是全球性药企和欧美 Biotech 公司将部分早期研发项目逐步外包的结果,与 此同时,国内药企近年来也在加大研发投入,研发外包需求日益增长。未来随着更多早期 研发项目推进至临床阶段,预计临床 CRO 和临床期间 CDMO 板块会迎来高增长。

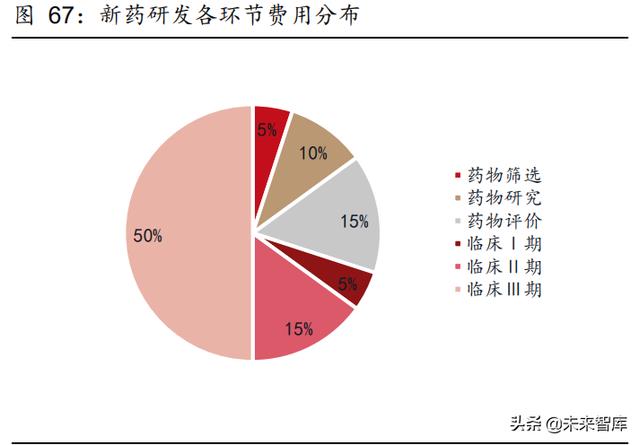

CRO 行业中临床 CRO 价值体量最大。据统计,创新药研发费用约有 70%分布在临床研 究阶段,其中临床Ⅰ期占比约为 5%、临床Ⅱ期占比约为 15%、临床Ⅲ期占比约为 50%, 因此临床 CRO的市场规模理论上也是最大的。根据 Frost&Sullivan 的数据,全球临床 CRO 的市场规模占全球 CRO 市场总规模的比例维持在 65%左右,将从 2019 年的 406 亿美元 增长至 2024 年的 622 亿美元,复合增长率为 8.9%。

CXO 行业景气度与药企研发投入规模及研发外包渗透率紧密相关。理论上 CXO 行业对应 的市场规模等于“药企研发投入 X 外包渗透率+商业化生产外包规模”,考虑到商业化生产 项目目前占比较低且属于新药研发成功后的衍生业务,CXO 景气度的核心关注点还是在 研发投入和行业渗透率两方面。

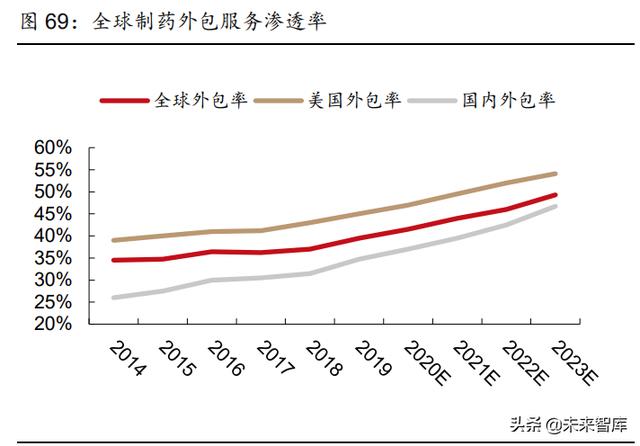

CXO 企业助力创新药企,渗透率不断提升,国内渗透率低于全球平均水平。CXO 企业凭 借其规模化和专业化的优势,能够帮助医药企业缩短研发时间、控制研发成本、降低研发 风险。随着市场需求的变化,制药企业对 CXO 的依赖越来越强。市场外包服务对全球研 发支出的渗透率预计从 2014 年的 33.7%提升至 2023 年的 49.3%。美国医药外包的渗透 率由 2014 年 38.9%增至 2023 年的 54.1%。中国医药外包的渗透率由 2014 年 26.2%增 至 2023 年的 46.7%。CDMO 方面,全球渗透率有望从 2015 年的 19.9%提升至 2022 年 的 35.6%。

医药研发费用稳定增长,推动全球 CRO 行业规模持续攀升。受益于医药行业刚需属性、 人口老龄化不断加剧以及患者医药需求日益增加,医药市场仍将保持稳定增长,为企业研 发新药提供了良好的外部环境。根据 EvaluatePharma 的数据,全球医药研发费用将从 2019 年的 1860 亿美元增长至 2024 年的 2210 亿美元,复合增长率为 3.5%。医药研发费 用是 CRO 企业的收入来源,全球 CRO 行业的渗透率也在稳步提高,因此全球 CRO 市场 规模仍将保持快速扩张,根据 Frost&Sullivan 的数据,全球 CRO 市场规模将从 2019 年 的 626 亿美元增长至 2024 年的 960 亿美元,复合增长率达 8.9%。

医疗行业融资额快速增长,行业景气度维持高位。全球一级市场融资额持续增长,2021 年全球融资额达 8484.44 亿元(不包含 IPO、定向增发和并购融资),同比上涨 58.5%; 2020 年全年融资额达 5782.07 亿元(不包含 IPO、定向增发和并购融资),同比上涨 28.7%, 2015-2021 年 CAGR 达到 27.62%。国内 2021 年融资金额为 2466.19 亿元,同比上涨 55.1%;2020 年同比上涨 48%;2015-2021 年 CAGR 达到 22%;2021 年 10 月单月国 内融资额达 204.54 亿元,同比上涨 84.2%,环比减少 16.5%;12 月单月国内融资额达 442.31 亿元,同比上涨 52.5%,环比上涨 89.08%。

国内加快药政改革,促进产业创新升级。我国医药制造业开始逐步进行产业升级,从粗放 式的规模增长模式,向精细化的质量提升模式发展。2016 年 2 月,国务院常务会议明确 了我国未来医药产业创新升级的四大方向,简单概括为:(1)加强原研药、首仿药、中药、 新型制剂、高端医疗器械等研发创新;(2)强化全过程质量监管,对标国际先进水平,尤 其要提高基本药物质量;(3)加快临床急需药物和医疗器械产品审评审批;(4)建立完善 现代医药流通网络。在政策激励下,CRO 企业在国内也迎来了历史性发展机遇。

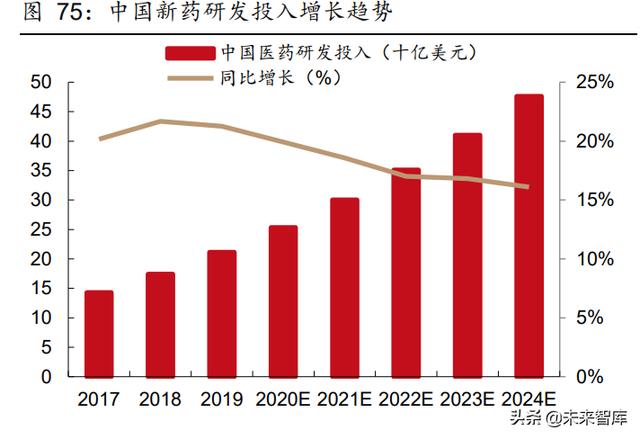

中国医药行业景气度高,临床 CRO 行业高速发展。在新一轮药政改革的背景下,我国医 药行业研发投入增幅较快,根据 Frost&Sullivan 的数据,中国医药研发费用将从 2019 年 的 211 亿美元增长至 2024 年的 476 亿美元,复合增长率为 17.7%;中国 CRO 市场规模 将从 2019 年的 68 亿美元增长至 2024 年的 222 亿美元,复合增长率为 26.7%。中国临 床 CRO 市场规模占比低于全球水平 65%,但呈现逐渐提升的趋势,预计将从 2017 年的 53.5%提升至 2024 年的 61.7%。中国临床 CRO 市场规模将从 2019 年的 37 亿美元增长 至 2024 年的 137 亿美元,复合增长率为 29.9%,高于中国 CRO 行业的整体增速,同时 也远高于全球水平。

3.2.2 投资分析

3.2.2.1 泰格医药

杭州泰格医药科技股份有限公司成立于 2004 年,总 部位于浙江杭州。公司目前业务已涵盖医药产品从研发到上市的全过程,可分为临床试验 技术服务(CTS,包括药物临床研究、器械临床研究、医疗注册、BE 试验等)、临床试验 相关及实验室服务(CRLS,数据管理与统计分析、SMO、医学影像、DMPK、BA、CMC、 S&T、化学等)两大业务板块。泰格成立于国内临床 CRO 行业爆发初期,受益于国内临 床 CRO 市场的繁荣,迅速壮大实力,奠定国内龙头地位的同时,不断推进国际化进程。

“722 风暴”带来行业阵痛,公司业绩短期下滑后快速恢复。为加强对国内临床试验的管 理规范,CFDA 于 2015 年 7 月 22 日发布《关于开展药物临床试验数据自查核查工作的 公告》,被行业内称为“722 风暴”。受行业整体负面影响,公司营收与利润增速 2015 年、 2016 年急速下滑。随着老订单的消耗,新订单开始上量,公司业绩自 2017 年开始恢复高 速增长。2019 年开始,投资业务对利润端的影响越来越大,2021 年实现归母净利润 28.7 亿,同比增长 64.3%;实现扣非归母净利润 12.3 亿,同比增长 73.9%。

公允价值变动收益推动净利率大幅提升,扣非净利率重回历史高水平。随着公司投资的早 期项目进入回报期,近两年公允价值变动收益大幅增长,2021 年公允价值变动收益高达 18.15 亿元,净利率也因此达到 65.1%。剔除非经常性损益的影响,公司主营业务的盈利 能力也在逐步提升,2021 年扣非归母净利率高达 23.6%。

在手未执行订单金额高速增长,奠定短期业绩高增长基础。近几年公司新签订单金额保持 高速增长,2021 年新签订单金额为 96.5 亿元,同比增长 74.2%。在手未执行订单金额也 因此加速增长,2021 年在手未执行订单金额 114.0 亿元,同比增长 57.1%。临床试验技 术服务订单的合同周期通常在 2~3 年左右,充足的在手未执行订单是公司短期业绩增长的 有力保障。

3.2.2.2 九洲药业

2021 年公司实现营业收入 40.63 亿元,同比增长 53.48%;归母净利润 6.34 亿元,同比 增长 66.56%;扣非归母净利润 5.73 亿元,同比增长 77.86%。2022 年一季度公司实现营 业收入 13.74 亿元,同比增长 60.46%;归母净利润 2.08 亿元,同比增长 120.13%,扣非 归母净利润 1.96 亿元,同比增长 102.28%。2022Q1 单季度业绩再创历史新高。

CDMO 业务延续高增长,收入占比大幅提升。2021 年公司 CDMO 业务收入达 23.11 亿 元,同比大增 78.67%。CDMO 业务营收占比达到 57%,同比提升 8pct。CDMO 业务实 现毛利 8.92 亿元,同比增长 66.76%。公司客户池迅速扩大,目前全球覆盖客户数达到 800 余家,与国际知名药企诺华、罗氏、硕腾、吉利德、第一三共等开展深度合作。

公司早期项目占比提升,漏斗型项目结构驱动公司长期成长。从项目阶段来看,公司 I-II 期项目 582 个,同比增长 33%;临床 III 期项目 49 个,同比增长 23%、商业化项目 20 个,同比增长 25%,早期项目快速扩容为公司 CDMO 业务长期发展提供动力。

3.3 HPV疫苗:市场空间大,国内渗透率快速提升

3.3.1 行业渗透率提升空间大,国产二价上市后快速放量

宫颈癌是发展中国家妇女癌症死亡的主要原因,占全球估计的人类乳头状瘤病毒相关癌症 死亡的 91%。根据《中国卫生健康统计年年鉴 2019》,我国妇女宫颈癌的患病率从 2010 年的 15.1/10 万人上涨到 45.2/10 万人,年均复合增长率达到 17%。

从批签发批次来看,近年来 HPV 疫苗市场渗透率不断提高,2021 年 HPV 疫苗合计批签 发批次达 255 次,同比增长 145%,主要源于万泰二价 HPV 疫苗快速放量带来的高速增 长。

从批签发量的份额来看,默沙东的四价/九价 HPV 疫苗持续保持高增速增长,为国内代理 商智飞生物业绩增长贡献较大,2019 年 12 月 31 日万泰生物二价 HPV 正式获批上市,定 价 329 元/支,由于价格优势,迅速替代葛兰素史克(GSK)的二价 HPV 疫苗,占据了一 定的市场份额。目前国内 HPV 疫苗仍然供不应求,四价/九价 HPV 疫苗处于缺货状态, 而万泰生物二价 HPV 疫苗价格较低,主攻二、三线城市。经测算自 HPV 上市以来截至 2021年底各类HPV疫苗累计批签发量6787万支,折合可覆盖人数0.23亿人(3针/人份), 据统计我国9-45岁女性人口数约3.38亿,截至2021年底HPV疫苗综合渗透率仅为6.7%, 与发达国家 40%-50%的接种率相比仍存在较大的差距,在国内 HPV 疫苗供不应求的环境 下,近 2-3 年将为 HPV 疫苗黄金增长期。

目前,国内多家企业正在布局 HPV 疫苗,国内已有 2 家二价 HPV 疫苗获批上市,2019 年 12 月万泰生物馨可宁获批上市,2022 年 3 月沃森生物二价 HPV 疫苗获批上市;九价 HPV 疫苗临床企业较多,默沙东、厦门万泰、博唯生物和康乐卫士研发的九价 HPV 疫苗 目前处于Ⅲ期临床试验;2020 年 6 月成都所 11 价疫苗临床Ⅱ期正式启动,考虑到国内采 用严格的宫颈癌前病变(CIN2+)作为临床试验终点,临床试验的周期将进一步延长,未 来短期内大概率不会有高价 HPV 疫苗上市,在此期间,智飞生物所代理的默沙东四价 HPV 疫苗/九价 HPV 疫苗及国产二价 HPV 疫苗将持续保持一定的市场地位。

3.3.2 投资分析:万泰生物

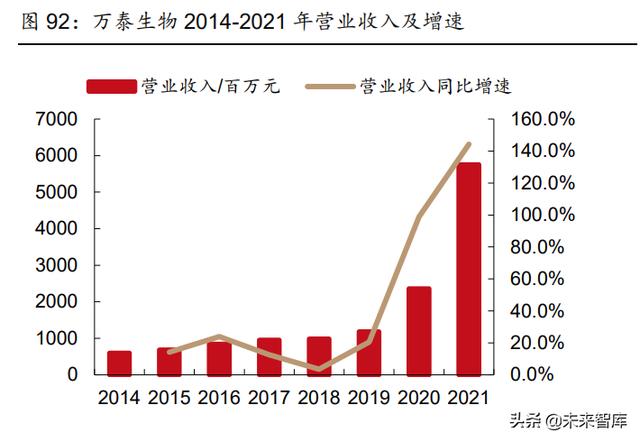

2021 万泰生物实现收入 57.5 亿元,同比增长 144.3%;归母净利润达 20.21 亿元,同比 增长 198.6%。公司营业收入和净利润大幅增长主要系自研二价 HPV 疫苗上市实现收入、 新冠病毒诊断试剂销售和新增GSK技术合作收入所致。在HPV疫苗供不应求市场环境下, 公司作为国内首家成功上市 HPV 疫苗企业,未来业绩有望实现高速增长。

公司除已上市两款疫苗产品外,其他在研项目也值得市场期待。截至目前公司二价 HPV 疫苗已通过了 WHO 预认证,九价 HPV 疫苗 III 期临床试验进展顺利,其中主临床试验已 经完成入组及疫苗接种工作,正在进行访视;传统冻干水痘减毒活疫苗获得 III 期临床试 验研究报告,新型冻干水痘减毒活疫苗(VZV-7D)完成 IIa 期临床试验,正在开展 IIb 期 临床试验;鼻喷新冠疫苗进入国际多中心的 III 期临床试验阶段,顺利推进临床 III 期试验工作;20 价肺炎疫苗获得临床默示许可。此外为实现九价 HPV 疫苗、新一代 HPV 疫苗、 水痘疫苗及鼻喷新冠疫苗的产业化,公司正在建设符合美国 FDA、欧盟、WHO、中国 cGMP 标准的疫苗生产厂房,为产品未来上市提前做好储备。

3.4 血制品:行业发展空间大,供给稀缺性突出

3.4.1 中国血制品行业仍处于快速发展期

中国血液制品行业仍处于快速发展阶段。血液制品起源于 20 世纪 40 年代,当时正值二战 时期,受到血型匹配及保存运输等的限制,依赖输注全血来抢救伤员的方式已经无法满足 需要,急需一种安全有效、体积小巧、便于储存运输的血浆容量扩张剂。在此背景下,各 国学者、研究员纷纷加大对分离血浆蛋白成分的研究力度,以解决战争中输注全血的不便。 在此背景下,美国哈佛大学的 Cohn 教授成功通过低温乙醇法从人血浆蛋白中分离出人血 白蛋白,世界上第一种血液制品由此诞生。到 2012 年,在以美国为代表的发达国家,血 液制品市场逐渐饱和,市场规模趋于平稳发展。而在中国,得益于市场的供不应求以及国 家政策的推助,血液制品行业仍处于快速发展期。

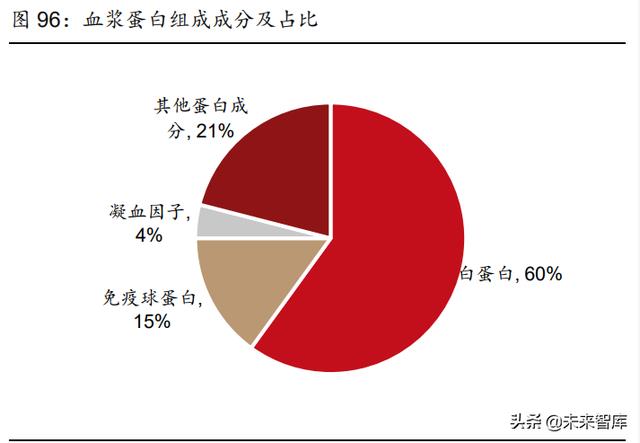

血制品又称血浆衍生物,是以健康人的血浆为原料,通过分离纯化制备成各种生物活性制 剂,血浆的主要成分为水,血浆蛋白仅占 7%。从构成上来看,血浆蛋白由 60%的白蛋白、 15%的免疫球蛋白、4%的凝血因子和 21%的其他蛋白成分组成。

血浆中能够鉴定的功能性血浆蛋白超过 200 种,已经被分离纯化的有几十种。商业化生产 销售的血液制品主要包括白蛋白、免疫球蛋白和凝血因子三大类产品。根据 2020 年批签 发数据,三类血制品分别占比 59%,31%,7%。

“十四五”期间新建浆站审批有望放开,采浆量有望大幅提升。国内血制品供给仅来自于 单采浆站,单采浆站的数量及单个浆站的采浆量决定了血制品行业的整体供给量,拥有更 多浆站资源的血制品企业有望取得更大的市场份额。“十二五”、“十三五”期间,各省份 新增浆站数量有限。“十四五”期间,为逐步实现血制品自主可控,国内对新建浆站审批 有望逐渐放开,多省已出台新设浆站相关规划。云南省卫健委已公布《云南省单采血浆站 设置规划(2021—2023)》,全省共设置单采血浆站 19 个。预计“十四五”期间新批浆站 数量将显著增加。整体而言,政策向研发能力强、产品丰富度高、血浆综合利用率高的血 制品头部企业倾斜,有利于行业集中度的提升。

3.4.2 血制品行业监管政策严格,准入难度大

血制品行业监管严格,2001 年起不再批准新的血制品生产企业。鉴于血液制品直接关系 到患者的生命健康安全,其特殊性和极高安全性要求使得国家对血液制品行业采取严格的 监管手段,以此促进行业健康发展。2001 年国务院印发了《国务院办公厅关于印发中国 遏制与防治艾滋病行动计划(2001-2005 年)的通知》,通知中明确提出,国家实行血液制品 生产企业总量控制,加强监督管理。从 2001 年起,国家不再批准新的血液制品生产企业, 国内血制品行业只能通过并购或企业新设采浆站两种方式来进行扩张。

新设浆站单位注册的血制品不得少于 6 个品种,新设浆站门槛进一步提高。2006 年卫生 部颁发《单采血浆站转制的工作方案》,规定单采血浆站需由血液制品生产单位设置,具 有独立的法人资格,其他任何单位和个人不得从事单采血浆活动,对新设单采浆站进行了 限制。2008 年卫生部颁发《单采血浆站管理办法》,申请设置新的单采血浆站,血液制品 生产的单位注册的血液制品不得少于 6 个品种,承担国家免疫计划的血液制品生产单位不 得少于 5 个品种,且需同时包含人血白蛋白、人免疫球蛋白和人凝血因子类 3 大品类,新 设浆站门槛进一步提高。2021 年我国采血浆站数量达到 280 个。从近 2 年新浆站批设情 况上看,若是龙头企业单站采浆量的提升幅度不大,我国采浆量将维持个位数增速稳定增 长。

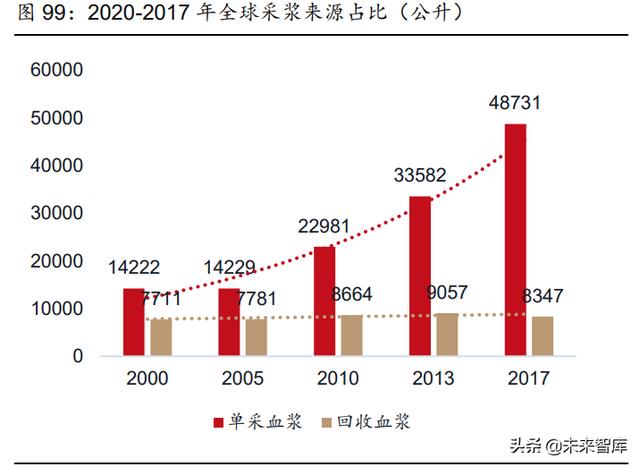

国内血制品行业长期处在供不应求的阶段。根据博雅生物年报数据,我国实际血浆需求量 超过 14000 吨,而 2021 年国内采浆量仅 9390 吨。另一方面,我国拥有全球约 20%的人口,但采浆量仅占全球采浆量的 16%。为了应对较大的供需缺口,国内采用进口白蛋白的 方式来弥补,2020 年进口白蛋白批签发占比达到 62%。

未来国内血制品采浆量有望持续增加,行业规模持续扩容。根据 2013-2020 年批签发数 据,血制品批签发量稳定增长。随着人口老龄化、居民消费能力的提升及医疗保障体系的 完善,血液制品临床使用量将不断增加,市场容量将不断扩大,血制品行业未来仍将保持 持续稳定增长。2020 年我国血制品市场规模约为 382 亿元,2017-2020 年行业复合增速 达 11.4%,预计未来血制品行业仍将维持 10%-15%的增速增长。

3.4.2 投资分析:博雅生物

博雅生物制药集团股份有限公司成立于 1993 年,以血液制品业务为主导,集生化药、化 学药、原料药等为一体的综合性医疗产业集团。公司坚持以市场为导向的发展思路,构建 了以“血液制品为核心、专注医药工业”的发展战略,致力于成为世界级血液制品企业。 除血制品主业外,公司在近些年新增了糖尿病药、生化类用药、医药经销、疫苗业务等, 但未来战略重心将聚焦血液制品业务。

华润定增后成为公司实际控制人,有望提升公司拓浆能力。2021 年 11 月,公司发布股份 协议转让完成及向特定对象发行股份发行完毕暨控股股东、实际控制人变更的公告,华润 医药控股成为公司控股股东,中国华润成为公司实际控制人,国务院国资委成为公司最终 实际控制人。华润入主后,公司浆站建设有望提速,公司目标在十四五期间实现浆站数量30 个以上,而公司目前浆站仅有 14 个。

公司产品线丰富,吨浆效率行业领先。公司产品涵盖人血白蛋白、静注人免疫球蛋白(pH4) 和凝血因子等 8 个品种 22 个规格的产品。公司研发管线丰富,人凝血因子Ⅷ产品已完成 补充临床研究,并提交上市申请。2021 年新上市 PCC,2022 年即将上市Ⅷ因子,后续 将有新产品不断上市,产线不断丰富。公司吨浆效率高,毛利率处于行业领先水平。公 2019 年公司血制品业务毛利率达到 70.1%,超过第二的上海莱士 5.9pct。2020 年尽管受 疫情影响毛利率有所回落,但依然高达 62.9%。未来随着公司产品丰富度的持续提升以及 公司先进制备工艺和产能建设的保障,公司吨浆效率有望维持较高水平。

公司经营业绩整体保持稳健,2015-2021 年公司收入年复合增速达到 30.24%,归母净利 润年复合增速达到 14.64%。2020 年受疫情影响,公司营收同比下降 8.98%,归母净利润 同比下降 38.97%。2021 年公司业绩实现恢复性增长,全年实现营业收入 26.51 亿元,同 比增长 5.47%;归母净利润 3.45 亿元,同比增长 32.48%;扣非归母净利润 2.93 亿元, 同比增长 18.00%。

2021 年采浆量 420 吨,公司目标十四五期间采浆规模超过 1000 吨,同时规划建设 1800 吨的智能工厂,保障公司长期投浆能力。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

相关参考

机械电子工程行业现状及发展趋势(电子行业年度策略:2023年看好强应用及需求反转受益产业链)

(报告出品方/作者:国金证券,樊志远,刘妍雪,邓小路)一、消费电子,2023年有望前低后高1.1、智能手机,2023年需求有望增长2%,折叠手机有望继续保持快速增长智能手机受到创新乏力、换机周期拉长、疫情等因素的影响,2...

泰州线切割(机械行业策略报告:紧抓通用设备自主可控,把握专用设备景气加速)

...控、新技术落地(一)2022年回顾我们在2022年度机械行业策略报告《硬科技+新能源,引领装备升级新征程》中提出2022年投资关键词为“硬科技”“新能源”“专精特新”,认为2022年机械设备制造业的投资机会依然将来源于与制...

泰州线切割(机械行业策略报告:紧抓通用设备自主可控,把握专用设备景气加速)

...控、新技术落地(一)2022年回顾我们在2022年度机械行业策略报告《硬科技+新能源,引领装备升级新征程》中提出2022年投资关键词为“硬科技”“新能源”“专精特新”,认为2022年机械设备制造业的投资机会依然将来源于与制...

法那科陶瓷轮(机械行业策略报告:紧抓通用设备自主可控,把握专用设备景气加速)

...控、新技术落地(一)2022年回顾我们在2022年度机械行业策略报告《硬科技+新能源,引领装备升级新征程》中提出2022年投资关键词为“硬科技”“新能源”“专精特新”,认为2022年机械设备制造业的投资机会依然将来源于与制...

法那科陶瓷轮(机械行业策略报告:紧抓通用设备自主可控,把握专用设备景气加速)

...控、新技术落地(一)2022年回顾我们在2022年度机械行业策略报告《硬科技+新能源,引领装备升级新征程》中提出2022年投资关键词为“硬科技”“新能源”“专精特新”,认为2022年机械设备制造业的投资机会依然将来源于与制...

泰州线切割厂家有哪些(机械行业策略报告:紧抓通用设备自主可控,把握专用设备景气加速)

...控、新技术落地(一)2022年回顾我们在2022年度机械行业策略报告《硬科技+新能源,引领装备升级新征程》中提出2022年投资关键词为“硬科技”“新能源”“专精特新”,认为2022年机械设备制造业的投资机会依然将来源于与制...

泰州线切割厂家有哪些(机械行业策略报告:紧抓通用设备自主可控,把握专用设备景气加速)

...控、新技术落地(一)2022年回顾我们在2022年度机械行业策略报告《硬科技+新能源,引领装备升级新征程》中提出2022年投资关键词为“硬科技”“新能源”“专精特新”,认为2022年机械设备制造业的投资机会依然将来源于与制...

洗衣机.热水器.燃气灶(家电行业研究及2021年中期投资策略:把握新兴赛道)

(报告出品方/作者:信达证券,罗岸阳)一、全球化布局已成,家电出海更进一步回顾2020年家电行业发展,出口订单暴涨成了这一年中难得的一抹亮色。事实上,我国做为家电制造大国一直以来都是订单不断,国外家电厂商对...

洗衣机.热水器.燃气灶(家电行业研究及2021年中期投资策略:把握新兴赛道)

(报告出品方/作者:信达证券,罗岸阳)一、全球化布局已成,家电出海更进一步回顾2020年家电行业发展,出口订单暴涨成了这一年中难得的一抹亮色。事实上,我国做为家电制造大国一直以来都是订单不断,国外家电厂商对...

房韩式汗蒸房(2022-2027年中国汗蒸房行业深度调查与投资策略报告)

【报告类型】产业研究【出版时间】即时更新(交付时间约3个工作日)【发布机构】智研瞻产业研究院【报告格式】PDF版本报告介绍了汗蒸房行业相关概述、中国汗蒸房行业运行环境、分析了中国汗蒸房行业的现状、中国汗蒸...